Σε «γενναία» αναβάθμιση της τιμής - στόχο για τη MYTILINEOS προχωρά η Piraeus Securities, τοποθετώντας την στα 44,5 ευρώ (από 34,5 ευρώ πριν), βλέποντας περιθώριο ανόδου περίπου 30% σε σύγκριση με τα τρέχοντα επίπεδα, με τη σύσταση να παραμένει «αγορά», ενώ η πρόσφατη διόρθωση της μετοχής χαρακτηρίζεται ως ένα ελκυστικό σημείο εισόδου για τους επενδυτές.

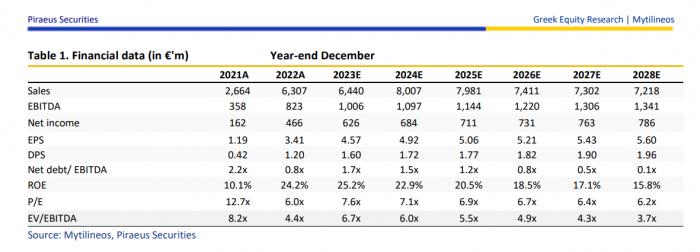

H Piraeus, έρχεται με τη σειρά της να επιβεβαιώσει τόσο τη διοίκηση της MYTILINEOS όσο και την αγορά, όσον αφορά στην κερδοφορία της εταιρείας, την οποία, παρά την αποκλιμάκωση των τιμών ενέργειας και μετάλλων, σε επίπεδο EBITDA, την εκτιμά για το 2023 πάνω από €1 δισ., ενώ προβλέπει πως η εταιρεία δεν θα ξανακοιτάξει πάλι πίσω, καθώς οι προβλέψεις του για τα επόμενα έτη, είναι σταθερά ανοδικές, με το EBITDA, μεσοπρόθεσμα, να ξεπερνά τα €1,3 δισ., με οδηγό τις, στρατηγικής σημασίας, συνέργειες μεταξύ Ενέργειας και Μετάλλων που καταφέρνει σταθερά να αναπτύσσει η MYTILINEOS.

Για την Piraeus, οδηγός για την κερδοφορία της MYTILINEOS, είναι πλέον η M Renewables, η οποία πιθανόν να ξεπεράσει ακόμα και την κερδοφορία των Μετάλλων και της Θερμικής παραγωγής. Ως εκ τούτου, η Piraeus αποτιμά την αξία του χαρτοφυλακίου της M Renewables στα €3,3 δισ., καθώς αντιλαμβάνεται ότι η MYTILINEOS υπερτερεί σημαντικά έναντι του ανταγωνισμού, βασιζόμενη σε ένα καλά διαφοροποιημένο και ισορροπημένο μοντέλο ανάπτυξη ΑΠΕ (και σε επίπεδο γεωγραφίας αλλά και στάδιο ανάπτυξης έργων).

Η ειδοποιός διαφορά του μοντέλου της MYTILINEOS έναντι του ανταγωνισμού είναι το γεγονός ότι η MYTILINEOS απέναντι στη μονόπλευρη ανάπτυξη έργων ΑΠΕ, τα οποία σε πολλές περιπτώσεις αργούν να συνεισφέρουν οικονομικά στην εταιρεία και απαιτούν και σημαντικά κεφάλαια τα οποία στη σημερινή συγκυρία προϋποθέτουν μεγαλύτερο κόστος δανεισμού, παραθέτει ένα πλήρως αυτοχρηματοδοτούμενο μοντέλο ανάπτυξης με χαμηλότερες ανάγκες CAPEX, επιταχύνοντας έτσι την ταχύτερη ανάπτυξη του Παγκόσμιου χαρτοφυλακίου ΑΠΕ της εταιρείας. Ένα μοντέλο που όλο και περισσότεροι μεγάλοι παγκόσμιοι παίκτες ενστερνίζονται τελευταία, καθώς είναι το μόνο που σε βάθος χρόνου θα μπορεί να συνεχίσει να καλύπτει τις αυξημένες απαιτήσεις για «πράσινη» ενέργεια, σε μία περίοδο που η προσφορά νέων έργων RES τίθεται εν αμφιβόλω.

Όπως επισημαίνεται, η MYTILINEOS αποτελεί μία μοναδική επενδυτική επιλογή ιδιαίτερα στο Energy Transition, καθώς, όχι μόνο ενισχύει σταθερά τη διεθνοποίηση των επιχειρηματικών της δραστηριοτήτων, αλλά τοποθετείται στρατηγικά στην πρώτη γραμμή της ενεργειακής μετάβασης ως ολοκληρωμένο utility, ενώ προσφέρει, στην επενδυτική κοινότητα, τον ιδανικό συνδυασμό ανάπτυξης και αξίας, ο οποίος δύσκολα απαντάται είτε σε αμιγώς Ενεργειακές είτε σε αμιγώς Μεταλλευτικές εταιρείες.

Τέλος, σημειώνει τις εξαιρετικές οικονομικές επιδόσεις της MYTILINEOS, η οποία παραθέτει ένα σπάνιο συνδυασμό ανάπτυξης, χαμηλής μόχλευση (c.1.7x EV/EBITDA για το 2023 το οποίο βαίνει σταθερά μειούμενο τα επόμενα έτη), εξαιρετικού πιστωτικού προφίλ (ένα βήμα πριν την επενδυτική βαθμίδα) και ισχυρής μερισματικής απόδοσης (5-6%).

Οι εκτιμήσεις της Piraeus Securities για τα μεγέθη της MYTILINEOS