«Άμυνα» έπαιξαν οι εισηγμένες το 2020, σε μια εξαιρετικά δύσκολη χρονιά, λόγω της πανδημίας. Συνολικά, οι εταιρείες της υψηλής κεφαλαιοποίησης εμφάνισαν σημαντική μείωση κύκλου εργασιών και πέρασαν σε ζημιές, κυρίως όμως εξαιτίας των έκτακτων απωλειών της Eurobank για την εξυγίανση του χαρτοφυλακίου της, ενώ χωρίς να υπολογίζονται οι τράπεζες εμφάνισαν θετικά αποτέλεσμα, με μικρή μείωση των προ φόρων κερδών. Η λειτουργική κερδοφορία ήταν αρκετά ανθεκτική, ικανοποιητικές ήταν οι ελεύθερες ταμειακές ροές, ενώ η αύξηση του δανεισμού δεν ήταν μεγάλη, για μια χρονιά τόσο έντονης πίεσης στη ρευστότητα των εταιρειών.

Ειδικότερα, όπως φαίνεται στον πίνακα με στοιχεία που συγκέντρωσε η Merit Securities από τις δημοσιευμένες οικονομικές καταστάσεις για το 2020, ο συνολικός κύκλος εργασιών μειώθηκε κατά 16% και οι εταιρείες της υψηλής κεφαλαιοποίησης πέρασαν σε ζημιές προ φόρων ύψους 1,366 δισ. ευρώ, έναντι κερδών 636 εκατ. ευρώ κατά την προηγούμενη χρήση. Χωρίς να υπολογίζονται οι τράπεζες, ο κύκλος εργασιών μειώθηκε κατά 21%, ενώ το τελικό αποτέλεσμα παρέμεινε θετικό, με κέρδη προ φόρων 357 εκατ. ευρώ (μείωση κατά 8%).

Μέσα στη γενική αυτή εικόνα, εγγράφονται τα δυσμενή οικονομικά αποτελέσματα των εταιρειών που δέχθηκαν τη μεγαλύτερη πίεση από την πανδημία (Motor Oil, Lamda Development, Aegean Airlines και Ελλάκτωρ), οι υψηλές ζημιές που «έγραψε» εκτάκτως η Eurobank για την εξυγίανση του χαρτοφυλακίου της με την τιτλοποίηση "Cairo" (η τράπεζα εμφάνισε ζημιές προ φόρων ύψους 1,213 δισ. ευρώ), αλλά και η ευχάριστη έκπληξη από τη ΔΕΗ, που πέρασε από ζημιές 1,686 δισ. ευρώ το 2019 σε μικρό κέρδος, ύψους 35 εκατ. ευρώ, το 2020.

Τα αποτελέσματα των εταιρειών υψηλής κεφαλαιοποίησης το 2020

Τα αποτελέσματα των εταιρειών υψηλής κεφαλαιοποίησης χωρίς τις τράπεζες

Πηγή: Merit Securities, οικονομικές καταστάσεις εταιρειών

Τι δείχνουν η λειτουργική κερδοφορία και οι Ελεύθερες Ταμειακές Ροές

Σε μια χρήση με ιδιαίτερα χαρακτηριστικά, ως αποτέλεσμα της απότομης διολίσθησης της οικονομίας σε ύφεση με βαθιές διαταραχές σε προσφορά και ζήτηση, έχει ενδιαφέρον η τάση που διαμορφώθηκε, όσον αφορά τη λειτουργική κερδοφορία, δηλαδή τα κέρδη προ φόρων, τόκων και αποσβέσεων (EBITDA).

Σε αυτό το πεδίο, οι εισηγμένες έδειξαν αρκετή ανθεκτικότητα, παρά τις επιμέρους σημαντικές μειώσεις. Συνολικά, τα EBITDA ήταν ελαφρώς αυξημένα (κατά 3%) και ανήλθαν σε 10,867 δισ. ευρώ, κυρίως χάρη στη μεγάλη βελτίωση των λειτουργικών αποτελεσμάτων της ΔΕΗ (κατά 166%), αλλά και των τραπεζών, με εξαίρεση την Τρ. Πειραιώς. Χωρίς να υπολογίζονται οι τράπεζες, η μείωση της λειτουργικής κερδοφορίας έφθασε το 14%, ποσοστό όχι ιδιαίτερα ανησυχητικό, για μια χρονιά ξαφνικής υποχώρησης του ΑΕΠ σχεδόν κατά διψήφιο ποσοστό (σημειώνεται ότι αρνητική λειτουργική κερδοφορία είχαν μόνο δύο εταιρείες, η Aegean και η ΕΥΔΑΠ).

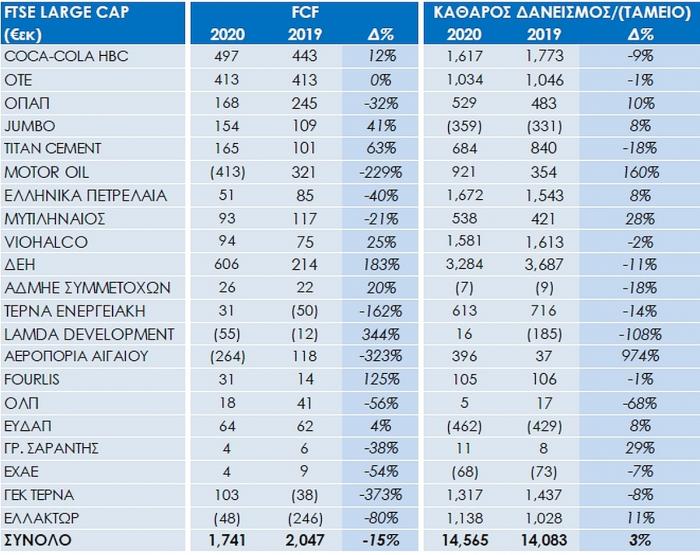

Οι ελεύθερες ταμειακές ροές (FCF) δίνουν εικόνα ευρωστίας, παρά το γεγονός ότι συνολικά ήταν μειωμένες κατά 15%, κάτι που οφείλεται κυρίως, όπως επισημαίνει και η Merit Securities, στις ταμειακές εκροές (αρνητικές ροές) των Motor Oil, Lamda Development, Aegean Airlines και Ελλάκτωρ, δηλαδή των εταιρειών που δέχθηκαν τα μεγαλύτερα πλήγματα από την πανδημία. Εάν εξαιρεθούν αυτές οι εταιρείες από τον υπολογισμό, οι ελεύθερες ταμειακές ροές αυξήθηκαν κατά 35% σε ετήσια βάση, πρωτοφανής επίδοση στα τελευταία χρόνια, όπως τονίζει η Merit.

Αξίζει να σημειωθεί ότι οι ελεύθερες ταμειακές ροές είναι ένας ιδιαίτερα σημαντικός δείκτης για τους επενδυτές. Είναι τα ποσά που μένουν σε μια εταιρεία αφού πληρώσει όλα τα λειτουργικά έξοδα και τις επενδύσεις της και από αυτά μπορεί να πληρώσουν τους πιστωτές και τους επενδυτές της (μερίσματα και λοιπές διανομές). Διαχρονικά, οι ελεύθερες ταμειακές ροές «χτίζουν» την αξία της επιχείρησης. Το γεγονός, λοιπόν, ότι με εξαίρεση τις εταιρείες που επλήγησαν περισσότερο από την πανδημία καταγράφεται μια τόσο θετική επίδοση υποδεικνύει ότι οι μεγάλες εισηγμένες συνέχισαν να δημιουργούν αξία σε δυσχερείς συνθήκες και αφήνουν σημαντικές υποσχέσεις στους επενδυτές για την επόμενη ημέρα της πανδημίας.

Ενδιαφέρον, εξάλλου, είναι ότι, παρά την απότομη μείωση του κύκλου εργασιών, που δημιούργησε πίεση στη ρευστότητα των εταιρειών, δεν καταγράφεται μεγάλη αύξηση του καθαρού δανεισμού, εκτός από δύο ιδιαίτερες περιπτώσεις (η Aegean αύξησε σχεδόν κατά 1.000% τον καθαρό δανεισμό της και η Motor Oil κατά 160%). Συνολικά, ο καθαρός δανεισμός, δηλαδή οι δανειακές υποχρεώσεις μετά την αφαίρεση των ρευστών διαθεσίμων, αυξήθηκε μόλις κατά 3%, γεγονός αξιοσημείωτο σε μια τόσο δύσκολη χρονιά.

Οι καθαρές ταμειακές ροές και ο δανεισμός των εταιρειών υψηλής κεφαλαιοποίησης

*Πηγή: Merit Securities, οικονομικές καταστάσεις εταιρειών

Οι παρατηρήσεις της Merit

Όπως επισημαίνει η Merit Securities στα βασικά συμπεράσματά της για τα οικονομικά αποτελέσματα του 2020, «αυτά ήταν αδύναμα, όπως αναμενόταν:

-

Ο εν. κύκλος εργασιών (εκτός τραπεζών) υποχώρησε κατά 21% σε ετήσια βάση.

-

Τα EBITDA (εκτός τραπεζών) μειώθηκαν κατά 14% σε ετήσια βάση.

-

Τα καθαρά κέρδη (εκτός τραπεζών) υποχώρησαν κατά 8% σε ετήσια βάση.

-

Λαμβάνοντας υπόψη και τις τράπεζες, οι ζημίες ανήλθαν σε €1.4 δισ. λόγω της ζημίας που κατέγραψε η Eurobank από την τιτλοποίηση ΜΕΑ (Project Cairo).

-

Οι ελεύθερες ταμειακές ροές μειώθηκαν κατά 15% σε ετήσια βάση, λόγω ταμειακών εκροών των Motor Oil, Lamda Development, Aegean Airlines και Ελλάκτωρ. Εάν τις εξαιρέσουμε, οι ελεύθερες ταμειακές ροές αυξήθηκαν κατά 35% σε ετήσια βάση, πρωτοφανής επίδοση στα τελευταία χρόνια.

-

Ο καθαρός δανεισμός αυξήθηκε κατά €482 εκ. σε ετήσια βάση, στα €14.6 δισ. Καθαρό ταμείο εμφάνισαν μόνο οι ΕΥΔΑΠ, Jumbo, ΑΔΜΗΕ Συμμετοχών και η ΕΧΑΕ.

- Αδύναμα αποτελέσματα εμφάνισαν οι Motor Oil, Eλλάκτωρ, Αεροπορία Αιγαίου και Lamda Development. Ωστόσο, το μακροοικονομικό περιβάλλον έχει αλλάξει προς το καλύτερο για τις περισσότερες εταιρείες».