Αισιόδοξη για την πορεία τόσο της ελληνικής οικονομίας όσο και του Χρηματιστηρίου Αθηνών για το 2024 εμφανίζεται σε έκθεσή της η Optima Bank, τονίζοντας ότι οι «ένδοξες ημέρες» θα συνεχιστούν και τονίζοντας ότι οι κυρίαρχοι κίνδυνοι προέρχονται από το εξωτερικό περιβάλλον και κυρίως από τις γεωπολιτικές εξελίξεις σε Μ. Ανατολή, Ουκρανία - Ρωσία αλλά και από τις αμερικανικές εκλογές.

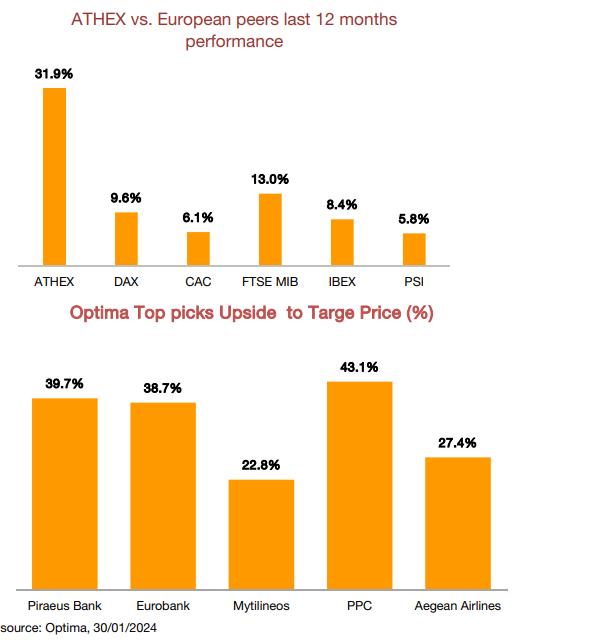

Η κορυφαίες επιλογές της για το 2024 είναι:

- Τράπεζα Πειραιώς: Τιμή - στόχος στα 5 ευρώ, με περιθώριο ανόδου 43%.

- Eurobank: Τιμή - στόχος στα 2,41 ευρώ, με περιθώριο ανόδου 39%.

- Mytilineos: Τιμή - στόχος στα 47 ευρώ με περιθώριο ανόδου 22,8%

- ΔΕΗ: Τιμή - στόχος στα 17,40 ευρώ, με περιθώριο ανόδου 44% και

- Aegean Airlines: Τιμή - στόχος στα 14,7 ευρώ, με περιθώριο ανόδου 29,4%

ενώ παράλληλα σε επίπεδο κλάδων ο τραπεζικός εκτιμάται ότι θα είναι αυτός που θα ξεχωρίσει και κατά τη διάρκεια του τρέχοντος έτους.

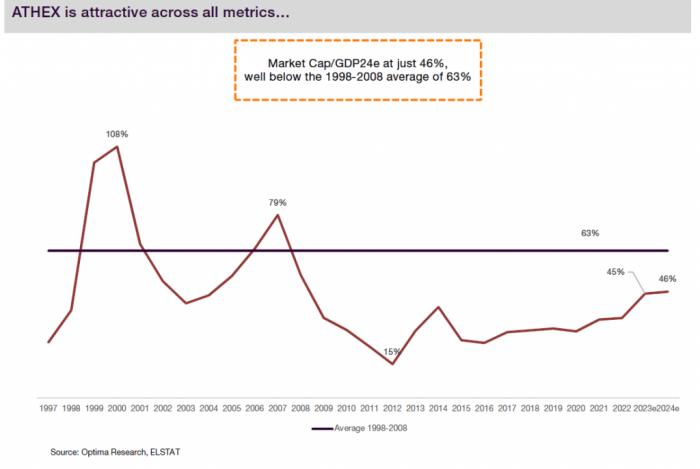

Σύμφωνα με τους αναλυτές της Optima Bank οι αποτιμήσεις παραμένουν ελκυστικές παρά το ράλι του ΧΑ το 2023, με τον Γεν. Δείκτη να διαπραγματεύεται 8 φορές τα προβλεπόμενα κέρδη ανά μετοχή για το 2024, δηλαδή με discount 36% σε σύγκριση με την Ευρώπη και 5,6 φορές τα EV/EBITDA, εκ νέου με discount 30% σε σύγκριση με την Ευρώπη.

Στους παράγοντες που μπορούν να οδηγήσουν υψηλότερα την εγχώρια αγορά συγκαταλέγονται:

- Η ανάκτηση της επενδυτικής βαθμίδας και η πιθανή αναβάθμιση το 2025 σε επίπεδο ώριμης αγοράς.

- Το ιδιαίτερα θετικό μακροοικονομικό περιβάλλον.

- Η εκτίμηση για διατήρηση της υπεραπόδοσης της ελληνικής οικονομίας σε σύγκριση με αυτή της ευρωζώνης

- Η στροφή του οικονομικού μοντέλου στις επενδύσεις, με σημαντική συμβολή προς αυτήν την κατεύθυνση των κεφαλαίων από το Ταμείο Ανάκαμψης και

- Η πολύ καλή πορεία του τραπεζικού συστήματος που αναμένεται να συνεχιστεί.

Όπως τονίζεται στην έκθεση η Ελλάδα μπορεί να εδραιώσει περαιτέρω την πιστοληπτική της ικανότητα, (πιθανή αναβάθμιση από την Moody’s), να επιτύχει χαμηλότερα spreads στα ελληνικά ομόλογα, να συνεχίσει τη συνετή δημοσιονομική πολιτική (στόχος για πρωτογενές πλεόνασμα 2% το 2024) και να διατηρήσει σταθερή ανάπτυξη (πολύ πάνω από τον μέσο όρο της ΕΕ). Επιπλέον, προβλέπει το ελληνικό χρηματιστήριο να συμπεριληφθεί το 2024 στη λίστα παρακολούθησης του MSCI για αναβάθμιση σε αναπτυγμένη αγορά το 2025.

Στους παράγοντες κινδύνου συγκαταλέγονται:

Άνοδος του κόστους ναύλων και των τιμών της ενέργειας θα μπορούσε να αυξήσει τον πληθωρισμό για άλλη μια φορά, προκαλώντας πιθανές υποβαθμίσεις λόγω χαμηλότερης από την αναμενόμενη κερδοφορία

- Αύξηση επιτοκίων λόγω παρατεταμένων πληθωριστικών πιέσεων

- Πολιτική αβεβαιότητα λόγω γενικών εκλογών σε μεγάλες οικονομίες (συμπεριλαμβανομένων των ΗΠΑ)

- Γεωπολιτικός κίνδυνος

To θετικό μακροοικονομικό περιβάλλον αποτελεί το σημείο - κλειδί, με την Optima Bank να εκτιμά ότι τα μακροοικονομικά θεμελιώδη στοιχεία δείχνουν ότι η Ελλάδα θα αντιμετωπίσει τις προκλήσεις με μεγάλη επιτυχία. Ειδικότερα, αναμένει ότι η ελληνική οικονομία θα ξεπεράσει την ευρωπαϊκή οικονομία για τέταρτη συνεχή χρονιά (οι φθινοπωρινές προβλέψεις της ΕΕ δείχνουν αύξηση του ΑΕΠ 2,3% το 2023 - 25 έναντι 1,2% στην ΕΕ).

Επίσης, οι επενδύσεις θα είναι ο κύριος πυλώνας ανάπτυξης μεσοπρόθεσμα, με την Optima Bank να αναμένει ότι θα αλλάξει τελικά το οικονομικό μοντέλο. Οι επενδύσεις από το Ταμείο Ανάκαμψης της ΕΕ και το Εθνικό Πρόγραμμα Ανάπτυξης αναμένεται να φτάσουν το 15,3% του ΑΕΠ το 2024 σύμφωνα με τον Κρατικό Προϋπολογισμό. Επίσης, αναμένει ότι οι Άμεσες Ξένες Επενδύσεις θα συνεχίσουν να παρέχουν στήριξη το 2024. Η σταθερή ανάπτυξη σε συνδυασμό με τη συνετή δημοσιονομική πολιτική, υποδηλώνουν περαιτέρω αποκλιμάκωση του δημόσιου χρέους στο άμεσο μέλλον.

Όσον αφορά το δημόσιο χρέος, σύμφωνα με το βασικό του σενάριο για βελτίωση της δημοσιονομικής στάσης και σταθερή ονομαστική ανάπτυξη, ο οργανισμός αναμένει ότι ο λόγος δημόσιου χρέους/ΑΕΠ θα μειωθεί στο 160,8% το 2023 και στο 141,2% έως το 2027. Μάλιστα, η Optima Bank υπενθυμίζει ότι το δημόσιο χρέος προστατεύεται από μια πιθανή παγκόσμια κρίση χρέους χάρη στο ταμειακό απόθεμα ύψους 36,5 δισ. ευρώ, τη μεγάλη διάρκεια του ελληνικού χρέους και το χαμηλό μέσο επιτόκιο.

Επίσης, το έλλειμμα του ισοζυγίου τρεχουσών συναλλαγών, μετά από άνοδο το 2022, μειώνεται κατά 6,6 δισ. ευρώ το 11μηνο του 2023 σε 11,8 δισ. ευρώ, υποβοηθούμενο από την εξομάλυνση των τιμών της ενέργειας και την υπεραπόδοση του τουρισμού. Το ποσοστό ανεργίας μειώθηκε παράλληλα στο επίπεδο του 2009 (9,6% τον Νοέμβριο του 2023).