Οι τράπεζες αποτέλεσαν όχι μόνο το κλειδί για την αναβάθμιση των προοπτικών για την ελληνική οικονομία σε «θετικές» από «σταθερές» αλλά και τον βασικό λόγο για τον οποίο θα μπορούσε να υπάρξει ακόμη μεγαλύτερη βελτίωση της «βαθμολογίας» της, όπως σημειώνει σε έκθεσή του ο οίκος DBRS.

Στην έκθεση σημειώνεται ότι ένας πιο ανθεκτικός τραπεζικός τομέας επιτρέπει στις τράπεζες να παρέχουν περαιτέρω πιστώσεις στην οικονομία. Ο τραπεζικός τομέας έχει μειώσει τα μη εξυπηρετούμενα δάνεια (NPLs) και έχει βελτιώσει την ποιότητα των κεφαλαίων του, χάρη στην αύξηση της κερδοφορίας.

Αναμένεται ότι η πρόοδος αυτή θα συνεχιστεί και στο μέλλον. Επιπλέον, η κυβέρνηση, μέσω του Ταμείου Χρηματοπιστωτικής Σταθερότητας (ΤΧΣ), πιθανότατα θα συνεχίσει τις προσπάθειές της για τη διάθεση των εναπομεινάντων συμμετοχών της στις ελληνικές τράπεζες, οδηγώντας σε μια πιο διαφοροποιημένη μετοχική δομή που μειώνει τις διασυνδέσεις του χρηματοπιστωτικού τομέα με το ελληνικό δημόσιο.

Ωστόσο, τα παλαιά τρωτά σημεία που σχετίζονται με τις διασυνδέσεις, συμπεριλαμβανομένου του μεγάλου ύψους των εγχώριων κρατικών ομολόγων στα βιβλία των τραπεζών, καθώς και των μεγάλων κρατικών εγγυήσεων, παραμένουν.

Η διαδικασία της αποεπένδυσης

Η αποεπένδυση των συμμετοχών του ΤΧΣ, η οποία ανακοινώθηκε ήδη στο τέλος του 2023, ήταν μια θετική εξέλιξη στον τομέα, καθώς οδήγησε σε πιο διαφοροποιημένες δομές ιδιοκτησίας, προσέλκυσε ξένους επενδυτές και μείωσε τις διασυνδέσεις με το ελληνικό δημόσιο.

Το ΤΧΣ εκχώρησε πλήρως τις μετοχές του στη Eurobank, την Πειραιώς, την Alpha Bank και εν μέρει στην Εθνική Τράπεζα (ΕΤΕ), επιστρέφοντας στο κράτος περίπου 3 δισ. ευρώ. Σήµερα το ΤΧΣ, το οποίο είχε ισχυρή συµµετοχή στις µεγάλες ελληνικές τράπεζες, διατηρεί µερίδιο περίπου 18% στην ΕΤΕ και συµµετοχή περίπου 72,5% στην Attica Bank.

Μετά την πρόσφατη συγχώνευση μεταξύ της Attica Bank και της Παγκρήτιας, το μερίδιο του Δημοσίου είναι πιθανό να μειωθεί σε περίπου 35% και πιθανότατα θα βοηθήσει στην περαιτέρω μείωση του δείκτη μη εξυπηρετούμενων δανείων του τραπεζικού συστήματος.

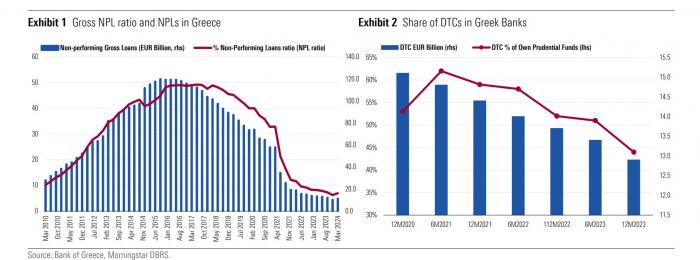

Με κινητήρια δύναμη κυρίως τις πωλήσεις και τις τιτλοποιήσεις δανείων στο πλαίσιο του προγράμματος προστασίας περιουσιακών στοιχείων Ηρακλής (HAPS),ο δείκτης μη εξυπηρετούμενων δανείων έχει μειωθεί στο 7% τον Μάρτιο του 2024 από το ανώτατο επίπεδο του 49,2% τον Ιούνιο του 2017, και με τον δείκτη μη εξυπηρετούμενων δανείων των συστημικών τραπεζών να προσεγγίζει αυτόν των αντίστοιχων τραπεζών της Νότιας Ευρώπης.

Ωστόσο, ο δείκτης μη εξυπηρετούμενων δανείων των μη συστημικά σημαντικών τραπεζών παραμένει αυξημένος. Με τον δείκτη μη εξυπηρετούμενων δανείων του τραπεζικού τομέα να προσεγγίζει αυτόν του μέσου όρου της ζώνης του ευρώ, οι τράπεζες θα επωφεληθούν πιθανώς από τη μείωση του κόστους χρηματοδότησης, βελτιώνοντας την ικανότητά τους τόσο να παράγουν κέρδη όσο και να παρέχουν πιστώσεις στην οικονομία.

Η ουσιαστική μείωση των μη εξυπηρετούμενων δανείων από τους ισολογισμούς των τραπεζών και οι εκποιήσεις στον τραπεζικό τομέα σηματοδοτούν την επιστροφή του ελληνικού χρηματοπιστωτικού τομέα στην κανονικότητα και αναμένεται να διευκολύνουν την αυξημένη πρόσβαση των ελληνικών νοικοκυριών και επιχειρήσεων σε πιστώσεις. Αυτό έχει τη δυνατότητα να στηρίξει την πραγματική οικονομία μέσω επενδύσεων, βελτιώνοντας έτσι τις αναπτυξιακές προοπτικές της Ελλάδας.

Οι πιστώσεις προς τις μη χρηματοπιστωτικές επιχειρήσεις αυξήθηκαν σε 9,7% σε ετήσια βάση τον Ιούλιο του 2024 σε σύγκριση με 3,1% σε ετήσια βάση τον Ιούλιο του 2023. Αυτό είναι καθοριστικής σημασίας υπό το πρίσμα της επιτυχούς κατανομής των κονδυλίων του Μηχανισμού Ανάκαμψης και Ανθεκτικότητας. Μέχρι στιγμής, το τραπεζικό σύστημα έχει διοχετεύσει μόνο 2,2 δισ. ευρώ από τα 17,7 δισ. ευρώ, αλλά αναμένεται επιτάχυνση στο μέλλον. Η παροχή πιστώσεων στις ελληνικές επιχειρήσεις θα βοηθήσει την Ελλάδα να μειώσει το επενδυτικό της χάσμα με τους Ευρωπαίους ομολόγους της.

Κερδοφορία και ποιότητα κεφαλαίων

Οι μεγάλες ελληνικές τράπεζες έχουν επιστρέψει στην κερδοφορία και έχουν επίσης αρχίσει να διανέμουν μερίσματα, ένα ακόμη σημάδι της αποκατάστασης της κανονικότητας για το ελληνικό τραπεζικό σύστημα.

Η ισχυρότερη κερδοφορία επέτρεψε στις τράπεζες να μειώσουν το μερίδιο των αναβαλλόμενων φορολογικών πιστώσεων (DTCs) στα κεφάλαιά τους, το οποίο υποχώρησε στο 44% των ιδίων εποπτικών κεφαλαίων στο τέλος του 2023, μειωμένο κατά 8 ποσοστιαίες μονάδες σε σύγκριση με το 2022. Τα DTCs αντιπροσωπεύουν ένα κεφάλαιο χαμηλότερης ποιότητας, το οποίο δεν παρέχει ικανότητα απορρόφησης ζημιών και προσθέτει μια ενδεχόμενη υποχρέωση για το κράτος.

Εάν οι τράπεζες συνεχίσουν να διατηρούν υγιή κερδοφορία, υπό την αίρεση της μερισματικής πολιτικής, τα DTCs αναμένεται να μειωθούν σταδιακά. Αυτό θα μειώσει περαιτέρω τις διασυνδέσεις με το κράτος.