Ξεπερνά κάθε προσδοκία η ζήτηση μετοχών της Εθνικής Τράπεζας στο placement που οργανώνει το Ταμείο Χρηματοπιστωτικής Σταθερότητας, καθώς ήδη η προσφορά μετοχών έχει υπερκαλυφθεί από ζήτηση περισσότερες από πέντε φορές, με το ποσό που προσφέρεται από ενδιαφερόμενους επενδυτές να υπερβαίνει τα 5 δισ. ευρώ.

Η ζήτηση ήταν εντυπωσιακή από την πρώτη στιγμή του ανοίγματος του διεθνούς βιβλίου προσφορών, καθώς σε διάστημα 20 λεπτών υποβλήθηκαν προσφορές που ξεπερνούσαν το 1 δισ. ευρώ και κάλυπταν ήδη την προσφορά μετοχών.

Υπενθυμίζεται ότι σήμερα ξεκίνησε η διάθεση του 20% + 2% των μετοχών από το ΤΧΣ με το εύρος διάθεσης των μετοχών να προσδιορίζεται σε 5 με 5,44 ευρώ με την τιμή της τράπεζας στο Χρηματιστήριο να διαμορφώνεται κοντά στο υψηλό εύρος της προσφοράς, στοιχείο ενδεικτικό του υψηλού ενδιαφέροντος.

Αξίζει να σημειωθεί ότι, παράλληλα με την εξέλιξη του placement, η τιμή της μετοχής στο ταμπλό του χρηματιστηρίου κινείται έντονα ανοδικά. Μετά τις 12.30, ξεπερνούσε τα 5,6 ευρώ, με μια άνοδο περίπου κατά 2,9%.

Η ισχυρή θέση της Εθνικής Τράπεζας που ξεχωρίζει με την πλεονεκτική στην τρέχουσα επιτοκιακή συγκυρία δομή του ισολογισμού, η αναβάθμιση της ελληνικής οικονομίας και οι ισχυρές προοπτικές ανάπτυξης παρά τις προκλήσεις του εξωτερικού περιβάλλοντος καθιστούν την ΕΤΕ μια ιδιαίτερα ελκυστική επενδυτική ευκαιρία.

Σύμφωνα με πληροφορίες του BD, ενδιαφέρον για την αγορά μετοχών της ΕΤΕ δεν εκδηλώνουν hedge funds, που μέχρι προ ολίγων ετών ήταν οι μοναδικοί επενδυτές που ασχολούνταν με την Ελλάδα και τις ελληνικές τράπεζες αλλά θεσμικοί επενδυτές υψηλής ποιότητας και μακροπρόθεσμου επενδυτικού ορίζοντα. Όπως εκτιμάται, στη δημόσια προσφορά συμμετέχουν ορισμένοι από τους μεγαλύτερους παγκοσμίως επενδυτικούς οίκους.

Ισχυρότατη είναι η ζήτηση και για το κομμάτι τις προσφοράς που απευθύνεται στην εγχώρια αγορά. Μετοχές της Εθνικής επιδιώκουν να αποκτήσουν εφοπλιστές και ισχυροί επιχειρηματίες αποκαθιστώντας τους ιστορικούς μετοχικούς δεσμούς της τράπεζας με το εγχώριο επιχειρείν, σχέση που είχε διαταραχθεί (όπως και για άλλες εγχώριες τράπεζες) εξαιτίας της κρίσης και των ανακεφαλαιοποιήσεων που οδήγησαν σε τεράστιες απώλειες τους μετόχους των τραπεζών.

Αν και η διάθεση των μετοχών φαίνεται ότι υπερκαλύπτεται από την πρώτη ημέρα, ωστόσο η διαδικασία επιβάλλει τη διατήρηση των βιβλίων ανοιχτών για την υποβολή προσφορών μέχρι μεθαύριο Πέμπτη το απόγευμα.

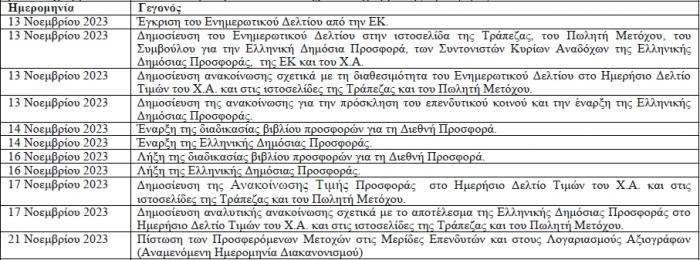

Την Παρασκευή 17.11 θα δημοσιευτούν αναλυτικά τα αποτελέσματα της προσφοράς. Θα ακολουθήσει η κατανομή των μετοχών στους δικαιούχους, ενώ η διαπραγμάτευση των μετοχών που θα προσφερθούν θα ξεκινήσει την Τρίτη 21 Νοεμβρίου.

Το χρονοδιάγραμμα του placement

Ψήφος εμπιστοσύνης στο χρηματιστήριο

Η διάθεση των μετοχών της Εθνικής, λόγω του μεγάλου μεγέθους της, αποτελεί ένα κρίσιμο τεστ επενδυτικού ενδιαφέροντος συνολικά στο ελληνικό χρηματιστήριο. Το placement της Εθνικής αναμένεται να «συνδέσει» το χρηματιστήριο και τις ελληνικές τραπεζικές μετοχές με τους επενδυτές των ΗΠΑ και της Ευρώπης, όπως φαίνεται και από τη σύνθεση των διαχειριστών της συναλλαγής. Επικεφαλής, για να διαθέσει περισσότερο από το ένα τέταρτο των μετοχών, έχει τεθεί η J.P. Morgan, που πλαισιώνεται από τρεις ακόμη κορυφαίες αμερικανικές τράπεζες (Goldman Sachs, Morgan Stanley, BofA Securities), τη UBS, την AXIA Ventures και τη Euroxx.

«Η έκβαση αυτής της συναλλαγής είναι κομβική όχι μόνο για την Εθνική Τράπεζα άλλα για το σύνολο της αγοράς καθώς θα αποτελέσει μια έμπρακτη απόδειξη για το ενδιαφέρον που υπάρχει για τις ελληνικές μετοχές», όπως τόνιζε ο επικεφαλής ανάλυσης της Beta, Μάνος Χατζηδάκης. «Το εγχείρημα έχει οδηγήσει σε κάποιο βαθμό σε στασιμότητα το ΧΑ καθώς δεν είναι λίγα τα θεσμικά χαρτοφυλάκια τα οποία τηρούν στάση αναμονής και έχουν αναστείλει την ενεργή δραστηριότητα τους διακρατώντας ρευστότητα για την συμμετοχή τους στο βιβλίο προσφορών. Επομένως μάλλον οι επιφυλάξεις για μεγαλύτερη δράση θα αρθούν με την ολοκλήρωση της διάθεσης των μετοχών όπως είχε γίνει στο πρόσφατο παρελθόν με τις περιπτώσεις των ΑΜΚ της Τρ. Πειραιώς, της Alpha Bank και της ΔΕΗ».