Ιδιαίτερα αισιόδοξη («bullish») για την πορεία των ελληνικών κρατικών ομολόγων και το 2024 εμφανίζεται σε έκθεσή της η UBS, τονίζοντας ότι διαθέτουν όλα τα εχέγγυα για να ξεχωρίζουν, ενώ οι πρόσφατες αναβαθμίσεις του αξιόχρεου της οικονομίας τα επαναφέρουν στο επίκεντρο της προσοχής των μεγάλων επενδυτών.

Σε έκθεσή της η ελβετική τράπεζα υπογραμμίζει ότι με την πρόσφατη αναβάθμιση της μακροπρόθεσμης πιστοληπτικής ικανότητας της Ελλάδας από τον οίκο Fitch σε ΒΒΒ-, μετά την αναβάθμιση από την S&P τον Οκτώβριο του 2023 σε ΒΒΒ-, η Ελλάδα θα επιστρέψει στους κύριους δείκτες της αγοράς ομολόγων το επόμενο έτος.

Το ελληνικό κρατικό χρέος θεωρείται πλέον επενδυτικής βαθμίδας και, ως εκ τούτου, είναι επιλέξιμο για τον εμβληματικό δείκτη Bloomberg Euro Aggregate Treasury Bond Index (και άλλους δείκτες μόνο επενδυτικής βαθμίδας). Πρόκειται για ένα σημαντικό ορόσημο για το ελληνικό χρέος, καθώς πολλοί διεθνείς επενδυτές δημιουργούν τα χαρτοφυλάκια ομολόγων τους με αναφορά στους δείκτες IG, και θα μπορούσε να οδηγήσει σε αύξηση της ζήτησης για τα ελληνικά ομόλογα.

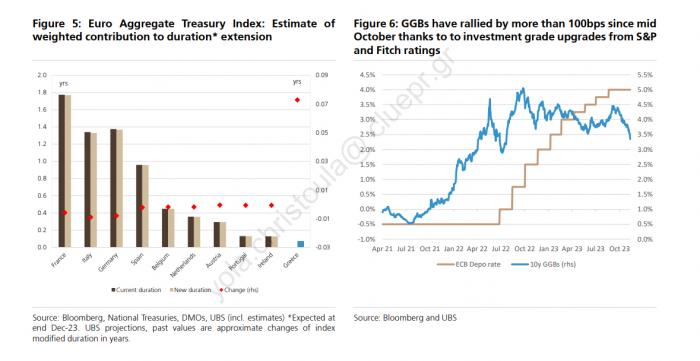

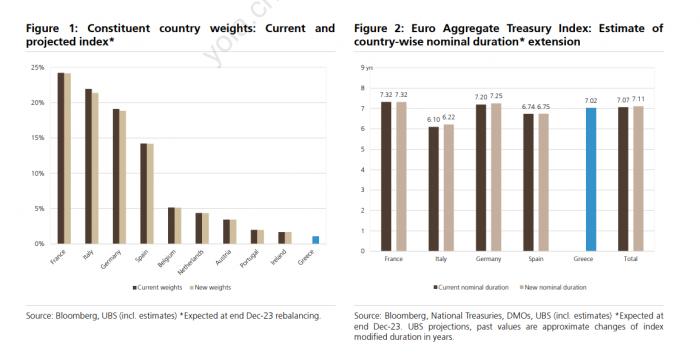

Προκειμένου να παραχθεί μία πρώιμη ένδειξη των πιθανών επιπτώσεων από την ένταξη των ελληνικών ομολόγων στον δείκτη, η UBS προχωρά σε μία ανάλυση επανεξισορρόπησης χρησιμοποιώντας τις τοποθετήσεις του Δεκεμβρίου. Εκτιμά ότι τα ελληνικά ομόλογα θα αποτελούν περίπου το 1% του δείκτη. Λόγω της ρευστότητας στο τέλος του έτους, η ένταξή τους στον δείκτη θα πραγματοποιηθεί τον Ιανουάριο, αλλά η αξιολόγηση θα επηρεαστεί ελάχιστα από την καθυστέρηση. Η προσθήκη της Ελλάδας θα σήμαινε, κατ' αρχήν, ότι η βαρύτητα όλων των άλλων χωρών θα μειώνονταν κατά 1% σε σχέση με αυτά που θα ήταν διαφορετικά. Επιπλέον, αναμένεται ότι η ονομαστική διάρκεια των ελληνικών ομολόγων θα είναι περίπου 7,02 έτη και όταν συμπεριληφθεί στον δείκτη, αναμένεται να αυξήσει οριακά τη συνολική διάρκεια του δείκτη.

Το ράλι του 10ετούς

Τα ελληνικά ομόλογα 10ετούς διάρκειας έχουν σημειώσει ράλι άνω των 100 μ.β. από τα μέσα Οκτωβρίου, μετά τις αναβαθμίσεις της πιστοληπτικής ικανότητας από τις αξιολογήσεις της S&P και της Fitch, με τα spreads 10ετούς διάρκειας έναντι του γερμανικού 10ετους (Bund) να έχουν «μαζέψει» κατά περίπου 100 μονάδες βάσης από την αρχή του έτους, ξεπερνώντας σημαντικά τα υπόλοιπα περιφερειακά ομόλογα με spread.

Ενώ τα ελληνικά ομόλογα εμφανίζονται πλέον ως πιο δίκαια τιμολογημένα σε σχέση με τη νέα πιστοληπτική αξιολόγηση της χώρας, η UBS εξακολουθεί να θεωρεί ότι διαθέτουν περαιτέρω περιθώρια ενίσχυσης. Η συμπερίληψη του ελληνικού χρέους στους δείκτες ομολόγων που αφορούν μόνο επενδύσεις αναμένεται να ενισχύσει τη ζήτηση από τους επενδυτές που παρακολουθούν αυτούς τους δείκτες. Επιπλέον, οι θεσμικοί επενδυτές, οι οποίοι προηγουμένως περιορίζονταν από την αγορά ελληνικών ομολόγων λόγω της μη επενδυτικής τους αξιολόγησης, αναμένεται τώρα να επιδείξουν αυξημένο ενδιαφέρον δεδομένης της πιστωτικής αναβάθμισης και των ακόμη ελκυστικών αποδόσεων.

Εκτιμάται ότι οι κυκλικοί κίνδυνοι θα αποτελέσουν την κύρια κινητήρια δύναμη για τα κρατικά ομόλογα της ευρωζώνης, συμπεριλαμβανομένων των ελληνικών, τους επόμενους μήνες. Η τρέχουσα τιμολόγηση της αγοράς υποδηλώνει μια αυξανόμενη πιθανότητα μείωσης των επιτοκίων από την ΕΚΤ. Τα περιφερικά spreads συνεχίζουν να διαπραγματεύονται με υψηλό beta ως προς τη διάρκεια και εάν υπάρξει περαιτέρω ράλι στη διάρκεια ως αποτέλεσμα μιας ήπιας στροφής της ΕΚΤ, τα περιφερικά ομόλογα θα πρέπει να παραμείνουν υποστηριζόμενα.

Στην τελευταία του έκθεση ο οίκος Fitch υπογράμμισε την ευνοϊκή δυναμική του χρέους, η οποία αναμένεται να παραμείνει σε «έντονα πτωτική τάση» και τους χαμηλούς κινδύνους πολιτικής ως τους βασικούς παράγοντες αξιολόγησης για την αναβάθμιση της Ελλάδας.

Οι εκτιμήσεις για την οικονομία

Σύμφωνα με τις προβλέψεις των οικονομολόγων της ελβετικής τράπεζας, ο δείκτης χρέους αναμένεται να μειωθεί στο 159% του ΑΕΠ φέτος, στο 152% το 2024 και στο 144% το 2025. Αυτό θα αντιπροσωπεύει μείωση του λόγου χρέους/ΑΕΠ κατά σχεδόν 60 ποσοστιαίες μονάδες από το μέγιστο 205% του ΑΕΠ κατά τη διάρκεια της πανδημίας.

Αυτή η πτωτική τάση του λόγου του χρέους υποστηρίζεται από τις προσδοκίες για ισχυρή ονομαστική ανάπτυξη τα επόμενα χρόνια και τη δέσμευση για δημοσιονομική εξυγίανση. Αναμένεται ότι η αύξηση του ΑΕΠ στην Ελλάδα θα ξεπεράσει αυτή των άλλων ομολόγων της ζώνης του ευρώ τα επόμενα δύο χρόνια, με μέσο όρο 3%.

Η ανάπτυξη υποστηρίζεται από:

- την αναμενόμενη ανάκαμψη των εισροών του Ταμείου Ανάκαμψης (περίπου 3,5% του ΑΕΠ ετησίως έναντι περίπου 1,6% του ΑΕΠ το 2023), καθώς η Ευρωπαϊκή Επιτροπή ενέκρινε το τροποποιημένο σχέδιο της Ελλάδας ύψους 35,95 δισ. ευρώ,

- τη βελτίωση των οικονομικών των νοικοκυριών (συνεχής αύξηση της απασχόλησης και χαμηλός πληθωρισμός - με τον εθνικό Δείκτη Τιμών Καταναλωτή να υποχωρεί τον Νοέμβριο στο 3%) και

- την καλύτερη κατάσταση του τραπεζικού συστήματος και των δημόσιων οικονομικών.

Αναμένεται ότι οι δημοσιονομικές επιδόσεις της Ελλάδας θα παραμείνουν ισχυρές (το πρωτογενές πλεόνασμα ανήλθε σε 6,1 δισ. ευρώ την περίοδο Ιανουαρίου - Οκτωβρίου 2023, ξεπερνώντας τον στόχο κατά 0,4 δισ. ευρώ), συμβάλλοντας στη συνέχιση της πτωτικής πορείας του δείκτη χρέους. Προβλέπεται ότι το πρωτογενές δημοσιονομικό ισοζύγιο θα φθάσει σε πλεόνασμα περίπου 1% του ΑΕΠ φέτος και θα αυξηθεί περαιτέρω στο 2,1% το 2024 και στο 2,5% του ΑΕΠ το 2025.

Επίσης η πρόθεση για διεύρυνση της φορολογικής βάσης του επόμενου έτους μέσω της μείωσης της αποφυγής του ΦΠΑ και της καταπολέμησης της φοροδιαφυγής από τους αυτοαπασχολούμενους είναι σημαντικές διαρθρωτικές μεταρρυθμίσεις που μπορούν να βοηθήσουν τη μεσοπρόθεσμη δημοσιονομική δυναμική.