Σταθερά θετική διάθεση έναντι των ελληνικών τραπεζών διατηρεί η Goldman Sachs, εκτιμώντας ότι θα συνεχίσουν να αναπτύσσονται, ενώ σημείο – κλειδί αποτελεί η επιστροφή στη διανομή μερισμάτων.

Στη νέα του έκθεση ο αμερικανικός όμιλος προχωρά:

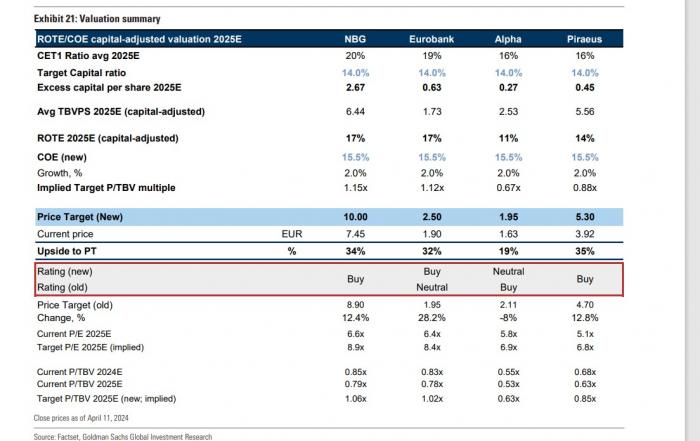

- Σε αναβάθμιση της σύστασης για Eurobank σε «αγορά» από «ουδέτερη» και νέα τιμή – στόχο στα 2,50 ευρώ (από 1,95 ευρώ πριν), δηλαδή με περιθώριο ανόδου 32%.

- Σταθερή η σύσταση «αγορά» για την Εθνική Τράπεζα και τιμή – στόχο στα 10 ευρώ (από 8,90 ευρώ πριν), με περιθώριο ανόδου 34%.

- Σύσταση «αγορά» για την Τράπεζα Πειραιώς, με τιμή – στόχο στα 5,30 ευρώ (από 4,70 ευρώ πριν), με περιθώριο ανόδου 35%.

- Υποβάθμιση σε «ουδέτερη» για τη σύσταση της Alpha Bank, από «αγορά» πριν και τιμή – στόχο στα 1,95 ευρώ, με περιθώρια ανόδου 19%.

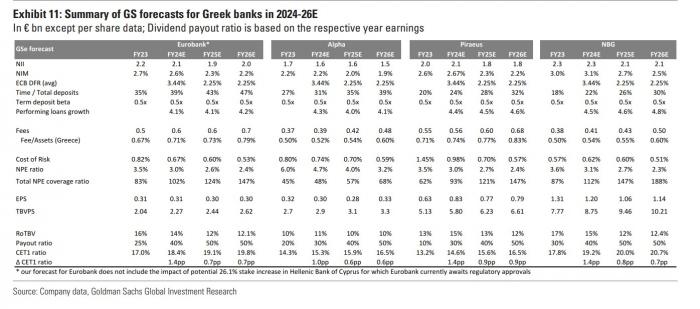

Όπως αναφέρεται στην έκθεση ο ελληνικός τραπεζικός τομέας συνέχισε να ανακάμπτει και το 2023, με τον μέσο δείκτη απόδοσης ιδίων κεφαλαίων (ROTE) στο 14%, τον βασικό δείκτη CET1 στο 15,6% και τον δείκτη μη εξυπηρετούμενων δανείων περίπου στο 4% με κάλυψη 66%. Πρόκειται για δείκτες που έχουν επιστρέψει σε «φυσιολογικά» επίπεδα για τις τράπεζες στις αναδυόμενες αγορές αλλά και την Ευρώπη. Και οι τέσσερις τράπεζες είχαν σταθερές προοπτικές, με τα μερίσματα να αποτελούν σημαντικό μέρος του προγραμματισμού τους για το διάστημα 2024 – 2026.

Μετά από 10 χρόνια οι ελληνικές τράπεζες ετοιμάζονται να προχωρήσουν στη διανομή μερισμάτων, με στόχο οι δείκτες μερισμάτων τους να συγκλίνουν με αυτές των ευρωπαϊκών τραπεζών.

Η πορεία της κερδοφορίας

Βάσει της επικαιροποιημένης καθοδήγησης των διοικήσεων τα τεσσάρων συστημικών τραπεζών αλλά και των εκτιμήσεων των αναλυτών της για την οικονομία της Ελλάδας, η Goldman Sachs προχωρά σε αναβάθμιση των εκτιμήσεών της για τα κέρδη ανά μετοχή κατά 9% (μέσος όρος) για τη διετία 2024 – 2026 και εκτιμά ότι το κανονικοποιημένο ROTE θα βρεθεί στο 12%, με μέσο CET 1 στο 18,4% (το 2026), το οποίο αντιστοιχεί σε δείκτη διανομής μερισμάτων 50% και δείκτη NPE 2,5% (σε κάλυψη >100%).

Σε όρους αποτίμησης, οι ελληνικές τράπεζες διαπραγματεύονται με μέσο 0,65x σε όρους P/TBV με βάση τις εκτιμήσεις του 2025 για ROTE 12%, το οποίο συγκρίνεται με μέσο P/TBV 1,2x/0,9x για τις υπό κάλυψη GEM/ευρωπαϊκές τράπεζες με ROTE 13%/13%, αντίστοιχα.

Οι αναθεωρημένες τιμές-στόχοι της για τις ελληνικές τράπεζες υποδηλώνουν μέσο P/TBV 0,9x, το οποίο συγκρίνεται με το P/TBV υπό κάλυψη TP 1,3x/1,0x για τις GEM/ευρωπαϊκές τράπεζες, αντίστοιχα.

Οι συστάσεις ανά τράπεζα

Όπως τονίζεται στην έκθεση η Goldman Sachs προτιμά τράπεζες που διαθέτουν τα εξής χαρακτηριστικά:

- φθηνότερη χρηματοδοτική βάση (Τρ. Πειραιώς, Εθνική Τράπεζα), η οποία αποτελεί έναν από τους βασικούς παράγοντες που καθορίζουν τα μεσοπρόθεσμα επίπεδα ROTE,

- χαμηλότερα επίπεδα NPE και υψηλότερα επίπεδα κάλυψης NPE (Εθνική Τράπεζα, Eurobank, Τρ. Πειραιώς) και

- υψηλότερα επίπεδα δείκτη CET1 (Εθνική Τράπεζα, Eurobank) που ανοίγουν περιθώρια για μεγαλύτερη ανάπτυξη και μερισματική ευελιξία.

Σε ό,τι αφορά τη Eurobank σημειώνει ότι με βάση τις αναθεωρημένες προβλέψεις, η τράπεζα βρίσκεται σε τροχιά για μεσοπρόθεσμο ROTE περίπου 12%, δείκτη CET1 >17% το 2025-26 (συμπεριλαμβανομένου του δείκτη διανομής περίπου 50%), δείκτη NPE το 2026 περίπου 2% (σύμφωνα με τα επίπεδα των ευρωπαϊκών τραπεζών) και δείκτη κάλυψης άνω του 100%, ενώ διαπραγματεύεται με discount σε σχέση με τις ευρωπαϊκές τράπεζες σε όρους P/TV.

Ο σταθερός συνδυασμός του ROTE και των συσσωρευμένων επιπέδων κεφαλαίου παρέχει στη Eurobank τόσο αμοιβές για τους μετόχους (π.χ. μερίσματα) όσο και επιλογές ανάπτυξης. Επίσης, η Eurobank βρίσκεται στη διαδικασία απόκτησης ποσοστού περίπου 26% στην Ελληνική Τράπεζα Κύπρου, ανεβάζοντας τη συμμετοχή της στο 55,3% (η εν αναμονή συμμετοχή δεν περιλαμβάνεται στις προβλέψεις της GS).

Για την Τρ. Πειραιώς επαναλαμβάνει τη σύσταση για αγορά, καθώς η μετοχή διαπραγματεύεται στο 0,63x σε όρους P/TBV του 2025, ενώ προσφέρει 12% ROTE (2026), έχοντας τα χαμηλότερα κόστη χρηματοδότησης από τις τέσσερις, δείκτη CET1 16,5% (2026) και δείκτη NPE 2,4% (με κάλυψη >100%). Σύμφωνα με τις εκτιμήσεις της GS, η Πειραιώς είναι η πιο υποτιμημένη μετοχή στην κάλυψή της για τις ελληνικές τράπεζες σε προσαρμοσμένη στην ανάπτυξη βάση.

Επαναλαμβάνει τη σύσταση αγορά για την Εθνική Τράπεζα, η οποία, σύμφωνα με τις εκτιμήσεις της, διαθέτει συνδυασμό ROTE (2026) περίπου 12%, υψηλότερου CET1 (20,7%) και δείκτη κάλυψης NPE (>100%). Με 0,79x σε όρους P/TBV'25E, η τράπεζα διαπραγματεύεται με discount σε προσαρμοσμένη στην ανάπτυξη βάση σε σχέση με τις τράπεζες του GEM. Η νέα τιμή στόχος είναι 10 (από 8,9 προηγουμένως), υποδηλώνοντας περιθώριο ανόδου περίπου 34%.

Σε ό,τι αφορά την Alpha Bank αναμένει ότι θα επιτύχει ROTE της τάξης του 10% το 2026 (και στο 12% σε κεφαλαιακά προσαρμοσμένη βάση), με CET1 στο 16,5% και δείκτη NPE στο 4%/3,2% (με δείκτη κάλυψης 57%/68%) το 2025-26. Η τιμή στόχος υποδηλώνει P/TBV περίπου 0,63x, το οποίο σε προσαρμοσμένη στην ανάπτυξη βάση είναι στο ίδιο επίπεδο με τις τράπεζες GEM.