Σταθερά θετική στάση έναντι των συστημικών τραπεζών διατηρεί ο οίκος αξιολόγησης DBRS, τονίζοντας σε έκθεσή του ότι καταγράφηκε σημαντική βελτίωση των μεγεθών τους στο α' εξάμηνο του 2022, ενώ παράλληλα υπογραμμίζει ότι συνεχίζουν να υπάρχουν κάποιοι παράγοντες κινδύνου που ενδέχεται να ανακόψουν το θετικό momentum.

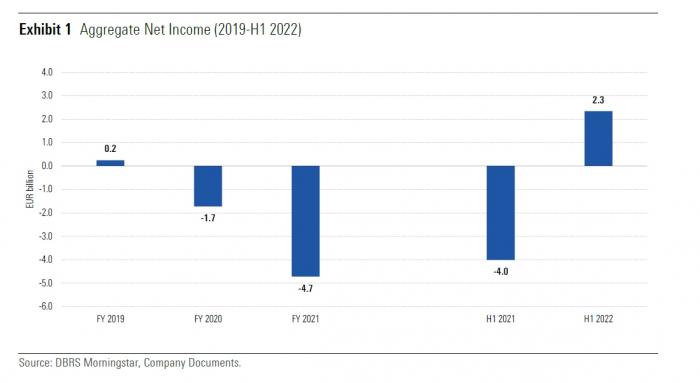

Όπως τονίζει ο οίκος στην έκθεσή του οι μεγάλες ελληνικές τράπεζες (Alpha Bank, Eurobank, Εθνική Τράπεζα της Ελλάδος και Πειραιώς) παρουσίασαν συνολικά καθαρά κέρδη 2,3 δισ. ευρώ το πρώτο εξάμηνο του 2022, έναντι καθαρών ζημιών 4 δισ. ευρώ την ίδια περίοδο του 2021. Η βελτίωση οφείλεται στα υψηλότερα έσοδα, τα χαμηλότερα λειτουργικά έξοδα και το μειωμένο πιστωτικό κόστος, τα οποία αποτελούν απόδειξη της σημαντικής προόδου που έχει σημειωθεί γύρω από τη μείωση του κινδύνου και την αναδιάρθρωση τα τελευταία χρόνια, μαζί με την ανάκαμψη της ελληνικής οικονομίας από την παγκόσμια πανδημία του κορονοϊού.

Τα έσοδα διατήρησαν καλή πορεία παρά τις συνεχιζόμενες πιέσεις στα καθαρά έσοδα από τόκους (NII) λόγω της μείωσης του κινδύνου, υποστηριζόμενα από τα καθαρά έσοδα από αμοιβές, συναλλαγές και λοιπά έσοδα. Το πρώτο εξάμηνο του 2022, η ζήτηση πιστώσεων ανέκαμψε αισθητά στον επιχειρηματικό τομέα και αναμένεται ότι η ανάπτυξη θα συνεχιστεί και στο μέλλον, αν και ενδεχομένως θα περιοριστεί από τα υψηλότερα επιτόκια.

Συνολικά, η αύξηση του επιτοκίου αναφοράς της ΕΚΤ τον Ιούλιο, καθώς και οι περαιτέρω αυξήσεις που αναμένονται τους επόμενους μήνες για την αντιμετώπιση του υψηλού πληθωρισμού, αναμένεται να ενισχύσουν έσοδα από τόκους των ελληνικών τραπεζών λόγω της ταχύτερης ανατιμολόγησης των στοιχείων ενεργητικού έναντι των υποχρεώσεων.

Το α' εξάμηνο του 2022, οι προβλέψεις για επισφάλειες και το κόστος κινδύνου μειώθηκαν σημαντικά, χάρη στην ισχυρή βελτίωση του προφίλ κινδύνου. Ενώ οι έμμεσες αρνητικές επιπτώσεις λόγω της εισβολής της Ρωσίας στην Ουκρανία ενδέχεται να συμβάλουν σε επιβράδυνση της οικονομίας και να προσθέσουν πιέσεις στην ποιότητα των πιστώσεων μεσοπρόθεσμα, ο οίκος εκτιμά ότι το κόστος κινδύνου θα παραμείνει κάτω από το πολύ υψηλό επίπεδο που παρατηρήθηκε τα τελευταία χρόνια, αλλά πάνω από τον ευρωπαϊκό μέσο όρο, καθώς το προφίλ κινδύνου των ελληνικών τραπεζών εξακολουθεί να συγκρίνεται δυσμενώς με τα διεθνή πρότυπα. Ωστόσο, οι δείκτες ποιότητας του ενεργητικού συνέχισαν να βελτιώνονται το πρώτο εξάμηνο του 2022, υποστηριζόμενοι από τον αρνητικό σχηματισμό μη εξυπηρετούμενων ανοιγμάτων (NPE) και τις νέες χορηγήσεις δανείων που ξεπέρασαν τις προσδοκίες.

Αφού επηρεάστηκαν σοβαρά από την επιταχυνόμενη μείωση του κινδύνου το 2020 και το 2021, τα επίπεδα κεφαλαίου των τραπεζών άρχισαν να ανακάμπτουν το α' εξάμηνο του 2022, με οργανική και ανόργανη στήριξη. Με το μεγαλύτερο μέρος της προγραμματισμένης διαδικασίας εξυγίανσης των δανείων να έχει ήδη ολοκληρωθεί, εκτιμάται ότι η κεφαλαιοποίηση των ελληνικών τραπεζών θα ωφεληθεί από τη βελτιωμένη εσωτερική δημιουργία κεφαλαίων στο μέλλον, με βάση τα υψηλότερα έσοδα στο πλαίσιο των προοδευτικά υψηλότερων επιτοκίων και την υγιή δημιουργία νέων δανείων, καθώς και το μειωμένο πιστωτικό κόστος.

Σε καλή πορεία τα έσοδα

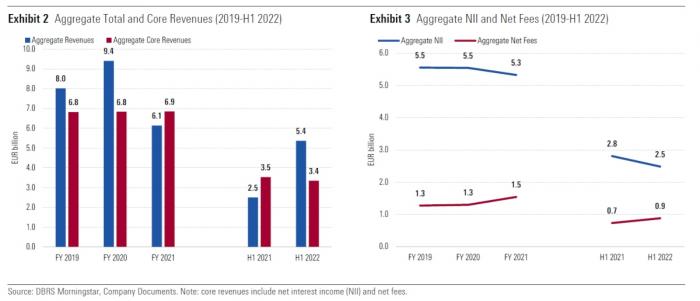

Το α' εξάμηνο του 2022, τα συνολικά έσοδα υπερδιπλασιάστηκαν σε ετήσια βάση, χάρη στις καθαρές προμήθειες και τα λοιπά έσοδα, τα οποία, ωστόσο, περιλάμβαναν ένα σημαντικό αρνητικό εφάπαξ που σχετίζεται με τις τιτλοποιήσεις μη εξυπηρετούμενων ανοιγμάτων το α' εξάμηνο του 2021. Τα συνολικά έσοδα θα είχαν αυξηθεί κατά 16% σε ετήσια βάση το α' εξάμηνο του 2022, εξαιρουμένου αυτού του έκτακτου περιστατικού, υποστηριζόμενα από τις καθαρές αμοιβές, τις συναλλαγές και τα λοιπά έσοδα. Τα βασικά έσοδα (καθαρά έσοδα από τόκους ή NII και καθαρές προμήθειες) μειώθηκαν κατά 5% σε ετήσια βάση, καθώς οι υψηλότερες καθαρές προμήθειες δεν αντιστάθμισαν την πίεση στα NII.

Το α' εξάμηνο του 2022, το συνολικό NII μειώθηκε κατά 12% σε ετήσια βάση, καθώς η θετική συμβολή από την αύξηση των εξυπηρετούμενων δανείων και των χαρτοφυλακίων ομολόγων υπεραντισταθμίστηκε από τα διαφυγόντα NII λόγω μείωσης του κινδύνου. Η ζήτηση πιστώσεων ανέκαμψε αισθητά στον επιχειρηματικό τομέα, επωφελούμενη από τη συνεχιζόμενη ανάκαμψη των επιχειρηματικών δραστηριοτήτων στην Ελλάδα, ενώ παραμένει υποτονική στον τομέα της λιανικής.

Πιστεύουμε ότι η ζήτηση δανείων θα μπορούσε να συνεχίσει να αυξάνεται στο μέλλον, τροφοδοτούμενη και από τα κεφάλαια του Ταμείου Ανάκαμψης, ωστόσο η αύξηση των επιτοκίων ενδέχεται να ανακόψει κατά κάποιο τρόπο αυτή την τάση. Η αύξηση του επιτοκίου αναφοράς της ΕΚΤ κατά 50 μ.β. τον Ιούλιο, καθώς και οι περαιτέρω αυξήσεις που αναμένονται τους επόμενους μήνες για την αντιμετώπιση του υψηλού πληθωρισμού, θα πρέπει να ενισχύσουν τα NII των ελληνικών τραπεζών λόγω της ταχύτερης ανατιμολόγησης των στοιχείων ενεργητικού σε σχέση με τις υποχρεώσεις. Ως αποτέλεσμα, ορισμένες ελληνικές τράπεζες αναθεώρησαν προς τα πάνω τις προβλέψεις τους για τα έσοδα του οικονομικού έτους 2022, λόγω των υψηλότερων επιτοκίων και του όγκου των νέων δανείων πάνω από τις προσδοκίες.

Το α' εξάμηνο του 2022, οι καθαρές προμήθειες αυξήθηκαν κατά 20% σε ετήσια βάση, υποστηριζόμενες από τις δραστηριότητες πληρωμών, καρτών και δανείων, οι οποίες υπεραντιστάθμισαν τον αρνητικό αντίκτυπο στη διαχείριση επενδύσεων και περιουσιακών στοιχείων λόγω της αυξημένης μεταβλητότητας που συνδέεται με τις γεωπολιτικές εντάσεις. Αναμένεται ότι τα περιθώρια για τις ελληνικές τράπεζες θα βελτιώσουν το μείγμα των εσόδων τους προς τις δραστηριότητες με έσοδα από αμοιβές, και αυτό θα εξαρτηθεί από την ισχύ του franchise τους.

Το λειτουργικό κόστος μειώθηκε κατά 11% σε ετήσια βάση το α' εξάμηνο του 2022, αντανακλώντας τα οφέλη από την πρόσφατη αναδιάρθρωση, ενώ ο μέσος δείκτης κόστους προς έσοδα διαμορφώθηκε στο ισχυρό 35%, αν και αυτό περιελάμβανε σημαντικά κέρδη από συναλλαγές, τα οποία δεν αναμένουμε να επαναληφθούν. Ο οίκος σημειώνει ότι οι επενδύσεις για την υποστήριξη της ψηφιοποίησης και των επιχειρηματικών στρατηγικών, καθώς και οι πληθωριστικές πιέσεις θα απορροφήσουν πιθανότατα σημαντικό μέρος της περαιτέρω εξοικονόμησης κόστους που αναμένεται από τις συνεχιζόμενες δράσεις αποδοτικότητας.

Η πορεία των επισφαλών δανείων

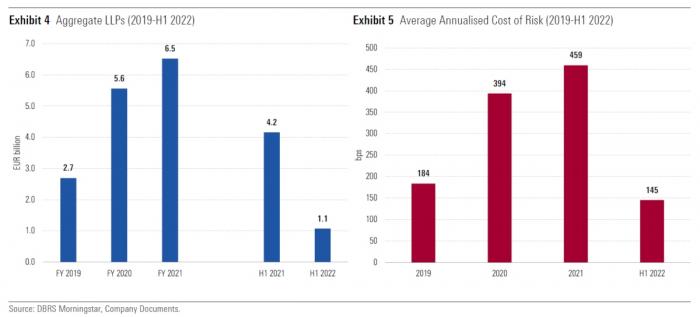

Το πρώτο εξάμηνο του 2022, οι προβλέψεις για επισφάλειες (LLP) μειώθηκαν κατά 74% σε ετήσια βάση, χάρη στη μεγάλη βελτίωση του προφίλ κινδύνου που επιτεύχθηκε πρόσφατα. Ενώ οι ελληνικές τράπεζες θα πρέπει να συνεχίσουν τις περαιτέρω προγραμματισμένες δράσεις μείωσης του κινδύνου, επωφελούμενες επίσης από το Ελληνικό Σύστημα Προστασίας Περιουσιακών Στοιχείων (Hellenic Asset Protection Scheme - HAPS), το οποίο θα παραμείνει σε ισχύ έως τον Οκτώβριο του 2022, εκτιμάται ότι θα υλοποιηθούν πρόσθετες LLPs, καθώς οι πληθωριστικές πιέσεις και οι υψηλότερες τιμές ενέργειας επηρεάζουν το διαθέσιμο εισόδημα των νοικοκυριών και τις δομές κόστους των επιχειρήσεων.

Ωστόσο, η σχετικά μέτρια εξάρτηση της Ελλάδας από το ρωσικό φυσικό αέριο, η δημοσιονομική στήριξη που αναμένεται για τους πιο ευάλωτους πελάτες και τα καλά επίπεδα κερδοφορίας που ανέφεραν πρόσφατα οι επιχειρήσεις, τα οποία υποστηρίζονται επίσης από την ισχυρή δυναμική του τουρισμού, αποτελούν παράγοντες που μετριάζουν την ευπάθεια της ελληνικής οικονομίας και του τραπεζικού της τομέα στο δύσκολο λειτουργικό περιβάλλον.

Το μέσο ετήσιο κόστος κινδύνου (CoR) παρέμεινε στο πολύ υψηλό επίπεδο των 145 μ.β. το α' εξάμηνο του 2022, αν και σημαντικά μειωμένο σε σύγκριση με τις 394 μ.β. το 2020 και τις 459 μ.β. το 2021, και κάτω από το προ της πανδημίας επίπεδο των 184 μ.β. το 2019. Το κόστος κινδύνου είναι πιθανό να παραμείνει πάνω από τον ευρωπαϊκό μέσο όρο βραχυπρόθεσμα, καθώς το προφίλ κινδύνου των ελληνικών τραπεζών εξακολουθεί να συγκρίνεται δυσμενώς με τα διεθνή πρότυπα, ωστόσο αναμένεται ότι θα συνεχίσει να μειώνεται καθώς οι τράπεζες θα συνεχίσουν να μειώνουν τον κίνδυνο. Ενώ οι έμμεσες αρνητικές επιπτώσεις λόγω της εισβολής της Ρωσίας στην Ουκρανία ενδέχεται να συμβάλουν σε επιβράδυνση της οικονομίας και να προσθέσουν πιέσεις στην ποιότητα των πιστώσεων μεσοπρόθεσμα, ο οίκος σημειώνει ότι το κόστος κινδύνου θα παραμείνει κάτω από το πολύ υψηλό επίπεδο που παρατηρήθηκε τα τελευταία χρόνια.

Ο σχηματισμός NPE παρέμεινε αρνητικός το πρώτο εξάμηνο του 2022, παρά τη λήξη των μέτρων στήριξης που ενεργοποιήθηκαν για την άμβλυνση των επιπτώσεων λόγω του COVID-19, συμπεριλαμβανομένων των μορατόριουμ χρέους, του επιδοτούμενου από την κυβέρνηση προγράμματος "Γέφυρα" για την αποπληρωμή ενυπόθηκων δανείων λιανικής και επιχειρήσεων ("Γέφυρα 1" και "Γέφυρα 2") και των λύσεων step-up για συγκεκριμένες τράπεζες. Η επιδείνωση της ποιότητας των στοιχείων ενεργητικού ήταν σημαντικά χαμηλότερη από τις αρχικές προσδοκίες μέχρι σήμερα .

΄

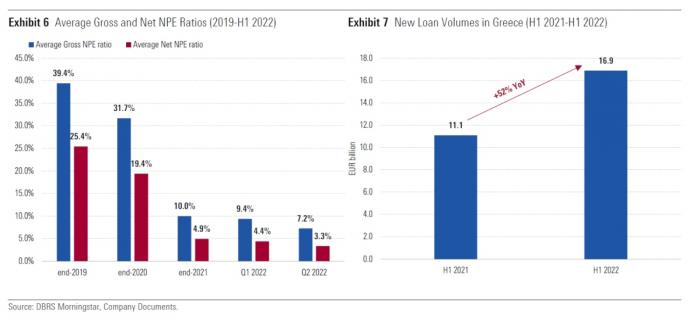

Οι δείκτες ποιότητας του ενεργητικού των ελληνικών τραπεζών συνέχισαν να βελτιώνονται το πρώτο εξάμηνο του 2022, με το μέσο ακαθάριστο και καθαρό δείκτη NPE να μειώνεται σε 7,2% και 3,3% αντίστοιχα στο τέλος Ιουνίου 2022 από 10% και 4,9% στο τέλος του 2021. Η σωρευτική μείωση του αποθέματος των ακαθάριστων NPEs από το τέλος του 2019 έφθασε στο σημαντικό -84% στο τέλος Ιουνίου 2022 και επιτεύχθηκε κυρίως ανόργανα, αξιοποιώντας το σχήμα HAPS για τιτλοποιήσεις NPEs.

Η βελτίωση το α' εξάμηνο του 2022 οφείλεται επίσης στην αύξηση του χαρτοφυλακίου δανείων, η οποία υποστηρίχθηκε από τις συνεχείς νέες εκταμιεύσεις, αυξημένες κατά 52% σε ετήσια βάση το α' εξάμηνο του 2022. Τα νέα δάνεια αφορούσαν κυρίως τον επιχειρηματικό τομέα, ιδίως τη μεταποίηση, τις υποδομές, τη φιλοξενία και την ενέργεια. Χάρη στις νέες χορηγήσεις δανείων που ξεπέρασαν τις προσδοκίες, σημειώνουμε ότι ορισμένες τράπεζες αναθεώρησαν προς τα πάνω τις προβλέψεις τους για την καθαρή πιστωτική επέκταση στο οικονομικό έτος 2022.

Ο οίκος σημειώνει ότι η μείωση του κινδύνου θα πρέπει να συνεχιστεί στον ελληνικό τραπεζικό τομέα και στο μέλλον, αν και με βραδύτερο ρυθμό, λαμβάνοντας υπόψη την τεράστια πρόοδο που έχει επιτευχθεί μέχρι στιγμής. Επιπλέον, αναμένει να υλοποιηθούν νέες εισροές μη εξυπηρετούμενων ανοιγμάτων λόγω της προβλεπόμενης επιβράδυνσης του λειτουργικού περιβάλλοντος ως αποτέλεσμα των έμμεσων επιπτώσεων που συνδέονται με την εισβολή της Ρωσίας στην Ουκρανία. Παρ' όλα αυτά, οι δείκτες ποιότητας ενεργητικού θα πρέπει σταδιακά να συγκλίνουν στον ευρωπαϊκό μέσο όρο, ενσωματώνοντας υψηλότερης και καλύτερης ποιότητας νέα δάνεια.

Η πορεία της κεφαλαιοποίησης

Αφού επηρεάστηκε σοβαρά από την επιταχυνόμενη μείωση του κινδύνου το 2020 και το 2021, η κεφαλαιοποίηση άρχισε να ανακάμπτει το πρώτο εξάμηνο του 2022, με τον μέσο δείκτη CET1, να φτάνει το 12,6% στο τέλος Ιουνίου 2022, από 12% στο τέλος του 2021, αν και παραμένει κάτω από το αναφερόμενο επίπεδο του 13,6% στο τέλος του 2019.

Ως αποτέλεσμα, ο δείκτης CET1 έναντι της ελάχιστης απαίτησης ενισχύθηκε κατά 50 μονάδες βάσης σε πάνω από 300 μονάδες βάσης το α’ εξάμηνο του 2022, εξαιρουμένου του ευέλικτου καθεστώτος της ΕΚΤ για τους κεφαλαιακούς δείκτες που θα λήξει το 2023. Η βελτίωση το α' εξάμηνο του 2022 επιτεύχθηκε μέσω της πώλησης μη κύριων περιουσιακών στοιχείων και άλλων ενεργειών διαχείρισης κεφαλαίου. Αυτό επέτρεψε στις ελληνικές τράπεζες να απορροφήσουν τον αρνητικό αντίκτυπο στην κεφαλαιοποίησή τους λόγω της πρόσφατης διεύρυνσης του spread του ελληνικού δημόσιου χρέους. Ωστόσο, η αναταξινόμηση της συντριπτικής πλειοψηφίας των χαρτοφυλακίων ελληνικών κρατικών ομολόγων στο αποσβεσμένο κόστος (AC) περιορίζει την ευαισθησία των κεφαλαιακών δεικτών των ελληνικών τραπεζών σε αύξηση των spreads των κρατικών ομολόγων.

Με το μεγαλύτερο μέρος της προγραμματισμένης διαδικασίας εξυγίανσης των δανείων να έχει ήδη απορροφηθεί, θεωρούμε ότι η κεφαλαιοποίηση των ελληνικών τραπεζών θα ωφεληθεί από τη βελτιωμένη εσωτερική δημιουργία κεφαλαίων στο μέλλον, λόγω της υψηλότερης παραγωγής εσόδων στο πλαίσιο των προοδευτικά υψηλότερων επιτοκίων και της υγιούς παραγωγής νέων δανείων, καθώς και του μειωμένου πιστωτικού κόστους. Ως εκ τούτου, σημειώνουμε ότι ορισμένες ελληνικές τράπεζες αναθεώρησαν προς τα πάνω τις προβλέψεις τους για τους δείκτες κεφαλαιακής επάρκειας στο τέλος του 2022, ενώ παράλληλα επιβεβαίωσαν την πρόθεσή τους να επαναλάβουν τις πληρωμές μερισμάτων το 2023-2024, έστω και με μέτρο.