Σε έστω και οριακή αναβάθμιση της τιμής – στόχο για τη μετοχή της Τρ. Πειραιώς στα 3 ευρώ από 2,95 ευρώ πριν, δηλαδή με περιθώριο ανόδου στο 30%, με σύσταση «αγορά» προχωρά η Deutsche Bank, τονίζοντας ότι η τράπεζα επιβεβαίωσε με τα μεγέθη α’ τριμήνου ότι βρίσκεται σε έναν πολύ καλό δρόμο.

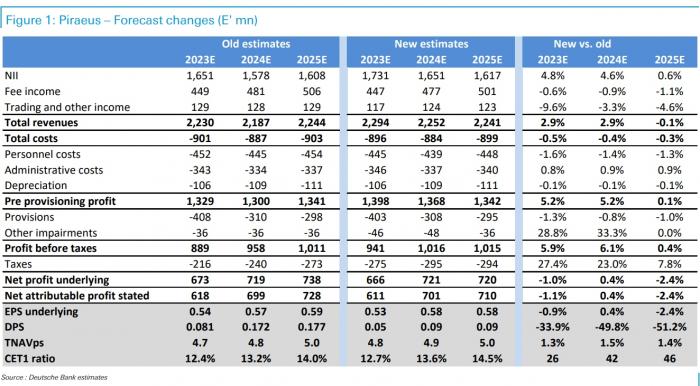

Σύμφωνα με τη γερμανική τράπεζα η Πειραιώς με τα μεγέθη α’ τριμήνου επιβεβαίωσε την καλή της πορεία, η οποία θα συνεχιστεί και στο μέλλον, ενώ ταυτόχρονα αναπροσαρμόζει τις εκτιμήσεις της για τα κέρδη στο διάστημα 2023 – 2024, με περιορισμένο συνολικό αντίκτυπο κυρίως στα έσοδα από τόκους (ΝΙΙ), λόγω του χαμηλότερου κόστους χρηματοδότησης

Όπως αναφέρεται στην έκθεση αφού κατέγραψε ένα ισχυρό 1ο τρίμηνο του 2023, αντανακλώντας θετικές επιδόσεις σε όλους τους τομείς, αλλά κυρίως στο NII, η Πειραιώς επικαιροποίησε τους στόχους της για το 2023 και το 2025, οι οποίοι είναι πλέον πολύ πιο ευθυγραμμισμένοι με τις προσδοκίες της Deutsche Bank.

Συνολικά, τα καλύτερα νέα προήλθαν από τα υψηλότερα επιτόκια, ενισχύοντας τη συνεισφορά από τις χορηγήσεις, ενώ, από την άλλη πλευρά, το κόστος καταθέσεων αυξήθηκε με ελεγχόμενο ρυθμό. Τα κόστη και οι προβλέψεις είχαν επίσης καλές επιδόσεις, επιτρέποντας στην τράπεζα να θέσει έναν νέο στόχο απόδοσης ιδίων κεφαλαίων (RoTE) για το 2023 το 12% περίπου έναντι 10% περίπου προηγουμένως.

Το NII ήταν το κύριο χαρακτηριστικό του τριμήνου και, αν και πιθανώς βρίσκεται κοντά στην κορύφωσή του, το γεγονός ότι το beta των καταθέσεων εξακολουθεί να είναι στο 10% το 1ο τρίμηνο του 23 οδηγεί στην εκτίμηση ότι οι επερχόμενες επιδόσεις του NII θα παραμείνουν λίγο καλύτερες από τις αναμενόμενες.

Οι εκτιμήσεις της Deutsche Bank για τα μεγέθη της Τρ. Πειραιώς

Επιπλέον, οι προβλέψεις για τα NII για το 2023 βελτιώθηκαν σε 1,68 δισ. ευρώ έναντι 1,58 δισ. ευρώ προηγουμένως, φθάνοντας τα 1,60 δισ. ευρώ το 2025, γεγονός που επιβεβαιώνει τις προσδοκίες για μια ανθεκτική απόδοση, με την αύξηση των δανείων να αντισταθμίζει ως επί το πλείστον τις σταδιακές επιπτώσεις από τη μετακύλιση στις καταθέσεις και την αύξηση του κόστους χρηματοδότησης χονδρικής.

Οι εκτιμήσεις της Deutsche Bank είναι ακόμη και ελαφρώς υψηλότερα από τους στόχους της Πειραιώς, λόγω της εκτίμησης για υψηλότερα επιτόκια. Ενώ οι αμοιβές ήταν συγκρατημένες επίπεδο τριμήνου, συνεχίστηκε η βελτίωση σε ετήσια βάση. Η Πειραιώς αναμένει μια ισχυρή βελτίωση των επιδόσεων, η οποία αντανακλάται από τον δείκτη των καθαρών εσόδων από αμοιβές προς το ενεργητικό που θα αυξηθεί από περίπου 0,6% έως το 2023 σε περίπου 0,8% έως το 2025, κυρίως λόγω της πιστωτικής επέκτασης και άλλων πρωτοβουλιών που παράγουν αμοιβές), κάτι που θεωρείται μάλλον υπερβολικά αισιόδοξο. Αυτό, σε συνδυασμό με την περιορισμένη συμβολή άλλων γραμμών εσόδων, οδηγεί στην εκτίμηση ότι τα NII θα είναι ο κύριος μοχλός των συνολικών εσόδων στο μέλλον.

Εκτός από τα έσοδα, το κόστος φαίνεται ανθεκτικό στις πιέσεις του πληθωρισμού, χάρη στα μέτρα αποδοτικότητας. Το επαναλαμβανόμενο κόστος αυξήθηκε μόνο κατά περίπου 2% σε ετήσια βάση το 1ο τρίμηνο του 23, παρά τον υψηλό πληθωρισμό. Ως εκ τούτου, εκτιμάται ότι θα υπάρξουν περαιτέρω μέτρα αποδοτικότητας, ώστε να μπορέσει η Πειραιώς να διατηρήσει χαμηλά τους δείκτες αποδοτικότητας. Η τράπεζα έχει δημοσιεύσει αρκετά επιθετικούς στόχους για τον δείκτη κόστους προς βασικά έσοδα, σε επίπεδα κάτω του 40% το 2023 και ακόμα στο 40% περίπου μέχρι το 2025.

Ο στόχος για τον δείκτη NPEs έχει βελτιωθεί στο 5% το 2023 έναντι 12,5% CET1 μετά τα μερίσματα για το 2023 και πάνω από 14,5% για το 2025, τα οποία είναι αρκετά σύμφωνα με τις εκτιμήσεις της Deutsche Bank, αντανακλώντας συνολικά ότι τα κεφάλαια δεν θα πρέπει να αποτελούν πλέον ζήτημα για την Πειραιώς.

Τα επίπεδα κεφαλαίου συνέχισαν επίσης να βελτιώνονται σημαντικά, με τον δείκτη CET1 FL να φτάνει το 12,2% το 1ο τρίμηνο του 23, δεδομένης της υψηλότερης από την αναμενόμενη συνεισφορά κερδών, παρά το γεγονός ότι η τράπεζα άρχισε να συσσωρεύει για τη διανομή μερίσματος 10% (έναντι 15% της προηγούμενης προσδοκίας μας). Συνολικά, αυτό οδήγησε σε σημαντική ενίσχυση των κεφαλαιακών στόχων, έως και >12,5% CET1 μετά τα μερίσματα για το 2023 και πάνω από 14,5% για το 2025, οι οποίοι είναι αρκετά σύμφωνοι με τις εκτιμήσεις μας, αντανακλώντας συνολικά ότι τα κεφάλαια δεν θα πρέπει να αποτελούν πλέον ζήτημα για την Πειραιώς.

Οι νέες εκτιμήσεις αυξάνουν την τιμή-στόχο στα 3,00 Ε (έναντι 2,95 ευρώ προηγουμένως), αντανακλώντας RoTE σχεδόν 11% (μετά την αφαίρεση του κόστους AT1s) το 2024. Η Deutsche Bank βασίζει την αποτίμησή της στα κέρδη του 2024, χρησιμοποιώντας CoE 14,1% (από 14%) και ένα ρυθμό ανάπτυξης 1,8% (από 1.6%).

Παρά το ελαφρώς υψηλότερο κόστος ιδίων κεφαλαίων που εφαρμόζει σε σχέση με τους ομότιμους, η τρέχουσα αποτίμηση των περίπου 4,5x σε όρους P/E και 0,45x σε όρους P/TBV για το 2024 φαίνεται φθηνή, ως εκ τούτου επιβεβαιώνει τη σύσταση buy (αγορά). Παρ’ όλο που η Πειραιώς δεν συγκαταλέγεται μεταξύ των πιο προτιμώμενων ονομάτων στην Ελλάδα, η υπερκάλυψη των εκτιμήσεων θα μπορούσε να παραμείνει ένας συνεχής καταλύτης για τη μετοχή (όπως παρατηρήθηκε κατά τη διάρκεια των τελευταίων μηνών), σημειώνει η Deutsche Bank.