Νέες χρηματοδοτήσεις ύψους 257 εκατ. ευρώ πρόσφερε, κυρίως σε επιχειρήσεις, η Attica Bank κατά τη διάρκεια του 9μήνου 2021, ενώ εμφάνισε ζημιές ύψους 19,8 εκατ. ευρώ, μειωμένες από τα 33,8 εκατ. του προηγούμενου έτους.

Η τράπεζα, όπως σημειώνεται σε σχετική ανακοίνωση, συμμετείχε ενεργά σε όλα τα χρηματοδοτικά προγράμματα στήριξης με την εγγύηση κρατικών φορέων προς όφελος των πελατών της και παράλληλα αύξησε τις χρηματοδοτήσεις της για τη στήριξη της πραγματικής οικονομίας.

Οι χορηγήσεις προ προβλέψεων ανήλθαν σε €1,6 δισ. Οι νέες χρηματοδοτήσεις και αναχρηματοδοτήσεις για την περίοδο ανήλθαν σε €257 εκατ. περίπου, εκ των οποίων €238,4 εκατ. αφορούν την επιχειρηματική τραπεζική και €18,1 εκατ. τη λιανική τραπεζική.

Η τράπεζα, από το 2016 έχει καταβάλλει στην ΤτΕ / ΕΚΤ σωρευτικά το ποσό των €1,1 δισ. για την πλήρη απεξάρτηση της τράπεζας από τον ELA, ποσό το οποίο αντιστοιχεί περίπου στο 1/3 του συνολικού ενεργητικού της, ενώ παράλληλα έχει αυξήσει τις καταθέσεις της από τον Δεκέμβριο του 2016 κατά 52%.

H χρηματοδότηση από το Ευρωσύστημα το εννέαμηνο του 2021 μειώθηκε στα €55 εκατ. ευρώ από €155 εκατ. το 2020 με παράλληλη μείωση του κόστους, ενώ κατά την τρέχουσα περίοδο, η χρηματοδότηση από το Ευρωσύστημα είναι μηδενική. Την 30.09.2021, το λογιστικό υπόλοιπο των καταθέσεων ανήλθε σε €2,87 δισ., παρουσιάζοντας σημαντική αύξηση κατά €224 εκατ. περίπου και 8,4% σε ετήσια βάση, ενώ κατά την τρέχουσα περίοδο, το υπόλοιπο των καταθέσεων των πελατών ανέρχεται σε περίπου €3,1 δισ., αντανακλώντας τις θετικές προοπτικές στο εγχώριο περιβάλλον.

Η αύξηση των καταθέσεων αντανακλά εισροές κυρίως από ιδιώτες ύψους €89 εκατ. και από επιχειρήσεις ύψους €75 εκατ. επιμετρούμενες σε ετήσια βάση. Οι καταθέσεις ταμιευτηρίου και όψεως ανήλθαν σε €1.133 εκατ. ενώ οι προθεσμιακές καταθέσεις σε €1.734 εκατ.

Ταυτόχρονα, το μέσο κόστος των καταθέσεων μειώθηκε περαιτέρω κατά 0,28 μ.β. σε σχέση με το 2020. Η σημαντική βελτίωση της ρευστότητας έχει καταστήσει τον Όμιλο περισσότερο επικεντρωμένο στη διαχείριση του κόστους τα τελευταία τρίμηνα, στην προσπάθειά του να επιτύχει ισορροπία μεταξύ προσέλκυσης καταθέσεων και μείωσης των επιτοκιακών εξόδων. Σε αυτό συνέβαλλε σημαντικά και η νέα συνεργασία που ξεκίνησε η Τράπεζα με την εταιρεία Raisin, πάροχο πλατφόρμας αποδοχής καταθέσεων από πολίτες της Ευρωπαϊκής Ένωσης, μέσω της οποίας επετεύχθη αύξηση των εισροών κατά €196 εκατ. περίπου κατά τη διάρκεια του εννεαμήνου. Ως αποτέλεσμα, ο δείκτης δανείων (προ προβλέψεων) προς τις καταθέσεις του Ομίλου ανήλθε σε 56,2%.

Τον Δεκέμβριο 2021, ολοκληρώθηκε με επιτυχία η πλήρης κάλυψη της αύξησης μετοχικού κεφαλαίου, ύψους €240 εκατ. Σε σχέση με τις υπόλοιπες ενέργειες κεφαλαιακής ενίσχυσης, η τράπεζα έχει προβεί στην πρόσληψη συμβούλων για το νομικό και το τεχνικό σκέλος των τιτλοποιήσεων Omega, Astir 1 και 2. Για τις τιτλοποιήσεις Astir 1, 2 και Omega έχει ήδη προσληφθεί διεθνής οίκος για τον προσδιορισμό της πιστοληπτικής διαβάθμισης των τίτλων υψηλής σειράς εξόφλησης (senior notes). Τέλος, η τράπεζα βρίσκεται σε προχωρημένο στάδιο στην διαδικασία μεταβίβασης του 95% των τίτλων ενδιάμεσης και χαμηλής σειράς εξόφλησης (mezzanine και junior notes, αντίστοιχα), έπειτα από λήψη σχετικής δεσμευτικής προσφοράς.

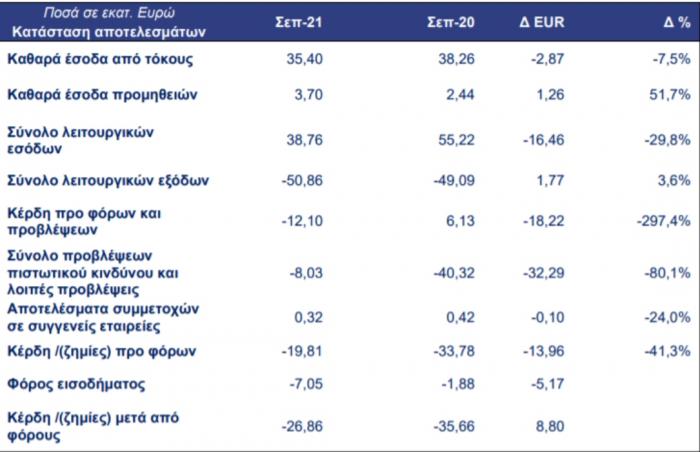

Επίδοση Ομίλου

Τα καθαρά έσοδα από τόκους είναι μειωμένα κατά 7,5% σε σχέση με την αντίστοιχη συγκριτική περίοδο του 2020. Το γεγονός αυτό οφείλεται στη μείωση του επιτοκιακού εσόδου κατά 6,9% από δάνεια και απαιτήσεις κατά πελατών συνέπεια μεγάλων αποπληρωμών κατά το εννεάμηνο του 2021 και ειδικά εντός του τρίτου τριμήνου, η οποία μείωση αντισταθμίστηκε μερικώς μόνο από το χαμηλότερο κόστος χρηματοδότησης των εργασιών της τράπεζας κατά 19,1% σε σχέση με τη συγκριτική περίοδο του 2020.

Η μείωση του κόστους χρηματοδότησης είναι συνέπεια της ανατιμολόγησης των προϊόντων καταθέσεων, καθώς και της αποκλιμάκωσης του κόστους χρηματοδότησης από τους μηχανισμούς άντλησης ρευστότητας. Τα έσοδα από αμοιβές και προμήθειες το 2021 ανήλθαν σε €11,4 εκατ., μια ανθεκτική απόδοση, δεδομένου των περιορισμών στην οικονομική δραστηριότητα εξαιτίας της πανδημίας Covid-19 κατά το μεγαλύτερο μέρος της περιόδου. Κύριοι συντελεστές στην ανθεκτικότητα αυτή ήταν η παραγωγή νέων δανείων καθώς και τα έσοδα από ασφαλιστικά προϊόντα.

Παράλληλα, παρά την ανεπαίσθητη μείωση του προσωπικού, οι αμοιβές και τα έξοδα προσωπικού παρουσίασαν μείωση κατά 3,0% σε ετήσια βάση. Επιπλέον, και σε συνέχεια της ανακοίνωσης του από 13.5.2021 προγράμματος εθελούσιας εξόδου, έχει ήδη ολοκληρωθεί η πρώτη φάση του εν λόγω προγράμματος με τη συμμετοχή 61 ατόμων που αντιστοιχεί σε ετήσια εξοικονόμηση ύψους € 2,5 εκατ. Βάσει των σχετικών εγκρίσεων που έχουν ληφθεί από τις αρμόδιες διοικητικές μονάδες της Τράπεζας, με την ολοκλήρωση των αποχωρήσεων την 31.12.2021, στο Πρόγραμμα Εθελουσίας Εξόδου θα έχουν ενταχθεί συνολικά 64 άτομα με συνολική εξοικονόμηση μισθολογικού κόστους σε ετήσια βάση της τάξεως των 2,6 εκατ. ευρώ.

Δήλωση διοίκησης

«Την 21η Δεκεμβρίου 2021, η Διοίκηση της Attica Bank ανακοίνωσε την πλήρη κάλυψη της αύξησης του μετοχικού κεφαλαίου της, ύψους 240 εκατ. ευρώ σε υλοποίηση της συμφωνίας των μετόχων, όπως αρχικά είχε σχεδιαστεί επιτυγχάνοντας έτσι έναν εκ των βασικών επιχειρηματικών στόχων της. Επισημαίνεται ότι η αύξηση μετοχικού κεφαλαίου αποτελεί την αφετηρία για την αναπτυξιακή πορεία της Τράπεζας, η οποία θα συμβάλλει στην επιτάχυνση της ενίσχυσης της πελατειακής της θέσης και της επιχειρηματικής δραστηριότητας.

Η επιτυχής ολοκλήρωση της αύξησης του μετοχικού κεφαλαίου ύψους € 240 εκατ., με τη συμμετοχή του ΤΧΣ με ποσοστό 62,93%, του ΤΜΕΔΕ με ποσοστό συμμετοχής 14,7% και της εταιρείας RINOA LTD με ποσοστό 9,87%, εξασφάλισε στην Τράπεζα δείκτη κεφαλαιακής επάρκειας CET1 που ανέρχεται σε pro forma επίπεδο και με βάση τα δημοσιευμένα στοιχεία της 30.09.2021, σε περίπου 12%, σημαντικά άνω των ελαχίστων ορίων που ισχύουν σήμερα, δίνοντας της έτσι ώθηση να συμβάλλει καταλυτικά στον βιώσιμο μετασχηματισμό και στην ανάπτυξη της.

Το 2022 με την ωρίμανση της αξιολόγησης των τιτλοποιήσεων και την ένταξή τους στο πρόγραμμα «HΡΑΚΛΗΣ 2», θα αποτελέσει έτος ορόσημο για την Attica Bank. Με τον τρόπο αυτό, επιτυγχάνεται η πλήρης εξυγίανση του Ισολογισμού και απελευθερώνονται εποπτικά κεφάλαια, τα οποία θα διοχετευτούν για την ανάπτυξη των εργασιών της Τράπεζας και τη σημαντική αύξηση του δανειακού της χαρτοφυλακίου. Η ενίσχυση των εποπτικών κεφαλαίων αλλά και η αύξηση των καταθέσεων σε υψηλά επίπεδα έχουν οδηγήσει σε σημαντική βελτίωση της ρευστότητας, το οποίο αποτελεί εχέγγυο ώστε η Attica Bank να αναπτύξει τις εργασίες της και να συμβάλλει σημαντικά στην υλοποίηση του επιχειρηματικού της σχεδίου.

Η Attica Bank, έχει θέσει στο επίκεντρο του σχεδιασμού της, τον εκσυγχρονισμό σε βασικούς τομείς όπως τη βελτίωση και αναβάθμιση των υποδομών πληροφορικής, τον ψηφιακό μετασχηματισμό, την αυτοματοποίηση των διαδικασιών, καθώς και τη δημιουργία ψηφιακών καταστημάτων που θα οδηγήσει στη σταδιακή μετατροπή του παραδοσιακού Δικτύου σε σημεία παροχής ψηφιακών υπηρεσιών. Η σύναψη στρατηγικών συμμαχιών με εταιρείες αναγνωρισμένου κύρους στο πλαίσιο βελτιστοποίησης των εσωτερικών υποδομών της Τράπεζας και της δημιουργίας ενός πλαισίου αναδιάρθρωσης, θα βοηθήσει την Τράπεζα να διαδραματίσει τα επόμενα χρόνια σημαντικό ρόλο στην εγχώρια τραπεζική αγορά.

Ειδικότερα, κατά την κλειόμενη περίοδο, παρατηρήθηκε σημαντική βελτίωση σε όλες σχεδόν τις λειτουργικές γραμμές των αποτελεσμάτων, με τα καθαρά έσοδα από προμήθειες να παρουσιάζουν αξιοσημείωτη αύξηση κατά 52% σε ετήσια βάση με τη μεγαλύτερη βελτίωση να επιτυγχάνεται μέσω της αύξησης των εσόδων / προμηθειών από χορηγήσεις, ύψους 74% ενώ το κόστος χρηματοδότησης των εργασιών της Τράπεζας παραμένει μειούμενο και κατά το τρίτο τρίμηνο του 2021.

Για την περίοδο 01.01.2021 έως και 30.09.2021, οι νέες χρηματοδοτήσεις και αναχρηματοδοτήσεις ανήλθαν σε περίπου €257 εκατ. και ο δείκτης δανείων προ προβλέψεων προς καταθέσεις κυμαίνεται στα επίπεδα του 56%, μετά και την ολοκλήρωση της συναλλαγής Omega. Επιπλέον, η Attica Bank συνέχισε να βελτιώνει τη ρευστότητά της, η οποία παρουσιάζει σημαντική αύξηση κυρίως λόγω της αύξησης των τα υπολοίπων των καταθέσεων, σε ετήσια βάση, κατά 8,4%. Η Διοίκηση της Attica Bank, οι μέτοχοι και οι εργαζόμενοί της έχοντας το βλέμμα στραμμένο στο μέλλον δεσμευόμαστε να υλοποιήσουμε με υπευθυνότητα και αποτελεσματικότητα το στρατηγικό σχεδιασμό της Τράπεζας, ώστε να πρωταγωνιστήσει με το δικό της διακριτό και υποστηρικτικό ρόλο στην ανάπτυξη της πραγματικής οικονομίας».