Στην πιο αποφασιστική παρέμβασή της από την έναρξη της κρίσης που πυροδότησε η πανδημία του κορονοϊού, η Ευρωπαϊκή Κεντρική Τράπεζα αποφάσισε χθες το βράδυ να ενεργοποιήσει ένα νέο, μεγάλο πρόγραμμα αγοράς ομολόγων, αξίας έως 750 δισ. ευρώ. Η ευχάριστη έκπληξη για την Ελλάδα είναι ότι, για πρώτη φορά, τα ομόλογα της χώρας θα περιληφθούν σε ένα πρόγραμμα αγοράς ομολόγων της ΕΚΤ, παρά το γεγονός έχουν χαμηλή αξιολόγηση από τους οίκους.

Το νέο πρόγραμμα της ΕΚΤ, με το χαρακτηριστικό τίτλο Pandemic Emergency Purchase Programme - PEPP (πρόγραμμα έκτακτης ανάγκης για την αγορά ομολόγων εν μέσω πανδημίας), αποφασίσθηκε σε έκτακτη τηλεδιάσκεψη των κεντρικών τραπεζιτών χθες το βράδυ και αποτελεί ουσιαστικά ένα δεύτερο πρόγραμμα ποσοτικής χαλάρωσης (QE), που θα τεθεί σε εφαρμογή παράλληλα με το ήδη εφαρμοζόμενο πρόγραμμα αγοράς ομολόγων. Όπως και στο «τακτικό» πρόγραμμα, έτσι και στο πρόγραμμα έκτακτης ανάγκης, η ΕΚΤ θα αγοράζει όχι μόνο κρατικά ομόλογα, αλλά και εταιρικά.

Το νέο και εξαιρετικά σημαντικό για την ελληνική οικονομία και τις αγορές της χώρας είναι ότι οι έκτακτες συνθήκες οδήγησαν την ΕΚΤ να παρακάμψει το βασικό κανόνα των προγραμμάτων ποσοτικής χαλάρωσης, σύμφωνα με τον οποίο είναι επιλέξιμα για αγορά από την κεντρική τράπεζα μόνο τα ομόλογα που έχουν την επενδυτική διαβάθμιση (investment grade). Αυτός ο κανόνας είχε φέρει ως τώρα την Ελλάδα στη δυσάρεστη θέση του... θεατή στα προγράμματα ποσοτικής χαλάρωσης, καθώς δεν μπορούσε να επωφεληθεί, την ώρα που «έβρεχε χρήμα» από την ΕΚΤ στους τίτλους των άλλων χωρών και έβλεπαν τις αποδόσεις τους να υποχωρούν πολύ ταχύτερα.

Χαλάρωση κανόνων για την Ελλάδα

Στη χθεσινοβραδινή ανακοίνωσή της, η ΕΚΤ έχει περιλάβει μια κρίσιμη σημείωση για την Ελλάδα, όπου αναφέρει ότι «παραίτηση (waiver) από τις απαιτήσεις επιλεξιμότητας για τίτλους που εκδίδονται από την ελληνική κυβέρνηση θα παρέχεται για αγορές στο πλαίσιο του PEPP». Σε απλούστερα ελληνικά, η ΕΚΤ θα αγοράζει και τα ελληνικά ομόλογα, παρότι εξακολουθούν να εντάσσονται από τους οίκους αξιολόγησης στην κατηγορία των «σκουπιδιών» ("junk").

Για να γίνει κατανοητή η σημασία της ένταξης της χώρας στο πρόγραμμα έχει σημασία να γίνει κατανοητή η αρχιτεκτονική του προγράμματος:

- Μέχρι τώρα, στο «κανονικό» QE από τις συνολικές αγορές τίτλων το μεγαλύτερο μέρος (81%, τον Ιανουάριο 2020, σύμφωνα με στοιχεία της ΕΚΤ) αφορά αγορές κρατικών ομολόγων. Η ίδια στρατηγική θα ακολουθηθεί από την ΕΚΤ και στο έκτακτο πρόγραμμα, το οποίο θα εφαρμοσθεί τουλάχιστον ως το τέλος του έτους, χωρίς να αποκλείεται να παραταθεί. Αυτό σημαίνει ότι από τα 750 δισ. ευρώ του νέου προγράμματος, περισσότερα από 600 δισ. ευρώ θα κατευθυνθούν σε κρατικούς τίτλους.

- Αυτό το ποσό θα μοιρασθεί από την ΕΚΤ με βάση το λεγόμενο «κλειδί συμμετοχής», δηλαδή το ποσοστό συμμετοχής κάθε κεντρικής τράπεζας μέλους του Ευρωσυστήματος στο κεφάλαιο της ΕΚΤ. Η Τράπεζα της Ελλάδος έχει εισφέρει 187.585.027 ευρώ στο κεφάλαιο της ΕΚΤ και το ποσοστό συμμετοχής της είναι 2,0117%. Το ποσοστό μπορεί να φαίνεται μικρό, αλλά το ποσό που αναλογεί με βάση αυτό για αγορές ελληνικών ομολόγων ξεπερνά τα 12 δισ. ευρώ.

Πρέπει να διευκρινισθεί ότι το ποσό αυτό δεν θα εισρεύσει ξαφνικά σε μια ημέρα στα ελληνικά κρατικά ομόλογα, αλλά θα κατανεμηθεί ως το τέλος του έτους σε μηνιαίες αγορές ομολόγων. Και πάλι, όμως, τα ποσά των μηνιαίων αγορών είναι τεράστια για τη «ρηχή» αγορά των ελληνικών ομολόγων και είναι επαρκή για να προσφέρουν όση υποστήριξη χρειάζεται, ώστε να μείνουν χαμηλά οι αποδόσεις, άρα και το κόστος δανεισμού του Δημοσίου, σε μια περίοδο ακραίας αβεβαιότητας και αναταραχής. Όπως λένε χαρακτηριστικά στελέχη της αγοράς, ακόμη και αν δεν προχωρούσε πραγματικά η ΕΚΤ σε τόσο μεγάλες αγορές και μόνο η ιδέα ότι υπάρχει ένας τόσο ισχυρός αγοραστής έτοιμος να τοποθετήσει κεφάλαια στα ομόλογα είναι αρκετή για να φέρει σταθεροποίηση.

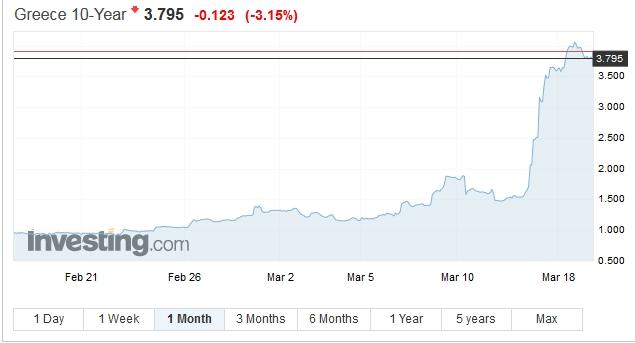

Σημειώνεται ότι η αναταραχή που έχει προκαλέσει η επιδημία έχει φέρει το τελευταίο διάστημα μεγάλη αύξηση της απόδοσης των ελληνικών τίτλων, που θα ήταν άκρως ανησυχητική για το υπουργείο Οικονομικών, αν δεν είχε προχωρήσει έγκαιρα στην πρώτη του έκδοση για το 2020 και δεν είχε πολύ χαμηλές δανειακές ανάγκες και μεγάλο «μαξιλάρι» ρευστότητας. Ενώ η απόδοση του 10ετούς τίτλου είχε υποχωρήσει στο ιστορικό χαμηλό του 0,90% τον Φεβρουάριο, χθες πλησίασε το 4%, επίπεδο απαγορευτικό για χρηματοδότηση του Δημοσίου. Ουσιαστικά, η Ελλάδα βρίσκεται αποκλεισμένη από την αγορά ομολόγων εξαιτίας της αναταραχής που έχει προκαλέσει η επιδημία και είχε απόλυτη ανάγκη τη στήριξη της ΕΚΤ, γεγονός που εξηγεί και την απόφαση των κεντρικών τραπεζιτών για παράκαμψη των κανόνων.

Το άλμα απόδοσης του ελληνικού 10ετούς ομολόγου

Η ακραία αναταραχή και η Ιταλία

Η ΕΚΤ ενεργοποίησε το νέο πρόγραμμα ποσοτικής χαλάρωσης, επικαλούμενη «την αντιμετώπιση των σοβαρών κινδύνων για τον μηχανισμό μετάδοσης της νομισματικής πολιτικής και τις προοπτικές της ζώνης του ευρώ που δημιουργεί η επιδημία και η κλιμακούμενη διάδοση του κορονοϊού, COVID-19». Πίσω από αυτή την τεχνοκρατική περιγραφή, κρύβεται μια ακραία επιδείνωση των συνθηκών στις αγορές, που έχει να παρουσιασθεί από τις εποχές της κρίσης του 2008 - 2009 ή της κορύφωσης της κρίσης στην ευρωζώνη το 2012, πριν το περίφημο «θα κάνουμε ό,τι χρειασθεί» ("whatever it takes") του Μάριο Ντράγκι, που σταμάτησε τη μετάδοση της κρίσης στην Ιταλία με ενδεχομένως ολέθρια αποτελέσματα για τη συνοχή της ευρωζώνης.

Το φαινόμενο που παρατηρείται στις αγορές και έχει ανησυχήσει σοβαρά την ΕΚΤ είναι ότι αποσύρονται μαζικά τα διεθνή επενδυτικά κεφάλαια, υπό τον φόβο των άγνωστων, ακόμη, παρενεργειών της πανδημίας στην παγκόσμια οικονομία όχι μόνο από τοποθετήσεις με κίνδυνο, όπως οι μετοχές, αλλά ακόμη και από τα ασφαλέστερα ομόλογα της ευρωζώνης, όπως τα γερμανικά. Αυτή η «τρελή κίνηση προς τα μετρητά», όπως την περιέγραψαν χαρακτηριστικά αναλυτές του Bloomberg, σήμανε συναγερμό για αρκετές χώρες της ευρωζώνης, με πρώτη βεβαίως την Ιταλία, την τρίτη μεγαλύτερη οικονομία της ευρωζώνης, που βρέθηκε πολύ κοντά στον αποκλεισμό από την αγορά ομολόγων, καθώς πληρώνει το βαρύτερο τίμημα από την πανδημία, βρίσκεται μπροστά σε βαθιά ύφεση φέτος και έχει ήδη εξαιρετικά αδύναμη δημοσιονομική θέση.

Στις Βρυξέλλες, συζητήθηκε ήδη ακόμη και το ενδεχόμενο, μπροστά σε αυτή την ακραία αναστάτωση, να προσφέρει χρηματοδότηση χωρίς μνημόνια ο Ευρωπαϊκός Μηχανισμός Σταθερότητας στις κυβερνήσεις που θα το ζητήσουν, ώστε, στη συνέχεια, να υπάρχει η θεσμική δυνατότητα να τις υποστηρίξει χρηματοδοτικά η Ευρωπαϊκή Κεντρική Τράπεζα, αγοράζοντας απευθείας από την πρωτογενή αγορά (κατά την έκδοση) τα ομόλογά τους, στο πλαίσιο του προγράμματος που είχε επινοήσει ο Μ. Ντράγκι στη διάρκεια της προηγούμενης κρίσης για να διασώζονται μεγάλες οικονομίες, όπως η ιταλική, που ήταν πρακτικά αδύνατο να μπουν σε ένα απλό πρόγραμμα του Ευρωπαϊκού Μηχανισμού Σταθερότητας, όπως η Ελλάδα.

Σύμφωνα με πληροφορίες, η γερμανική κυβέρνηση, παρότι επέτρεψε να συζητηθεί αυτή η λύση, ήταν αρνητική σε μια τόσο «προχωρημένη» αλλαγή των κανόνων, καθώς για πρώτη φορά θα δίνονταν δάνεια από τον ΕΜΣ χωρίς την εφαρμογή προγραμμάτων, ενώ η ΕΚΤ θα αγόραζε απευθείας ομόλογα από την πρωτογενή αγορά, κάτι που λίγο απέχει από τη νομισματική χρηματοδότηση κυβερνήσεων, μια πρακτική απαγορευμένη από την Ευρωπαϊκή Συνθήκη, που προκαλεί «ανατριχίλα» στην Γερμανία. Έτσι, όλα δείχνουν ότι οι Γερμανοί προτίμησαν να επιτρέψουν να προχωρήσει το νέο πρόγραμμα ποσοτικής χαλάρωσης, με την ελπίδα ότι δεν χρειασθεί να αλλάξουν οι κανόνες για τη διάσωση κρατών από τον ΕΜΣ.

Η λογική που εφαρμοζόταν ως τώρα, πριν εισέλθουμε στα αχαρτογράφητα νερά της πανδημίας, λέει ότι τα 750 δισ. ευρώ, σε συνδυασμό με τα 20 δισ. ευρώ κάθε μήνα που δίνει η ΕΚΤ με βάση το προηγούμενο πρόγραμμα αγοράς ομολόγων, δίνουν στην κεντρική τράπεζα μια «δύναμη πυρός» της τάξεως των 100 δισ. ευρώ για μηνιαίες αγορές ομολόγων, ποσό πρωτοφανές στην ιστορία των προγραμμάτων ποσοτικής χαλάρωσης της κεντρικής τράπεζες και, κατά πιθανότητα, ικανό να αποτρέψει τη συνέχιση της διαταραχής στην αγορά ομολόγων και τη χρηματαγορά, σε συνδυασμό και με τα άλλα χρηματοδοτικά εργαλεία που χρησιμοποιεί η Φραγκφούρτη (τακτική παροχή ρευστότητας, πρόγραμμα στοχευμένης παροχής χρηματοδότησης - TLTRΟ).

Βασικό κριτήριο για να αξιολογηθεί η αποτελεσματικότητα του... μπαζούκας της ΕΚΤ θα είναι η πορεία της απόδοσης του ιταλικού ομολόγου. Ήδη χθες, η ΕΚΤ σταμάτησε την άνοδό της, πριν φθάσει στο σημαντικό όριο του 3%, προχωρώντας σε αγορές τίτλων. Γρήγορα, όμως, η απόδοση επανήλθε σε ανοδική πορεία, όπως φαίνεται στο γράφημα. Οι αναλυτές περιμένουν ότι σήμερα θα σημειωθεί μεγάλη πτώση, που θα αποτελέσει και την πρώτη ένδειξη ότι η αγορά ευθυγραμμίζεται με τις επιθυμίες της ΕΚΤ, η οποία πλέον θα έχει στα χέρια της και το τεράστιο όπλο των 750 δισ. ευρώ.

Η απόδοση του 10ετούς ομολόγου της Ιταλίας χθες

Το νέο «whatever it takes»

Η ΕΚΤ μπορεί να μην έχει πια στο τιμόνι της έναν μαέστρο της επικοινωνίας, όπως ο Μάριο Ντράγκι, πάντως με τη χθεσινή της ανακοίνωση πλησίασε πολύ στο περίφημο «whatever it takes» του τέως προέδρου της, στέλνοντας ένα πολύ ισχυρό μήνυμα στις αγορές, με στόχο να αποτρέψει κερδοσκοπικά «πονταρίσματα» σε ακραία σενάρια για την ευρωζώνη όσο θα διαρκεί η «μάχη» με τον ιό.

Έτσι, το «θα κάνουμε ό,τι χρειασθεί» έχει πάρει στη χθεσινή ανακοίνωση αυτή τη μορφή: «Το Διοικητικό Συμβούλιο θα κάνει ό,τι είναι απαραίτητο στο πλαίσιο της εντολής του. Το Διοικητικό Συμβούλιο είναι πλήρως προετοιμασμένο να αυξήσει το μέγεθος των προγραμμάτων αγοράς περιουσιακών στοιχείων και να προσαρμόσει τη σύνθεσή τους, όπως θα είναι αναγκαίο και για όσο διάστημα χρειαστεί. Θα διερευνήσει όλες τις επιλογές και όλες τις έκτακτες παρεμβάσεις για τη στήριξη της οικονομίας εν μέσω αυτού του σοκ».

Αυτή η αναφορά είναι και ένα έμμεσο σχόλιο στις δηλώσεις του Αυστριακού κεντρικού τραπεζίτη, ο οποίος δημιούργησε χθες αμφιβολίες για το αν η ΕΚΤ έχει αρκετά εργαλεία για να αντιμετωπίσει την κρίση. Το μήνυμα είναι απλό: σε αυτή την κρίση η ΕΚΤ είναι έτοιμη να ξοδέψει ό,τι χρειάζεται για να σώσει το ευρώ.

Μάλιστα, αυτό τονίζεται ότι μπορεί να γίνει και με παράκαμψη των ίδιων των κανόνων της ΕΚΤ: «Στο βαθμό που ορισμένα αυτοεπιβαλλόμενα όρια ενδέχεται να παρεμποδίσουν τη δράση που καλείται να αναλάβει η ΕΚΤ προκειμένου να εκπληρώσει την εντολή της, το Διοικητικό Συμβούλιο θα εξετάσει το ενδεχόμενο αναθεώρησής τους στο βαθμό που απαιτείται για να καταστήσει τη δράση της ανάλογη προς τους κινδύνους που αντιμετωπίζουμε. Η ΕΚΤ δεν θα ανεχθεί κινδύνους για την ομαλή μετάδοση της νομισματικής της πολιτικής σε όλες τις δικαιοδοσίες της ζώνης του ευρώ».