Σε μια πρωτοφανή ιστορικά εξέλιξη, τα ελληνικά ομόλογα έχουν «πάρει κεφάλι» έναντι των ιταλικών, με την απόδοση του 10ετούς τίτλου αναφοράς να υποχωρεί πολύ περισσότερο τις τελευταίες εβδομάδες έναντι της απόδοσης του αντίστοιχου ιταλικού τίτλου, γεγονός που αποδίδεται όχι μόνο στο πιο «άνετο» προφίλ του ελληνικού χρέους (χάρη στα δάνεια με ευνοϊκούς όρους από τον ESM), αλλά και στη… θαυματουργή επίδραση που είχε η ένταξη των ελληνικών ομολόγων, για πρώτη φορά, στο πρόγραμμα αγοράς τίτλων της Ευρωπαϊκής Κεντρικής Τράπεζας.

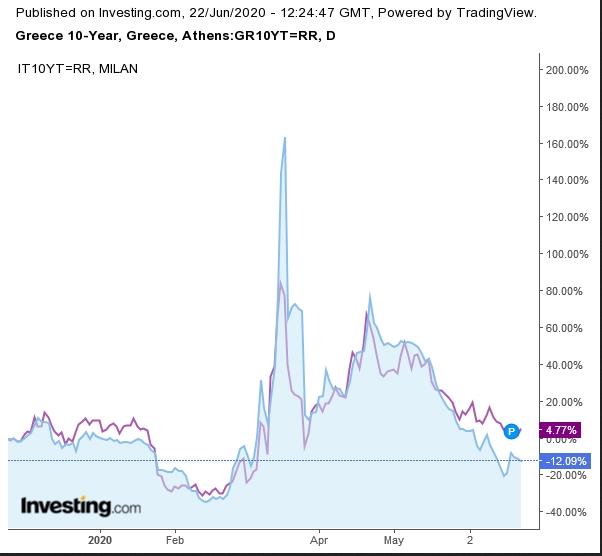

Όπως φαίνεται στο γράφημα (γαλάζια γραμμή: απόδοση ελληνικού δεκαετούς ομολόγου, κόκκινη γραμμή: απόδοση ιταλικού δεκαετούς ομολόγου), όταν ξέσπασε η αναταραχή λόγω του κορονοϊού στην αγορά, τον Μάρτιο, η απόδοση των ελληνικών ομολόγων εκτινάχθηκε πολύ πιο έντονα από την αντίστοιχη των ιταλικών (πλησίασε, τότε, το όριο του 4%, που είναι απαγορευτικό για το δανεισμό της ελληνικής κυβέρνησης από την αγορά, δηλαδή ουσιαστικά η χώρα είχε αποκλεισθεί από την αγορά ομολόγων).

Στη συνέχεια, όμως, η ΕΚΤ έκανε… το θαύμα της για τα ελληνικά ομόλογα, καθώς για πρώτη φορά περιλήφθηκαν σε πρόγραμμα αγοράς ομολόγων της κεντρικής τράπεζας, ενώ έγιναν δεκτά κατ’ εξαίρεση και ως εγγυήσεις για δανεισμό των τραπεζών από την ΕΚΤ. Όπως φαίνεται στο γράφημα, οι γραμμές των αποδόσεων των δύο ομολόγων αναφοράς άρχισαν να συγκλίνουν, ενώ από τον περασμένο μήνα τα ελληνικά ομόλογα υπεραποδίδουν σταθερά, με μείωση της απόδοσής τους μεγαλύτερη από αυτή των ιταλικών. Αυτό το… μικρό θαύμα δεν είχε συντελεσθεί ούτε στην προ της κατάρρευσης του 2010 εποχή, καθώς πάντα η αγορά αξιολογούσε τα ιταλικά ομόλογα ως λιγότερο επικίνδυνα από τα ελληνικά και ανέκαθεν είχαν χαμηλότερες αποδόσεις.

Τα ελληνικά ξεπέρασαν τα ιταλικά ομόλογα στην κούρσα για μείωση απόδοσης

Το ράλι του ελληνικού 10ετούς ομολόγου συνεχίζεται και σήμερα, με την απόδοση να υποχωρεί κατά 2% περίπου, στο 1,265%, την ώρα που στην ευρωπαϊκή αγορά ομολόγων επικρατεί ευφορία, ιδιαίτερα για τους τίτλους της περιφέρειας, μετά την αλλαγή στη σύνθεση του γερμανικού Συνταγματικού Δικαστηρίου, που θεωρείται ότι θα αλλάξει την κατεύθυνση των αποφάσεών του, ώστε να δοθεί τέλος στην αμφισβήτηση των προγραμμάτων ποσοτικής χαλάρωσης της Ευρωπαϊκής Κεντρικής Τράπεζας. Αυτό ακριβώς προεξόφλησε σε δηλώσεις του σήμερα και ο Γερμανός υπουργός Οικονομικών, Όλαφ Σολτς.

Η παρέμβαση της ΕΚΤ έχει καταλυτική σημασία για την πορεία των ελληνικών ομολόγων και, ευρύτερα, για την ομαλή χρηματοδότηση του Ελληνικού Δημοσίου σε συνθήκες κρίσης, για δύο λόγους:

- Δίνει τέλος στην αγωνία για τη χρηματοδότηση του ελληνικού κράτους, καθώς, όπως εκτιμούν οι αναλυτές, μέσω του ειδικού προγράμματος για την πανδημία (PEPP), η ΕΚΤ θα αγοράσει ελληνικά ομόλογα αξίας άνω των 10 δισ. ευρώ φέτος. Αυτό σημαίνει, όπως υπογραμμίζει και η Citigroup σε ανάλυσή της, ότι ουσιαστικά οι ακαθάριστες δανειακές ανάγκες του Δημοσίου καλύπτονται από την ΕΚΤ, που μπορεί να μην έχει το δικαίωμα να αγοράζει κρατικά ομόλογα απευθείας κατά την έκδοσή τους (πρωτογενής αγορά), αλλά τα… «σκουπίζει» από τη δευτερογενή αγορά, φέρνοντας περίπου το ίδιο αποτέλεσμα: το υπουργείο Οικονομικών δεν χρειάζεται να ανησυχεί για την κάλυψη των εκδόσεων ομολόγων που κάνει.

- Η ΕΚΤ δημιουργεί έναν ενάρετο κύκλο που υποστηρίζει τις τιμές των ομολόγων και μέσα από το νέο πρόγραμμα μακροπρόθεσμης χρηματοδότησης των τραπεζών (TLTRO) για την περίοδο της πανδημίας. Από αυτό το πρόγραμμα, οι ελληνικές τράπεζες μπορούν να δανείζονται με αρνητικά επιτόκια, από -0,5% έως -1%, χωρίς να χρειάζεται να δεσμεύονται, όπως συνέβαινε με τα «κλασικά» προγράμματα TLTRO, ότι θα διαθέσουν τη ρευστότητα για δάνεια σε επιχειρήσεις ή νοικοκυριά. Είναι μια ρευστότητα που μπορούν οι τράπεζες να αξιοποιούν κατά το δοκούν, για την οποία πληρώνονται από την ΕΚΤ. Τον Μάιο, είχαν ήδη αντλήσει 28 δισ. ευρώ από αυτή την πηγή, ενώ η Morgan Stanley εκτιμά ότι έχουν αρκετούς τίτλους ως εξασφαλίσεις για να ανεβάσουν το δανεισμό στα 35 δισ. ευρώ. Μεγάλο μέρος αυτής της ρευστότητας κατευθύνεται ήδη σε τοποθετήσεις σε ελληνικά ομόλογα, ενώ ανάλογες κινήσεις κάνουν και ευρωπαϊκές τράπεζες, που αξιοποιούν τις υψηλές αποδόσεις των ελληνικών και άλλων τίτλων της περιφέρειας για να κερδίζουν από τη ρευστότητα με αρνητικά επιτόκια που προσφέρει η ΕΚΤ. Αυτό, σε συνδυασμό και με το ότι η ΕΚΤ έχει άρει τους περιορισμούς στις αγορές ομολόγων από τις ελληνικές τράπεζες, είναι ένας παράγοντας που υποστηρίζει σταθερά τη ζήτηση για ελληνικούς τίτλους, ακόμη και σε μια περίοδο που, υπό άλλες συνθήκες, η αγορά θα έπρεπε να ανησυχεί για τις επιπτώσεις της κρίσης του κορονοϊού στην ελληνική οικονομία.

Σε αυτές τις συνθήκες, φαίνονται απόλυτα δικαιολογημένες οι προσδοκίες ότι τα ελληνικά ομόλογα, εν μέσω σοβαρής κρίσης, θα υπεραποδώσουν φέτος. Όμως, δεν θα πρέπει να παραβλέπει κανείς τον κίνδυνο να έλθει ένα δεύτερο κύμα πανδημίας από το φθινόπωρο, το οποίο, όπως έχει επισημάνει η ΕΚΤ στην έκθεσή της για τη χρηματοπιστωτική σταθερότητα, θα μπορούσε να οδηγήσει τους επενδυτές σε νέα αξιολόγηση των κινδύνων των εθνικών οικονομιών της ευρωζώνης, που θα έφερνε πιέσεις στα ομόλογα των ασθενέστερων οικονομιών της περιφέρειας.