Κορυφώνεται η αγωνία για την πορεία των χρηματιστηρίων τους επόμενους μήνες, καθώς ο σημαντικότερος χρηματιστηριακός δείκτης στον κόσμο, ο αμερικανικός S&P 500, βρίσκεται, μετά και τις χθεσινές, βαριές του απώλειες, στο χείλος του bear market. Ο Γενικός Δείκτης στο ΧΑ πασχίζει να αντισταθεί στο αρνητικό διεθνές κλίμα, έχοντας σαφώς μικρότερες απώλειες από το πρόσφατο υψηλό του, αλλά όλοι αναγνωρίζουν ότι θα είναι εξαιρετικά δύσκολο να κινηθεί κόντρα στο παγκόσμιο ρεύμα, αν δεν υπάρξουν σύντομα κάποια καθησυχαστικά νέα για το διεθνές μακροοικονομικό περιβάλλον.

Το χθεσινό κλείσιμο της Νέας Υόρκης, με τον S&P 500 να χάνει 3,20%, ύστερα από μια συνεδρίαση όπου «βομβαρδίστηκαν» από τους πωλητές κυρίως οι κλάδοι της ενέργειας (λόγω απότομης πτώσης της τιμής του πετρελαίου) και της τεχνολογίας (λόγω των ανησυχιών για «φρενάρισμα» της ανάπτυξης), έφερε τον δείκτη - βαρόμετρο της παγκόσμιας τάσης πολύ κοντά σε αυτό που ορίζεται ως bear market (πτωτική αγορά), δηλαδή σε απώλειες που ξεπερνούν το 20% από τελευταίο υψηλό. Ο δείκτης έχασε και το κρίσιμο στήριγμα των 4.000 μονάδων και πλέον οι απώλειές του από το τελευταίο, στις 3 Ιανουαρίου, υπερβαίνουν το 16%.

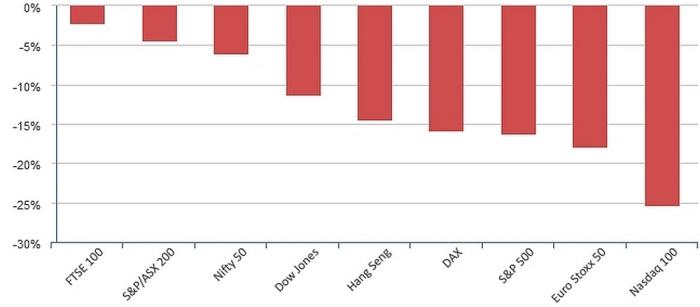

Όπως φαίνεται στο γράφημα, διψήφια ποσοστά απωλειών από την αρχή του έτους, που ξεπερνούν και το 25% στην περίπτωση του Nasdaq, «γράφουν» έξι σημαντικοί διεθνείς δείκτες, οι τρεις βασικοί αμερικανικοί, ο γερμανικός DAX, ο ευρωπαϊκός Euro Stoxx 50 και ο Hang Seng, που επηρεάζεται από τις ανησυχίες για σοβαρή επιβράδυνση της κινεζικής οικονομίας. Με άλλα λόγια, στις τρεις μεγάλες οικονομικές περιοχές (ΗΠΑ, Ευρώπη, Κίνα), αρχίζει να εμπεδώνεται ένα πολύ βαρύ χρηματιστηριακό κλίμα.

Οι σημαντικότεροι διεθνείς δείκτες από την αρχή του έτους (πηγή: investing.com)

Το βαρύ κλίμα πιστοποιείται και από πλήθος άλλων εξελίξεων:

- Το δολάριο ισχυροποιείται εντυπωσιακά (ο δείκτης της ισοτιμίας του με τα σημαντικότερα νομίσματα κερδίζει πάνω από 15% το τελευταίο δωδεκάμηνο και βρίσκεται σε επίπεδα ρεκόρ πολλών ετών), καθώς η προοπτική αύξησης των αμερικανικών επιτοκίων και η διάθεση των επενδυτών για τοποθέτηση των κεφαλαίων τους σε ασφαλή καταφύγια δίνουν συνεχή ώθηση στο αμερικανικό νόμισμα.

- Η μεγάλη πτώση της τιμής του πετρελαίου (από τα 103 στα 104 δολ. υποχώρησε χθες το μπρεντ) αντανακλά την έντονη ανησυχία για την πορεία της κινεζικής οικονομίας, αφότου έγινε γνωστό ότι τα περιοριστικά μέτρα στη Σαγκάη ενισχύονται.

- Στην αμερικανική αγορά ομολόγων, η ψαλίδα της διαφοράς ανάμεσα στα 2ετή και στα 30ετή κρατικά ομόλογα άνοιξε κι άλλο και ήταν η μεγαλύτερη από τα μέσα Μαρτίου, κάτι που σημαίνει ότι η αγορά αρχίζει όλο και περισσότερο να προεξοφλεί οικονομική επιβράδυνση.

- Το bitcoin, ένα asset - βαρόμετρο της διάθεσης των επενδυτών να αναλάβουν κινδύνους «γκρεμίστηκε» κάτω από τα 32.000 δολ. έχοντας υποχωρήσει περισσότερο από 50% από το περυσινό του ρεκόρ.

Οι πηγές της ανησυχίας των αγορών είναι δύο:

- Η πίστη στη δυνατότητα της Fed να ελέγξει τον αμερικανικό πληθωρισμό χωρίς να προκαλέσει ύφεση στην οικονομία έχει κλονιστεί σοβαρά. Άλλωστε, οι ίδιοι οι κεντρικοί τραπεζίτες στις ΗΠΑ αναγνωρίζουν ότι δεν έχουν τα κατάλληλα εργαλεία για να σταματήσουν μια έξαρση του πληθωρισμού που οφείλεται στα προβλήματα της παγκόσμιας εφοδιαστικής αλυσίδας, τα οποία έχουν ενταθεί με τον πόλεμο στην Ουκρανία και τα lockdown στην Κίνα. Έτσι, αφού δεν μπορούν να διορθώσουν τα προβλήματα της εφοδιαστικής αλυσίδας, το μόνο που μένει για τους κεντρικούς τραπεζίτες είναι να αυξήσουν τα επιτόκιο τόσο, ώστε να πέσει ο πληθωρισμός μέσα από την καταστροφή ζήτησης. Μόνο που αυτό οδηγεί με βεβαιότητα σε επιβράδυνση της οικονομίας, χωρίς να αποκλείεται ακόμη και η ύφεση.

- Η παγκόσμια οικονομία δεν είναι καθόλου βέβαιο πλέον ότι θα έχει, όπως συνέβαινε όλα τα προηγούμενα χρόνια και πρωτίστως στη διάρκεια της μεγάλης χρηματοπιστωτικής κρίσης, ένα ισχυρό αντίβαρο από την ανάπτυξη της κινεζικής οικονομίας. Πολλοί φοβούνται ότι η ακραία εφαρμογή της πολιτικής "zero covid" από τις κομμουνιστικές αρχές της χώρας, σε συνδυασμό με τις ανισορροπίες που έχει η οικονομία -πρωτίστως τον υπερβολικό δανεισμό των επιχειρήσεων- μπορεί να οδηγήσει σε μια σοβαρή οικονομική επιβράδυνση, που θα αφαιρέσει ζήτηση από την παγκόσμια οικονομία και θα διαταράξει περαιτέρω τις εφοδιαστικές αλυσίδες.

Μείωση του ρίσκου

Σε αυτό το κλίμα, τα διεθνή επενδυτικά χαρτοφυλάκια φαίνεται ότι ακολουθούν μια πορεία συνεχούς μείωσης του ρίσκου, δηλαδή απομάκρυνσης πρωτίστως από τα χρηματιστήρια, όπου έχουν σωρευτεί μεγάλες υπεραξίες από το ράλι της περιόδου της πανδημίας, το οποίο πήρε «καύσιμα» από τα μέτρα στήριξης των κυβερνήσεων και των κεντρικών τραπεζών. Η Fed, στην έκθεση για τη χρηματοπιστωτική σταθερότητα που δημοσίευσε χθες, αναγνωρίζει ότι οι αποτιμήσεις είναι πλέον αρκετά «φουσκωμένες» στα αμερικανικό χρηματιστήριο, τονίζοντας ότι: «Παρόλο που παραμένουν αβέβαιες οι επιδράσεις των τελευταίων εξελίξεων (σ.σ.: πόλεμος στην Ουκρανία κ.α.) στις αποδόσεις των στοιχείων ενεργητικού, οι αποτιμήσεις εξακολουθούν να είναι υψηλές με βάση τις ιστορικές νόρμες».

Η φυγή στην ασφάλεια δύσκολα θα σταματήσει, εκτιμούν οι αναλυτές, μέχρι να υπάρξουν τα πρώτα πειστικά στοιχεία για τη σταθεροποίηση και, ακολούθως, αποκλιμάκωση του πληθωρισμού στις ΗΠΑ. Από αυτή την άποψη, αναμένεται με μεγάλο ενδιαφέρον η ανακοίνωση των νεότερων στατιστικών για τον αμερικανικό πληθωρισμό, την Τετάρτη, ενώ, παράλληλα, στη διάρκεια της εβδομάδας είναι προγραμματισμένες ουκ ολίγες δημόσιες παρεμβάσεις στελεχών της Fed, που εκτιμάται ότι θα ενισχύσουν τη μεταβλητότητα.

Για τις ευρωπαϊκές αγορές, η κύρια πηγή ανησυχίας είναι ότι θα αρχίσουν να περνούν στα οικονομικά αποτελέσματα των εταιρειών οι επιδράσεις των προβλημάτων στην εφοδιαστική αλυσίδα, του πληθωρισμού και της οικονομικής επιβράδυνσης, καθώς η Ευρώπη έχει πολύ μεγαλύτερο βαθμό έκθεσης στον πόλεμο στην Ουκρανία και αποτελεί κατ' εξοχήν εξαγωγική οικονομική ζώνη, που θα πληγεί από μια παγκόσμια επιβράδυνση.

Σε κρίσιμο σταυροδρόμι το ΧΑ

Το ελληνικό χρηματιστήριο είναι πλέον σαφές ότι, ενώ θα μπορούσε να έχει καλύτερη τύχη από τις αγορές της Ευρώπης και των ΗΠΑ, στο βαθμό που η οικονομία παραμένει σε τροχιά αρκετά ισχυρής ανάπτυξης (πάνω από 3%) και υποστηρίζεται από τα κονδύλια του Ταμείου Ανάκαμψης, δεν είναι δυνατόν να αυτονομηθεί εντελώς από τις διεθνείς τάσεις.

Όπως σημειώνουν αναλυτές, παρ’ ότι το Χ.Α. έχει λόγους θετικής αυτονόμησης, όπως είναι τα εξαιρετικά αποτελέσματα των εισηγμένων, όπου περίπου το 1/3 παρουσίασε την ιστορικά καλύτερη χρήση του το 2021, αλλά και η πληθώρα από deals και το αξιοσημείωτο κρεσέντο επενδύσεων σε δημόσιο και ιδιωτικό τομέα σε κατασκευές, υποδομές, ενέργεια αλλά και πληροφορική, είναι αδύνατον μια μικρή αγορά να κρατήσει επί μακρόν μέσα σε τέτοιο κλίμα.

Επίσης, θα μπορούσε να κερδίσει πρόσθετα ξένα κεφάλαια εάν επιβεβαιωθεί αυτή την Πέμπτη το καλό σενάριο για την αναθεώρηση των δεικτών MSCI, με την Ελλάδα να προσθέτει δύο μετοχές στον δείκτη υψηλής κεφαλαιοποίησης (είσοδος Εθνικής, Mytilineos, ΕΛΠΕ και διαγραφή Jumbo), κάτι που θα έφερνε εισροές άνω των 130 εκατ. δολ.

Έτσι, μπορεί το Χ.Α. να έχει συμπληρώσει ένα αρνητικό σερί μετά το Πάσχα καθώς από τις 26 Απριλίου έως χθες, σε εννέα συνεδριάσεις έχει μόλις μία ανοδική, όμως, τηρουμένων πάντα των αναλογιών, έχει καλύτερη εικόνα συγκριτικά με τις περισσότερες μεγάλες ξένες αγορές, καθώς το ποσοστό πτώσης του Γενικού Δείκτη από το πρόσφατο υψηλό των 950 μονάδων δεν ξεπερνά το 10%. Επίσης, παρά το αρνητικό σερί, φαινόμενα μαζικών πωλήσεων που θα έστελναν δείκτες και μετοχές σε διψήφια ποσοστά πτώσης, όπως έγινε το Μάρτιο του 2020 με την εμφάνιση του Covid-19 αλλά και το Νοέμβριο του ίδιου έτους, προς το παρόν δεν έχουμε.

Επιπλέον, μετοχές που εμπλέκονται σε deals ή επενδυτικές διεργασίες, όπως είναι οι Ελλάκτωρ και Motor Oil, ενισχύονται σε ποσοστό 17,36% και 6,42% το τελευταίο 9ήμερο, πηγαίνοντας κόντρα στην τάση της αγοράς. Βεβαίως, θα πρέπει να συνεκτιμηθεί – η πάγια αλήθεια των τελευταίων ετών - ότι η ελληνική αγορά δεν είχε ακολουθήσει το πρότερο παγκόσμιο πάρτι των αγορών, δεν είχε συμμετάσχει στο ράλι των αποδόσεων, οπότε έχει λιγότερη «κάβα» κερδών προς κατοχύρωση.

Παράλληλα, επιβεβαιώνεται ο μόνιμος φόβος των τελευταίων ετών, καθώς σε μια συγκυρία επιστροφής της ελληνικής οικονομίας, ελπίδας για ανάκτηση της επενδυτικής βαθμίδας το 2023 και επιστροφής του Χ.Α. στις ώριμες αγορές την επόμενη διετία, έρχεται το γενικευμένο γύρισμα των ξένων δεικτών να περιορίσει τη δυναμική της εγχώριας αγοράς.

Όγδοη πτωτική συνεδρίαση

Χθες, το ελληνικό χρηματιστήριο έκλεισε για 8η συνεδρίαση πτωτικά στις εννέα τελευταίες, ενώ ο τραπεζικός δείκτης συμπλήρωσε εννέα διαδοχικές πτωτικές συνεδριάσεις, κάτι που έχει να γίνει από το φθινόπωρο του 2015. Ο Γ.Δ. καταγράφει απώλειες 9,53% στις τελευταίες εννέα συνεδριάσεις, ο FTSE 25 χάνει 10,59%, ο Mid Cap είναι στο -10,41%, ενώ ο τραπεζικός δείκτης υποχωρεί κατά 16,34%.

Πλέον, ο Γ.Δ. βρίσκεται σε χαμηλό ενάμιση μήνα, ενώ ο τραπεζικός δείκτης σε χαμηλό σχεδόν δύο μηνών, καθώς σ’ αυτά τα επίπεδα είχε να βρεθεί από τα μέσα Μαρτίου, λίγο μετά το ναδίρ της 8/3 στις 517,77 μονάδες. Οι απώλειες τόσο στο Γ.Δ. όσο και στις τράπεζες θα ήταν μεγαλύτερες αν δεν υπήρχε το ανάχωμα του ΟΤΕ που έχοντας στάθμιση 11,4% στο Γενικό Δείκτης και 11,39% στον FTSE 25, βάζει άμυνες, καθώς κλείνει θετικά το τελευταίο διήμερο, έχοντας πτώση μόλις 1,11% από τις 21 Απριλίου.

Αξίζει να σημειωθεί πως ο Γ.Δ. υποχωρεί πλέον κατά 3,82% από την αρχή του έτους, ο FTSE 25 είναι στο -3,78%, ο Mid Cap -6,49%, ενώ ο τραπεζικός δείκτης έχασε όλα τα κέρδη του (έφταναν έως +29,7% στις 11 Φεβρουαρίου) καθώς βρίσκεται στο +0,59%.

Η μετοχή της Viohalco καθώς και οι θυγατρικές της, πληρώνουν το… μάρμαρο του ενεργειακού κόστους και της διεθνούς αβεβαιότητας για πολλά από τα projects στα οποία συμμετέχει ο όμιλος. Άλλωστε, το ενδεχόμενο διεθνούς οικονομικής ύφεσης, θα φέρει αλλαγή σε πολλά επενδυτικά projects που σχετίζονται με την ανάγκη για αλουμίνιο για κατασκευές, αυτοκινητοβιομηχανία, αεροναυπηγική, αλλά και συσκευασία τροφίμων και ποτών που ο όμιλος έχει ισχυρή παρουσία.

Η Viohalco έχασε εκ νέου 3,50% χθες υποχωρώντας 19,55% στις εννέα τελευταίες συνεδριάσεις, ενώ η θυγατρική της Cenergy Holdings χάνει 20,24% κλείνοντας στο -5,59% χθες. Η Quest Συμμετοχών, παρά το γεγονός ότι η θυγατρική της Uni Systems συμμετέχει στο έργο Gov-Erp ως πολύ εξειδικευμένη εταιρεία πληροφορικής, υποχώρησε εκ νέου 2,49% χθες, χάνοντας 18,82% το 9ήμερο.

Η ΔΕΗ συνεχίζει να υποφέρει στο ταμπλό έχοντας κατέλθει στα 6,66 ευρώ, επίπεδα που είχε να δει από τις 26/11/2020 που σημαίνει ότι βρίσκεται ήδη σε χαμηλό ενάμιση έτους, χάνοντας 18,58% μόνο το τελευταίο 9ήμερο, ενώ από τα υψηλά των 11 ευρώ του περασμένου Νοέμβρη υποχωρεί σχεδόν 40%. Δεδομένου ότι αποτελεί μια μετοχή που είχε ταυτιστεί με την βελτίωση των οικονομικών δεδομένων της χώρας την τελευταία 3ετία, ενώ έκανε και τη μεγαλύτερη αύξηση της τελευταίας 15ετίας το 2021, η πορεία της μετοχής έχει ευρύτερο αρνητικό αντίκτυπο στην αγορά. H Alpha Bank υποχωρεί κατά 16,95%, η Εθνική -16,75%, Eurobank -15,98%, Πειραιώς -14,86% κ.ο.κ.

Η κίνηση των blue chips στις εννέα τελευταίες συνεδριάσεις

| VIOHALCO | -19,55% |

| QUEST | -18,82% |

| ΔΕΗ | -18,58% |

| ALPHA ΤΡΑΠΕΖΑ | -16,95% |

| ΕΘΝΙΚΗ ΤΡΑΠΕΖΑ | -16,75% |

| EUROBANK | -15,98% |

| ΠΕΙΡΑΙΩΣ | -14,86% |

| LAMDA DEVEL. | -14,82% |

| ΤΙΤΑΝ | -14,41% |

| ELVALHALCOR | -12,36% |

| ΜΥΤΙΛΗΝΑΙΟΣ | -11,78% |

| ΣΑΡΑΝΤΗΣ | -10,59% |

| COCA COLA | -10,47% |

| ΟΠΑΠ | -9,06% |

| AEGEAN | -8,69% |

| ΕΛΛ. ΠΕΤΡΕΛΑΙΑ | -8,13% |

| Ο.Λ.Π. | -7,98% |

| ΑΔΜΗΕ | -7,84% |

| JUMBO | -7,66% |

| ΓΕΚΤΕΡΝΑ | -5,69% |

| Ε.Υ.Δ.Α.Π. | -3,31% |

| ΟΤΕ | -1,11% |

| MOTOR OIL | 6,42% |

| ΕΛΛΑΚΤΩΡ | 17,36% |

Τα τεχνικά δεδομένα

Από τεχνική άποψη, η αγορά βρίσκεται σε υπερπουλημένα επίπεδα και ανά πάσα στιγμή μπορεί να βγάλει έστω και τεχνικής μορφής αντίδραση, συνδυαστικά και με το διεθνές κλίμα. Όπως σημειώνει ο διευθύνων σύμβουλος της Fast Finance ΑΕΠΕΥ Ηλίας Ζαχαράκης, ο Γ.Δ. πλέον κάνει προσπάθεια ισορροπίας στο 61% της όλης ανοδικής από τον Μάρτιο. Οι ταλαντωτές είναι σε ιδανικά επίπεδα για αντίδραση, η οποία φυσικά δεν μπορεί να αλλάξει εύκολα το κυρίαρχο momentum. Σε πρώτη φάση χρειάζεται ένα ωριαίο κλείσιμο πάνω από τις 861 μονάδες, ώστε η αγορά να δοκιμάσει το χάσμα στην ζώνη των 885-888 μονάδων.

Από την πλευρά του, ο υπεύθυνος ανάλυσης της Λέων Δεπόλας Χρηματιστηριακή Νικόλαος Καυκάς σημειώνει πως «η υπάρχουσα ανησυχία για την επιβράδυνση της παγκόσμιας οικονομίας με ταυτόχρονη αύξηση του πληθωρισμού έχει υποχρεώσει τις αγορές σε πτώση και έχει οδηγήσει σε σημαντική άνοδο τις ομολογιακές αποδόσεις σε όλη την καμπύλη. Ο Γ.Δ. του Χ.Α. προσεγγίζει ταχύτατα κρίσιμα σημεία ισορροπίας σε μεσοπρόθεσμο ορίζοντα. Η περιοχή των 850 - 830 μονάδων ενδέχεται να ενεργοποιήσει τους αγοραστές σε πρώτη φάση, ενώ η επιτυχία ανακοπής της πτώσης θα εξαρτηθεί και από το διεθνές περιβάλλον. Ορισμένοι τίτλοι ήδη εμφανίζονται με ελκυστικές αποτιμήσεις».