Μπροστά σε ένα κρίσιμο σταυροδρόμι βρίσκονται τα διεθνή χρηματιστήρια, καθώς το επόμενο διάστημα θα απαντηθεί ένα κρίσιμο ερώτημα: πόσο θα επηρεασθούν οι μετοχές, τώρα που τελειώνει ένα πρωτοφανές πείραμα στην οικονομική ιστορία και οι κεντρικές τράπεζες θα αρχίσουν να αποσύρουν τα τρισεκατομμύρια δολ. που έχουν διαθέσει μετά την παγκόσμια οικονομική κρίση του 2008, για να αποτρέψουν μια οικονομική και χρηματοπιστωτική κατάρρευση;

Βέβαιο είναι ότι μια από τις επιδράσεις των τεράστιων προγραμμάτων ποσοτικής χαλάρωσης (Quantitative Easing – QE) της τελευταίας 15ετίας ήταν να δώσουν «καύσιμα» για ένα ράλι μεγάλης διάρκειας στα χρηματιστήρια. Οι οικονομολόγοι δεν είναι σε θέση να προσδιορίσουν σε ποιο βαθμό τα προγράμματα QE ευνόησαν τις μετοχές, όμως όλοι αναγνωρίζουν ότι η αύξηση του χρήματος που διέθεσαν στις οικονομίες οι κεντρικές τράπεζες, αγοράζοντας μακροχρόνια ομόλογα, κρατικά και εταιρικά, έχει πολύ υψηλό βαθμό συσχέτισης με την πορεία των μετοχών.

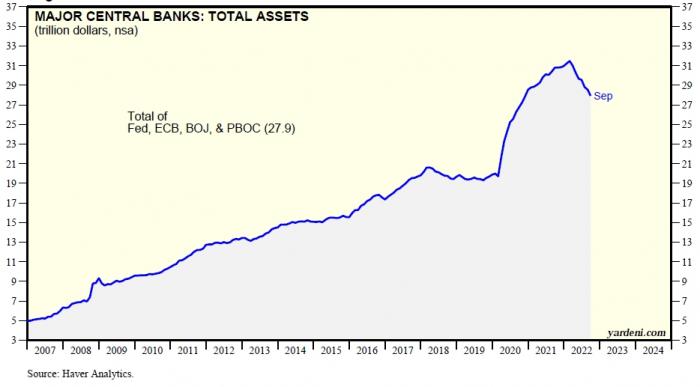

Τα στοιχεία που συλλέγει η συμβουλευτική εταιρεία του βετεράνου αναλυτή, Εντ Γιαρντένι για το ενεργητικό των κεντρικών τραπεζών δείχνουν την τεράστια αύξηση του χρήματος που πρόσφεραν οι κεντρικές τράπεζες μετά τη μεγάλη οικονομική κρίση και τη συσχέτιση αυτής της παρέμβασης με τις τιμές των μετοχών:

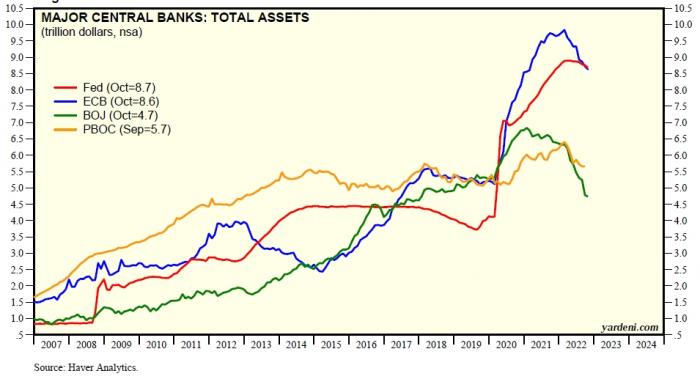

- Οι τέσσερις σημαντικότερες κεντρικές τράπεζες -Fed, Ευρωπαϊκή Κεντρική Τράπεζα, Τράπεζα της Ιαπωνίας, Λαϊκή Τράπεζα της Κίνας- είχαν ενεργητικό 5 τρισ. δολ. το 2007, πριν το ξέσπασμα της κρίσης. Μέσα στο 2022, ύστερα από πολλά προγράμματα QE, το ενεργητικό εκτινάχθηκε πάνω από τα 31 τρισ. δολ. -για να υπάρχει μια αίσθηση των αναλογιών, το αμερικανικό ΑΕΠ ήταν 23 τρισ. δολ. το 2021. Με τον τερματισμό των προγραμμάτων QE από το καλοκαίρι και μετά, το ενεργητικό των τεσσάρων τραπεζών μειώθηκε, ως το τέλος Σεπτεμβρίου, στα 27,9 τρισ. δολ. Η Fed και η ΕΚΤ είχαν με διαφορά τα μεγαλύτερα στοιχεία ενεργητικού, στα 8,7 και 8,6 τρισ. δολ., αντίστοιχα. Η Λαϊκή Τράπεζα της Κίνας ξεπερνούσε την Τράπεζα της Ιαπωνίας με ενεργητικό 5,7 έναντι 4,7 τρισ.

Το συνολικό ενεργητικό των μεγάλων κεντρικών τραπεζών (Fed, ΕΚΤ, Λαϊκή Τράπεζα Κίνας, Τράπεζα Ιαπωνίας)

Το ενεργητικό των τεσσάρων μεγάλων κεντρικών τραπεζών

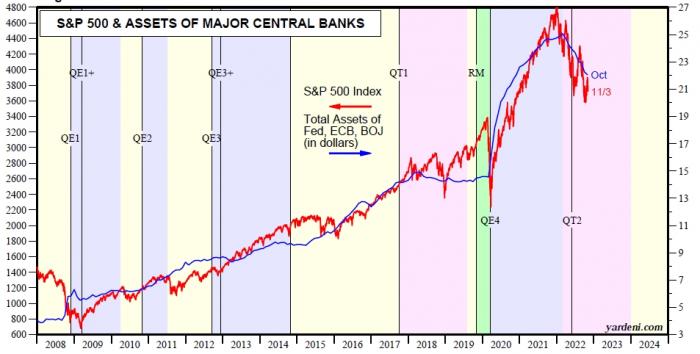

- Η συσχέτιση της πορείας των μετοχών με την αύξηση των «ενέσεων» χρήματος από τις κεντρικές τράπεζες είναι εντυπωσιακή. Στο γράφημα φαίνεται ότι αμέσως μόλις ενεργοποιήθηκαν οι κεντρικές τράπεζες για να αντιμετωπίσουν την κρίση του 2008, η αύξηση του ενεργητικού τους (γαλάζια γραμμή) συμβαδίζει σχεδόν σε απόλυτο βαθμό με την ανοδική πορεία που ακολούθησε ο σημαντικότερος χρηματιστηριακός δείκτης παγκοσμίως, ο αμερικανικός S&P 500 (κόκκινη γραμμή). Η προσπάθεια της Fed να δώσει τέλος στα προγράμματα ποσοτικής χαλάρωσης και να περάσει σε ποσοτική σύσφιξη (Quantitative Tightening – QT), το 2017, συνδέθηκε με «κόπωση» του δείκτη S&P 500, ο οποίος έκανε αργότερα «βουτιά», λόγω της πανδημίας. Όμως, η ενεργοποίηση του τέταρτου, κατά σειρά, προγράμματος QE από τη Fed, με αντίστοιχες κινήσεις και από άλλες μεγάλες κεντρικές τράπεζες (όπως το πρόγραμμα αγοράς ομολόγων για την περίοδο της πανδημίας από την ΕΚΤ) συνδέθηκε με μια ακόμη περίοδο δυναμικής ανόδου του δείκτη S&P 500.

Οι ισολογισμοί των μεγάλων κεντρικών τραπεζών και η πορεία του S&P 500

Η αλλαγή σκηνικού και οι κραδασμοί στις αγορές

Από τον Ιούνιο του 2022, το σκηνικό στις αγορές, σε ό,τι αφορά την παροχή χρήματος από τις κεντρικές τράπεζες, άρχισε να αλλάζει και φαίνεται ότι αυτή η αλλαγή δεν είναι άσχετη με τους κραδασμούς στα χρηματιστήρια και το πέρασμα των αγορών στις δύο όχθες του Ατλαντικού σε bear market, με πτώση των βασικών δεικτών που ξεπέρασε το 20% από τα ιστορικά τους υψηλά.

Την 1η Ιουνίου ενεργοποιήθηκε από τη Fed το δεύτερο πρόγραμμα QT των τελευταίων ετών. Έστω και αν οι κινήσεις μείωσης του ισολογισμού ήταν αρκετά ήπιες, καθώς η αμερικανική τράπεζα απλώς σταμάτησε να ανανεώνει κάποια από τα ομόλογα που έληγαν, η έναρξη του QT ακολουθήθηκε από πτώση του S&P 500.

Στην ευρωζώνη, η ΕΚΤ τερμάτισε στις αρχές του καλοκαιριού και τα δύο προγράμματα ποσοτικής χαλάρωσης, το μόνιμο και το έκτακτο για την πανδημία (APP και PEPP), ώστε να ανοίξει τον δρόμο για τις αυξήσεις επιτοκίων. Αν και δεν έγιναν επιθετικές κινήσεις μείωσης του ισολογισμού και η ενεργοποίηση προγράμματος QT θα συζητηθεί τον Δεκέμβριο από τους Ευρωπαίους τραπεζίτες, ο ισολογισμός της ΕΚΤ άρχισε επίσης να μειώνεται, γεγονός που φαίνεται να συνδέεται με την απότομη αύξηση των μακροπρόθεσμων επιτοκίων και την υποχώρηση των ευρωπαϊκών μετοχών.

Έχει αρχίσει, λοιπόν, μια μακρά περίοδος «ταλαιπωρίας» των μετοχών, καθώς οι κεντρικές τράπεζες θα συρρικνώνουν τους ισολογισμούς τους, ώστε, σε συνδυασμό με την αύξηση των επιτοκίων, να θέσουν υπό έλεγχο τον πληθωρισμό, που παραμένει σε επίπεδα πολλαπλάσια των στόχων τους;

Τα σενάρια για το 2023

Το στοίχημα των 28 τρισ. δολ. θα κριθεί, κατά πρώτο λόγο, στις ΗΠΑ, όπως συμφωνούν οι αναλυτές. Όσο πιο επίμονος αποδειχθεί ο πληθωρισμός, τόσο πιο πιθανό είναι η Fed να αλλάξει τον βηματισμό μείωσης του ισολογισμού της, ώστε, με ένα επιθετικό QT και τις αυξήσεις επιτοκίων που θα γίνουν το επόμενο διάστημα να «σφίξει» καλύτερα τα «λουριά» της οικονομίας και να αναχαιτίσει αποτελεσματικότερα τον πληθωρισμό.

Υπάρχουν, όμως, ενδείξεις ότι η Fed, παρότι θα συνεχίσει να μειώνει τον ισολογισμό της, δεν θα οδηγηθεί τελικά σε επιθετικές κινήσεις. Η απρόσμενη μείωση του πληθωρισμού τον Οκτώβριο στο 7,7%, με σημαντική πτώση και στον πυρήνα του πληθωρισμού που παρακολουθεί στενά η Fed, καθώς δεν περιλαμβάνει τις ευμετάβλητες τιμές καυσίμων και τροφίμων, προεξοφλείται από την αγορά ότι θα οδηγήσει τη Fed σε μικρότερες αυξήσεις επιτοκίων και, ενδεχομένως, στο κλείσιμο αυτού του κύκλου αύξησης των επιτοκίων στις αρχές του επόμενου έτους.

Αν επιβεβαιωθεί αυτό το σενάριο, η αμερικανική κεντρική τράπεζα πιθανότατα θα αποφύγει και ένα επιθετικό QT, το οποίο θα μπορούσε να προκαλέσει ισχυρούς κραδασμούς στις αγορές. Τα επιτόκια των μακροπρόθεσμων αμερικανικών ομολόγων, που επηρεάζονται έντονα από τη στάση της Fed όσον αφορά τη μείωση του ισολογισμού της, έπιασαν την υψηλότερη απόδοση στις 21 Οκτωβρίου, κοντά στο 4,3%, η οποία έχει πλέον υποχωρήσει στο 3,9%.

Σε ό,τι αφορά την ΕΚΤ, παρά τη βιασύνη που δείχνουν οι κεντρικοί τραπεζίτες του Βορρά για την έναρξη του QT ακόμη και πριν ολοκληρωθούν οι αυξήσεις επιτοκίων, οι αντιστάσεις που αναπτύσσονται σε αυτή την αντίληψη είναι αρκετά ισχυρές, κυρίως εξαιτίας της ανησυχίας των τραπεζιτών του Νότου για πιθανές πιέσεις στα ομόλογα των ασθενέστερων οικονομιών.

Τα προγράμματα ποσοτικής χαλάρωσης ήταν πολύτιμα σε ό,τι αφορά τη μείωση των επιτοκίων δανεισμού, ιδιαίτερα των ασθενέστερων οικονομιών. Σύμφωνα με μελέτη οικονομολόγων της Τράπεζας της Ελλάδος, η μείωση που πρόσφεραν στα επιτόκια ξεπέρασε ακόμη και το 8% σε ασθενείς οικονομίες της ευρωζώνης. Οι αναλυτές της ING υπολογίζουν ότι το επιτόκιο των γερμανικών ομολόγων μειώθηκε κατά 2,3% χάρη στα προγράμματα QE.

Με αυτά τα δεδομένα, αναλυτές εκτιμούν ότι στη συνεδρίαση του Δεκεμβρίου, όπου θα συζητηθεί το QT, δεν θα υπάρξει ομοφωνία για τις προτάσεις επιθετικής μείωσης ισολογισμού που προτείνουν οι τραπεζίτες του Βορρά και οι αποφάσεις θα αναβληθούν για τις αρχές του επόμενου χρόνου. Σε κάθε περίπτωση, ο φόβος για διαταραχές στην αγορά ομολόγων της ευρωζώνης, με ασύμμετρη πίεση στις ασθενέστερες οικονομίες, εκτιμάται ότι δεν θα αφήσει πολλά περιθώρια στην ΕΚΤ για επιθετικές κινήσεις.

Έτσι, όλα δείχνουν ότι η μείωση των ισολογισμών, που είχαν «φουσκώσει» πέρα από κάθε όριο, αν και θα συνεχισθεί από τη Fed και την ΕΚΤ, ωστόσο δεν θα γίνει με επιθετικές κινήσεις που θα προκαλούσαν ανεξέλεγκτους κλυδωνισμούς στις αγορές, καθώς μάλιστα πρόκειται για μία άσκηση εξίσου πρωτοφανή με τα προγράμματα ποσοτικής χαλάρωσης που εφαρμόσθηκαν από το 2008: στην πραγματικότητα, κανείς δεν μπορεί να προβλέψει πώς θα επιδράσει στις αγορές ένα επιθετικό QT.

Μπορούν σε αυτές τις συνθήκες να ακολουθήσουν ανοδική πορεία οι μετοχές; Το πιθανότερο σενάριο λέει ότι θα «ταλαιπωρηθούν», όσο θα προσαρμόζονται στα νέα δεδομένα της… λειψυδρίας. Όμως, ενδεχομένως η «βουτιά» σε bear market που έχει ήδη συντελεσθεί και με τις τιμές να παραμένουν χαμηλές ακόμη και μετά την ανοδική διόρθωση του τελευταίου διαστήματος, να έχει προεξοφλήσει σε μεγάλο βαθμό τις επόμενες κινήσεις των κεντρικών τραπεζών. Έτσι, μια νέα κάθοδος θα μπορούσε να δικαιολογηθεί μόνο εάν υπάρξουν δυσάρεστες εκπλήξεις με πιο απότομο από το αναμενόμενο «κλείσιμο της στρόφιγγας».

Σε κάθε περίπτωση, οι αγορές θα πρέπει να μάθουν να ζουν χωρίς συνεχή αύξηση του χρήματος από τις κεντρικές τράπεζες και αυτό δεν θα είναι εύκολο, ύστερα από 15 χρόνια συνεχών και μεγάλων ενέσεων ρευστού…