Ως την καλύτερη επένδυση για όσους επιθυμούν να τοποθετηθούν στις αναδυόμενες αγορές χαρακτηρίζει η ερευνητική εταιρεία 13D Research το ελληνικό χρηματιστήριο, τονίζοντας ότι πέραν όλων των άλλων αποτελεί και ένα ασφαλές πιστωτικό καταφύγιο.

Σύμφωνα με την ανάλυση η Ελλάδα βρίσκεται σε πολύ καλό δρόμο ώστε να ανακτήσει την επενδυτική βαθμίδα το επόμενο διάστημα, ενώ έχει επιδείξει μεγάλη ανθεκτικότητα παρά τη σύσφιξη της νομισματικής πολιτικής.

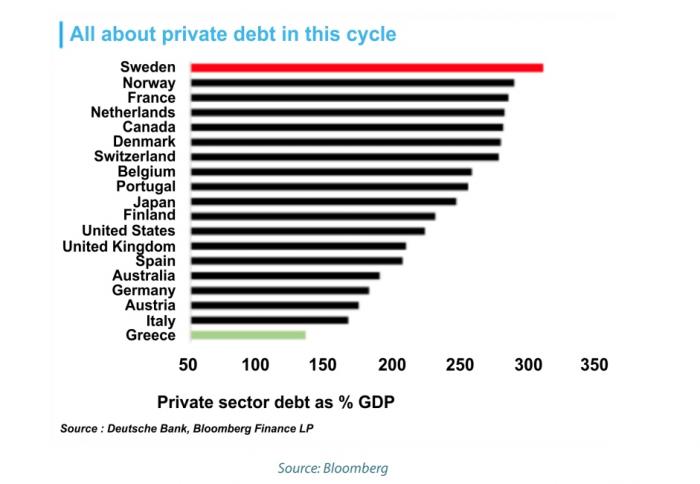

Όπως σημειώνει ο κ. Γ. Σαραβέλος, αναλυτής της Deutsche Bank στο Bloomberg η Ιταλία και η Ελλάδα έχουν το χαμηλότερο χρέος του ιδιωτικού τομέα στον ανεπτυγμένο κόσμο- η Σουηδία έχει το υψηλότερο. Ήταν σχεδόν αδύνατο να πειστούν οι επενδυτές πέρυσι ότι η ΕΚΤ θα μπορούσε να αυξήσει τα επιτόκια πάνω από το 3% χωρίς ευρωπαϊκή κρίση. Ομοίως, είναι δύσκολος αγώνας να υποστηρίξει κανείς ότι η ΕΚΤ θα μπορούσε να αυξήσει τα επιτόκια στο 4% φέτος - παρόλο που η ευρωπαϊκή ανεργία βρίσκεται σε χαμηλά επίπεδα ρεκόρ, οι μετοχές και ο βασικός δείκτης τιμών καταναλωτή βρίσκονται σε υψηλά επίπεδα ρεκόρ.

Όμως, οι επενδυτές που εστιάζουν στο δημόσιο χρέος κινδυνεύουν να κοιτάξουν τη λάθος μεταβλητή. Το δημόσιο χρέος της Σουηδίας ανέρχεται μόλις στο 40% του ΑΕΠ, αλλά η οικονομία της είναι η πιο αδύναμη στην Ευρώπη- το ελληνικό δημόσιο χρέος είναι το υψηλότερο στην Ευρώπη, αλλά η οικονομία της χώρας είναι η ισχυρότερη. Το χρέος του ιδιωτικού τομέα είναι η βασική μεταβλητή που πρέπει να παρακολουθηθεί σε αυτόν τον κύκλο. Η σύσφιξη της ΕΚΤ έχει μικρό αντίκτυπο στην ευρωπαϊκή περιφέρεια, καθώς λίγοι Ιταλοί ή Έλληνες έχουν υποθήκες.

Το ιδιωτικό χρέος ως % ποσοστό επί του ΑΕΠ

Παράλληλα σε αντίθεση με τον υπόλοιπο κόσμο, η Ελλάδα δεν γνώρισε πιστωτική έκρηξη την τελευταία δεκαετία και αυτό αντικατοπτρίζεται σε διάφορες πιστωτικές μετρήσεις. Το χρέος του ιδιωτικού τομέα της Ελλάδας ως ποσοστό του ΑΕΠ είναι σχετικά χαμηλό. Η Ελλάδα είναι μία από τις λιγότερο ευαίσθητες χώρες παγκοσμίως στη νομισματική σύσφιξη. Πέρυσι, η χώρα μείωσε τον λόγο του χρέους της προς το ΑΕΠ κατά 24 ποσοστιαίες μονάδες. Και φέτος ο λόγος του χρέους της προς το ΑΕΠ αναμένεται να μειωθεί κάτω από το επίπεδο του 2012.

Σύμφωνα με την S&P Global Ratings, η Ελλάδα έχει «ένα από τα πιο ευνοϊκά προφίλ χρέους από όλα τα κράτη που αξιολογούμε», ενώ προσθέτει ότι «η πιστοληπτική ικανότητα της Ελλάδας συνεχίζει να επωφελείται από τα σημαντικά δημοσιονομικά αποθέματα της κυβέρνησης, χάρη στη διατήρηση σημαντικών αποθεμάτων ρευστότητας στον ισολογισμό της κυβέρνησης- και την ευνοϊκή δομή του δημόσιου χρέους».

Το «μαξιλάρι» της Ελλάδας φθάνει στα 38,5 δισ. ευρώ δηλαδή στο 20% του ΑΕΠ, με μέσο ετήσιο κόστος εξυπηρέτησης του χρέους 4,8 δισ. ευρώ. Η Ελλάδα διαθέτει αρκετά μετρητά για να καλύψει τις αποπληρωμές του χρέους για 8 χρόνια. Η Ελλάδα διαθέτει επίσης μία από τις πιο μοναδικές δομές χρέους στον κόσμο. Η μέση διάρκεια του ελληνικού χρέους ανέρχεται σε 21 έτη, με μέσο σταθμισμένο επιτόκιο 1,57%, ενώ το 77% βρίσκεται στην κατοχή των ευρωπαϊκών θεσμών. .

Παράλληλα σημειώνεται ότι «καθώς οι κυβερνήσεις σε όλο τον κόσμο αντιμετωπίζουν χρηματοδοτικά κενά και πιέσεις στο Ισοζύγιο Πληρωμών, αθόρυβα, ο ΟΔΔΗΧ κατάφερε όχι μόνο να αντισταθμίσει, αλλά και να υπερκαλυφθεί, το χαρτοφυλάκιο δημόσιου χρέους της χώρας έναντι του κινδύνου επιτοκίου. Με τη συνιστώσα του σταθερού επιτοκίου να βρίσκεται σήμερα στο 104% -και σε συνδυασμό με τα ταμειακά αποθέματα που ανέρχονται σήμερα στο 20% του ΑΕΠ- αυτό δημιουργεί ένα παράθυρο τουλάχιστον τεσσάρων ετών κατά τη διάρκεια του οποίου το ετήσιο νέο κόστος χρηματοδότησης της χώρας θα είναι πολύ χαμηλότερο από τα σημερινά επιτόκια της αγοράς και παρόμοιο με αυτό που ήταν πριν από 2-3 χρόνια».

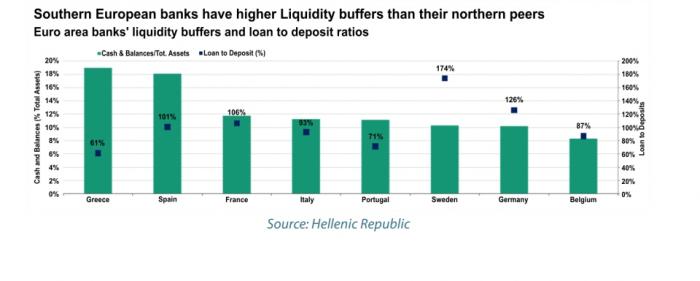

Η εικόνα των ελληνικών τραπεζών

Τονίζεται ακόμη ότι οι ελληνικές τράπεζες είναι οι πιο σταθερές στην Ευρώπη. Το ελληνικό τραπεζικό σύστημα είναι ένα «ολιγοπώλιο» τεσσάρων τραπεζών, με εποπτικά κεφάλαια μεταξύ 15% και 18% (άνω του 1,5,-2 φορές εκείνα των αμερικανικών τραπεζών), με P/E 5 έως 6 φορές τα κέρδη, με καλή εικόνα για τα «βιβλία» δανείων και γεμάτες με καταθέσεις που ισοδυναμούν με το ελληνικό ΑΕΠ και δανείζουν σε μία οικονομία που ανθεί από τη ζήτηση του ιδιωτικού και του δημόσιου τομέα.

Υψηλή ρευστότητα για τις τράπεζες του ευρωπαϊκού Νότου

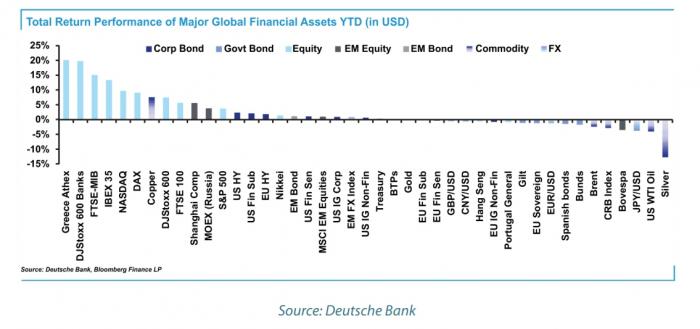

Με δεδομένα όλα τα παραπάνω δεν μπορεί να θεωρηθεί τυχαίο αλλά ούτε και έκπληξη το γεγονός ότι το Χρηματιστήριο Αθηνών είναι μεταξύ αυτών με τις καλύτερες αποδόσεις από την αρχή του 2023.

Υψηλές αποδόσεις για το ελληνικό χρηματιστήριο