Την ώρα που η κυβέρνηση κάνει ένα σημαντικό βήμα για την αντιμετώπιση των «κόκκινων» δανείων των τραπεζών, με το σχέδιο «Ηρακλής», που εγκρίθηκε χθες από την Κομισιόν, οι ειδικοί της Τράπεζας της Ελλάδος και του Ενιαίου Εποπτικού Μηχανισμού της ΕΚΤ, όπως και οι διαχειριστές κεφαλαίων δεν παύουν να ανησυχούν για μια αθέατη απειλή στο τραπεζικό σύστημα: το διόλου αμελητέο ποσοστό της κεφαλαιακής βάσης των τραπεζών που δεν είναι πραγματικά κεφάλαια, αλλά μια δέσμευση του Δημοσίου ότι, υπό όρους, θα τους επιστρέψει στο μέλλον κάποιους φόρους.

Ο διοικητής της Τράπεζας της Ελλάδος, Γιάννης Στουρνάρας, δεν έκρυψε χθες την ανησυχία του για το πρόβλημα της αναβαλλόμενης φορολογίας, που δεν αντιμετωπίζεται με το σχέδιο «Ηρακλής», αλλά μόνο με το σχέδιο που έχει επεξεργασθεί η ΤτΕ.

«Δεδομένου του μεγέθους αυτού του προβλήματος (σ.σ.: των «κόκκινων» δανείων), το βήμα αυτό (σ.σ.: η έγκριση του σχεδίου «Ηρακλής») δεν είναι αρκετό και πρέπει σε αμέσως επόμενο στάδιο να συμπληρωθεί και από άλλα, περισσότερο ολιστικά και συστημικά σχήματα, όπως αυτό που έχουν επεξεργαστεί οι υπηρεσίες της Τράπεζας της Ελλάδος. Ειδικότερα, και παράλληλα με την αντιμετώπιση του προβλήματος των Μη Εξυπηρετούμενων Δανείων, θα πρέπει να αντιμετωπιστεί αποτελεσματικά και το ζήτημα της αναβαλλόμενης φορολογίας (DTC) με τρόπους συμβατούς με τους κανόνες περί κρατικής βοήθειας της Ευρωπαϊκής Ένωσης», τόνισε ο κ. Στουρνάρας, σε ομιλία του στη Ναυτιλιακή Λέσχη του Πειραιά.

Σε τι συνίσταται, όμως, το πρόβλημα με την αναβαλλόμενη φορολογία και γιατί αποτελεί απειλή για τις τράπεζες, ακόμη και αν καταφέρουν να τιτλοποιήσουν, με υποστήριξη από κρατικές εγγυήσεις (σχέδιο «Ηρακλής») δεκάδες δισεκατομμύρια προβληματικών δανείων;

Όπως κατ' επανάληψη έχουν επισημάνει αναλυτές επενδυτικών οίκων, οίκων αξιολόγησης, αλλά ακόμη και το Διεθνές Νομισματικό Ταμείο, ένα θεμελιώδες πρόβλημα των τραπεζικών ισολογισμών είναι ότι τα κεφάλαια που διαθέτουν οι τράπεζες δεν είναι αρκετά ποιοτικά. Οι τράπεζες επιτρέπεται κατ' εξαίρεση από τους λογιστικούς κανόνες, με ειδική νομοθετική ρύθμιση που γίνεται προσωρινά ανεκτή από την Ευρωπαϊκή Κεντρική Τράπεζα, να μετρούν ως κεφάλαιο τις επιστροφές φόρων που θα λάβουν στο μέλλον από το Δημόσιο (αναβαλλόμενες φορολογικές πιστώσεις - deferred tax credits - DTC).

Πρόκειται για ένα είδος κεφαλαίου... εικονικής πραγματικότητας, που πολύ απέχει από αυτό που αντιλαμβάνεται ο μέσος πολίτης ως «κεφάλαιο τράπεζας». Το κεφάλαιο που σχηματίζεται από την αναβαλλόμενη φορολογία είναι μια εγγραφή που καλύπτει (μέχρι να πάψει να αναγνωρίζεται από την ΕΚΤ) τις εποπτικές απαιτήσεις για την κεφαλαιακή επάρκεια, αλλά δεν πρόκειται για το κατ' εξοχήν «ποιοτικό κεφάλαιο» μιας τράπεζας, που μπορεί άμεσα και αποτελεσματικά να χρησιμοποιηθεί για την κάλυψη ζημιών.

Ακόμη χειρότερα, αυτή η μορφή κεφαλαίου λειτουργεί απωθητικά για τους επενδυτές που θα ενδιαφέρονταν να τοποθετήσουν πραγματικά κεφάλαια σε τραπεζικές μετοχές. Ένας βασικός όρος που έχει τεθεί για να επιτραπεί από τις ευρωπαϊκές αρχές να υπολογίζεται ως κεφάλαιο η αναβαλλόμενη φορολογική πίστωση είναι ότι αυτή η «αιμοδοσία» προς τις τράπεζες από το κράτος θα παρέχεται μόνο στο βαθμό που οι τράπεζες θα εμφανίζουν κάθε χρόνο αρκετά κέρδη για να την δικαιολογεί.

Με την πρώτη «αστοχία», όσον αφορά την κερδοφορία, το κεφάλαιο από την αναβαλλόμενη φορολογία γίνεται «τοξικό»: η τράπεζα υποχρεώνεται να εκδώσει μετοχές υπέρ του Δημοσίου και εις βάρος των παλαιών μετόχων της. Πρόκειται για μια διαρκή απειλή υποβάθμισης της αξίας των τραπεζικών μετοχών, που λαμβάνεται πολύ σοβαρά υπόψη από τους διαχειριστές κεφαλαίων. Και δεν είναι μια απειλή που μπορεί κανείς να υποτιμήσει, όταν είναι γνωστό ότι οι τράπεζες έχουν ακόμη και σήμερα σοβαρή δυσκολία να αυξήσουν την κερδοφορία τους.

Όπως έχει εξηγήσει ο Γιάννης Στουρνάρας, «αν ένα πιστωτικό ίδρυμα σε μια οικονομική χρήση καταγράφει ζημίες λόγω μεταβίβασης, διαγραφής ή απομείωσης ΜΕΔ, οφείλει να αυξήσει το μετοχικό του κεφάλαιο υπέρ του Ελληνικού Δημοσίου, κατά ποσό που ισοδυναμεί με το ποσοστό της αναβαλλόμενης φορολογικής απαίτησης, δηλ. 29%. Ουσιαστικά δηλαδή το Δημόσιο ικανοποιείται ως προς την απαίτησή του με τη μορφή νέων μετοχών τις οποίες αποκτά, με αποτέλεσμα να μειώνεται η συμμετοχή στο μετοχικό κεφάλαιο των ιδιωτών μετόχων».

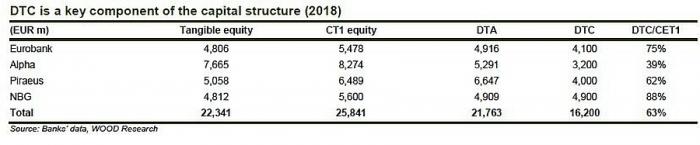

Για να γίνει αντιληπτό το μέγεθος του προβλήματος αρκεί να αναφερθεί ότι στους ισολογισμούς του 2018, το ποσοστό των κεφαλαίων πρώτης βαθμίδας (CET1) των τραπεζών, που αντιστοιχεί σε DTC ήταν 63%, σύμφωνα με στοιχεία της Wood από την επεξεργασία δημοσιευμένων οικονομικών καταστάσεων. Επί συνολικών κεφαλαίων πρώτης βαθμίδας, ύψους 25,841 δισ. ευρώ, τα 16,2 δισ. ευρώ προήλθαν από το DTC, ενώ λιγότερα από 10 δισ. ευρώ ήταν τα «πραγματικά» κεφάλαια.

Το σχέδιο της ΤτΕ

Το μόνο σχέδιο που έχει προταθεί ως τώρα για να αντιμετωπισθεί αυτό το πρόβλημα γρήγορα προέρχεται από την Τράπεζα της Ελλάδος. Έχει στοιχεία καινοτομικά, υπό την έννοια ότι δεν έχει εφαρμοσθεί κάτι ανάλογο σε άλλη χώρα με την έγκριση της Γενικής Διεύθυνσης Ανταγωνισμού της Κομισιόν, γι' αυτό και θα χρειασθεί μια αρκετά δύσκολη διαπραγμάτευση με τις Βρυξέλλες, προκειμένου να «ανάψει πράσινο φως», εφόσον βέβαια υιοθετηθεί το σχέδιο και από την ελληνική κυβέρνηση -ο αρμόδιος υφυπουργός, Γιώργος Ζαββός, προς το παρόν εμφανίζεται αρνητικός.

Το σχέδιο της Τράπεζας της Ελλάδος προβλέπει ότι οι τράπεζες θα εισφέρουν σε οχήματα ειδικού σκοπού από τη μια προβληματικά δάνεια και, από την άλλη, μέρος των αναβαλλόμενων φορολογικών πιστώσεων που έχουν εγγεγραμμένες στους ισολογισμούς τους. Έτσι, θα μειωθεί ταυτόχρονα ο δείκτης μη εξυπηρετούμενων δανείων, αλλά και το μη ποιοτικό κομμάτι της κεφαλαιακής βάσης των τραπεζών.

Σύμφωνα με τις εκτιμήσεις που έχουν γίνει από την Τράπεζα της Ελλάδος, αν οι τράπεζες μεταβιβάσουν μη εξυπηρετούμενα δάνεια αξίας περίπου 40 δισ. ευρώ, δηλαδή περίπου το σύνολο των δανείων που έχουν καταγγελθεί, μαζί με αναβαλλόμενες φορολογικές απαιτήσεις 7,4 δισεκ. ευρώ, το αποτέλεσμα θα είναι να μειωθεί το απόθεμα ΜΕΔ σχεδόν στο μισό (μείωση κατά 47%), ο δείκτης κάλυψης από προβλέψεις θα υποχωρήσει σε 41% από 49% και οι δείκτες κεφαλαιακής επάρκειας θα μειωθούν μεν, αλλά θα παραμείνουν διψήφιοι για όλες τις συστημικές τράπεζες.

Προϋπόθεση για να λειτουργήσει αυτό το σχήμα είναι να δεσμευθεί εκ των προτέρων το Δημόσιο, με νομοθετική ρύθμιση, ότι το ποσό της αναβαλλόμενης φορολογικής απαίτησης που θα μεταφερθεί στα οχήματα ειδικού σκοπού θα καταστεί αμετάκλητη απαίτηση αυτών των εταιρειών έναντι του Ελληνικού Δημοσίου με προκαθορισμένο χρονοδιάγραμμα αποπληρωμής. Δηλαδή, ανεξάρτητα από τα κέρδη που θα έχουν οι τράπεζες, αυτές οι φορολογικές απαιτήσεις θα πληρωθούν.

Αυτό το σκέλος του σχεδίου, λένε όσοι υιοθετούν αρνητική στάση, θα δημιουργήσει δυσκολίες στη διαδικασία έγκρισης από την Κομισιόν, καθώς πρόκειται για μια μορφή υποστήριξης των τραπεζών που δεν έχει υιοθετηθεί από άλλη χώρα της Ευρώπης και είναι αμφίβολο αν θα κριθεί ότι δεν αποτελεί παράνομη κρατική ενίσχυση. Ο Γ. Στουρνάρας επανέλαβε και χθες ότι, σε κάθε περίπτωση, θα πρέπει να γίνουν όλα τρόπο συμβατό με τους κανόνες περί κρατικής βοήθειας της Ευρωπαϊκής Ένωσης, αφήνοντας έτσι να εννοηθεί ότι το σχέδιο της ΤτΕ μπορεί να πάρει την έγκριση της DG Comp. Αλλά προς το παρόν η συζήτηση παραμένει στο πεδίο της θεωρίας, όσο η κυβέρνηση δεν υιοθετεί το σχέδιο για να αρχίσει διαπραγμάτευση με τις Βρυξέλλες...