Φτωχοί συγγενείς των τραπεζών της ευρωζώνης στην είσπραξη προμηθειών αποδεικνύονται οι ελληνικές τράπεζες, σύμφωνα με στοιχεία της Ευρωπαϊκής Επιτροπής, παρά το μεγάλο θόρυβο που ξέσπασε πρόσφατα για υπέρογκες χρεώσεις σε καθημερινές συναλλαγές και τον επεισοδιακό έλεγχο στις τράπεζες από την Επιτροπή Ανταγωνισμού, που ερευνά πιθανές εναρμονισμένες πρακτικές.

Έχοντας καθηλωθεί ακόμη και σήμερα σε αναχρονιστικά μοντέλα τραπεζικής λειτουργίας, που βασίζονται κυρίως στην είσπραξη εσόδων από τόκους με «παχυλά» περιθώρια, ενώ δίνουν μικρότερη έμφαση στην άντληση αμοιβών και προμηθειών από την παροχή υπηρεσιών στους πελάτες, οι ελληνικές τράπεζες αντλούν πολύ μικρό ποσοστό της λειτουργικής κερδοφορίας τους από αμοιβές και προμήθειες.

Όπως επισημαίνει η Κομισιόν στην τελευταία έκθεση Ενισχυμένης Εποπτείας και, ειδικότερα, στο κεφάλαιο για το χρηματοπιστωτικό τομέα, από αμοιβές και προμήθειες οι ελληνικές τράπεζες αντλούν μόλις το 14,6% της λειτουργικής τους κερδοφορίας. Στην ευρωζώνη, το ποσοστό αυτό είναι υπερδιπλάσιο, επισημαίνει η Κομισιόν, καθώς φθάνει το 30% (στοιχεία Ιουνίου 2019).

Η αδυναμία των τραπεζών να αντλήσουν έσοδα και κέρδη από προμήθειες αποτελεί μια σοβαρή απειλή για τη μελλοντική τους πορεία. Οι προμήθειες αποτελούν αντίβαρο σε πιθανή μείωση του περιθωρίου επιτοκίων (διαφορά επιτοκίων χορηγήσεων και καταθέσεων). Σήμερα, οι ελληνικές τράπεζες καταφέρνουν, εν μέρει εξαιτίας και της επικράτησης συνθηκών ατελούς ανταγωνισμού, να διατηρούν μεγάλη διαφορά των επιτοκίων δανεισμού από τα (σχεδόν μηδενικά) επιτόκια καταθέσεων. Όμως, όπως προειδοποιεί η Κομισιόν, «οι ελληνικές τράπεζες θα είναι ιδιαίτερα εκτεθειμένες σε περίπτωση μείωσης του περιθωρίου επιτοκίων στο σημερινό περιβάλλον χαμηλών επιτοκίων της ευρωζώνης».

Με άλλα λόγια, αν πιεστούν τα περιθώρια επιτοκίου, επειδή η Ευρωπαϊκή Κεντρική Τράπεζα θα διατηρεί κοντά στο μηδέν το επιτόκιο του ευρώ για μεγάλη χρονική περίοδο, οι τράπεζες θα δουν την κερδοφορία τους να μειώνεται απότομα, επειδή δεν θα καταφέρνουν να εξισορροπούν αυτή την απώλεια με αυξημένα έσοδα από αμοιβές και προμήθειες.

Διαφοροποίηση εσόδων

Πώς μπορεί να αντιμετωπισθεί αυτό το πρόβλημα; Τα τραπεζικά στελέχη που μίλησαν με τους εκπροσώπους της Κομισιόν, ενόψει της κατάρτισης της έκθεσης Ενισχυμένης Εποπτείας, δεν δήλωσαν ότι το «φάρμακο» που έχουν για την ασθένεια των χαμηλών προμηθειών είναι η εύκολη λύση της επιβάρυνσης καθημερινών συναλλαγών με διάφορες χρεώσεις. Αυτό που ανέφεραν στην Κομισιόν τα στελέχη των τραπεζών και το σημειώνει στην έκθεσή της είναι ότι θα επιχειρήσουν να διαφοροποιήσουν τις πηγές εσόδων και να αντλήσουν περισσότερες προμήθειες από σοβαρές τραπεζικές εργασίες, όπως το bankassurance (διάθεση ασφαλιστικών προϊόντων από τα τραπεζικά δίκτυα) και η διαχείριση περιουσίας (αμοιβαία κεφάλαια, private banking κ.α.).

Το πρόβλημα, όμως, είναι ότι το οικονομικό περιβάλλον της χώρας δεν ευνοεί ιδιαίτερα, τουλάχιστον βραχυπρόθεσμα, την ανάπτυξη των εργασιών σε τέτοιους τομείς. Το συρρικνωμένο διαθέσιμο εισόδημα και η χαμηλή αποταμίευση στην Ελλάδα δεν προσφέρουν πολλές ευκαιρίες για άντληση εσόδων με πώληση ασφαλειών ή υπηρεσιών διαχείρισης περιουσίας. Ενδεχομένως αυτό να είναι το σενάριο της επόμενης ημέρας, αν δηλαδή επιταχυνθεί αρκετά η ανάπτυξη και αρχίσουν περισσότερα κεφάλαια ιδιωτών να στρέφονται στην ιδιωτική ασφάλιση και σε επενδύσεις χαρτοφυλακίου και υπό τον όρο ότι οι τράπεζες θα φανούν πραγματικά έτοιμες να ανταποκριθούν σε αυτή τη ζήτηση υπηρεσιών.

Στην παρούσα φάση, οι προσπάθειες για αύξηση των προμηθειών, παρότι υπάρχει μεγάλη αύξηση των «εύκολων» προμηθειών που έρχονται από την αύξηση των ηλεκτρονικών συναλλαγών, δεν έχουν τα προσδοκώμενα αποτελέσματα. Για παράδειγμα, από τα αποτελέσματα 9μηνου που δημοσίευσε χθες η Εθνική Τράπεζα φάνηκε ότι τα καθαρά έσοδα από προμήθειες αυξήθηκαν στο 9μηνο μόλις κατά 5%, τη στιγμή που το σύνολο των οργανικών εσόδων αυξήθηκε κατά 7%. Έτσι, το μερίδιο των προμηθειών στα οργανικά έσοδα, αντί να αυξηθεί, μειώθηκε οριακά, από 17,2% σε 17%.

Χαμηλή απόδοση κεφαλαίων

Το πρόβλημα των χαμηλών προμηθειών εγγράφεται στο ευρύτερο πλαίσιο της πολύ ασθενούς κερδοφορίας των τραπεζών, ακριβώς την περίοδο που χρειάζονται περισσότερα κέρδη για εσωτερική δημιουργία κεφαλαίου, προκειμένου να αντιμετωπίσουν την πίεση στα κεφάλαια από τη διαδικασία μείωσης των μη εξυπηρετούμενων δανείων.

Όπως σημειώνει η Κομισιόν, παρά την επιστροφή των τραπεζών στα κέρδη το δεύτερο τρίμηνο του 2019, η απόδοση των κεφαλαίων τους παραμένει σε χαμηλά επίπεδα. Είναι μόλις 2,6% σε ετησιοποιημένη βάση, έναντι 6,4% στην ευρωζώνη. Επιπλέον, τονίζει η Επιτροπή, τα κέρδη των τραπεζών ενισχύθηκαν από έκτακτα αποτελέσματα από χρηματοοικονομικές πράξεις, που αντανακλούν κυρίως την ανατίμηση των ελληνικών ομολόγων (δηλαδή, πρόκειται για κέρδη που δεν θα επαναλαμβάνονται για πολύ στο μέλλον).

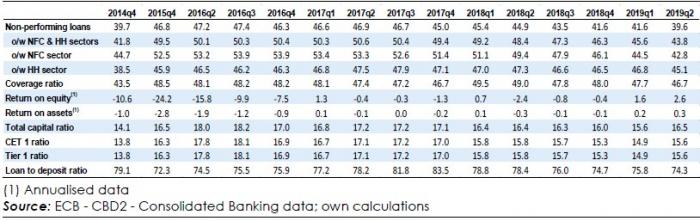

Όπως φαίνεται στον πίνακα της έκθεσης με τους βασικούς δείκτες χρηματοπιστωτικής σταθερότητας, η απόδοση κεφαλαίων (Return on equity) των ελληνικών τραπεζών από το δ’ τρίμηνο του 2014 είναι κατά κανόνα αρνητική, φθάνοντας και το -24,2% το δ’ τρίμηνο του 2015, όταν οι τράπεζες κλυδωνίσθηκαν από την επιβολή των capital controls.

Έκτοτε, οι τράπεζες πασχίζουν διαρκώς να επανέλθουν στα κέρδη και να γίνει θετικός ο δείκτης της απόδοσης κεφαλαίων, αλλά μόνο το 2019 κατάφεραν να περάσουν στο «συν» για δύο συνεχόμενα τρίμηνα (και, όπως φαίνεται από τη δημοσίευση αποτελεσμάτων, θα το καταφέρουν και το γ’ τρίμηνο).

Όμως, αυτή η προσπάθεια επιστροφής στα κέρδη θα είναι πολύ δύσκολη, ιδιαίτερα στο σημερινό περιβάλλον χαμηλών επιτοκίων, όσο οι τράπεζες δεν καταφέρνουν να κερδίσουν το στοίχημα των προμηθειών. Είναι χαρακτηριστικό ότι η Κομισιόν θεωρεί απαραίτητο, παρότι έχει μειωθεί δραματικά η απασχόληση στον τραπεζικό τομέα, να μειωθεί κι άλλο το προσωπικό, ώστε να βελτιώσουν από την πλευρά του κόστους οι τράπεζες την κερδοφορία τους.

Βασικοί Δείκτες Χρηματοπιστωτικής Σταθερότητας