Το δύσκολο «σταυρόλεξο» της χρηματοδότησης των μικρομεσαίων επιχειρήσεων προσπαθούν να λύσουν υπουργείο Οικονομικών, Τράπεζα της Ελλάδος και εμπορικές τράπεζες, την ώρα που τα νεότερα στοιχεία της ΤτΕ καταγράφουν συρρίκνωση των νέων δανείων προς τον επιχειρηματικό τομέα, τον Μάιο, στα χαμηλότερα επίπεδα από την έναρξη της κρίσης της πανδημίας.

Έντονο προβληματισμό προκαλούν, σύμφωνα με πληροφορίες, τα σοβαρά ζητήματα που έχουν ανακύψει όχι μόνο στην πλευρά της προσφοράς δανείων και αφορούν τις τράπεζες, αλλά και η παράδοξη, εκ πρώτης όψεως, έλλειψη ζήτησης για δάνεια από τις μικρομεσαίες επιχειρήσεις και, κυρίως, από όσες κατατάσσονται στην κατηγορία των μικρών και πολυ μικρών.

Το παράδοξο αυτό, που διαπιστώθηκε και σε χθεσινή συζήτηση του υπουργού Οικονομικών, Χρήστου Σταϊκούρα με εκπροσώπους των τραπεζών συνοψίζεται ως εξής: ενώ οι περισσότερες επιχειρήσεις έχουν σημαντικές απώλειες τζίρου, που θα δικαιολογούσαν μεγάλη ζήτηση ρευστότητας από το τραπεζικό σύστημα, εντούτοις στην πλειονότητά τους δείχνουν απροθυμία να δανεισθούν.

Χαρακτηριστικό παράδειγμα που αναφέρθηκε χθες από στελέχη τραπεζών είναι η πορεία που έχει το ειδικό πρόγραμμα που δημιούργησε η Αναπτυξιακή Τράπεζα για δάνεια με κρατική εγγύηση σε μικρές επιχειρήσεις (δείτε εδώ τα στοιχεία του προγράμματος). Πρόκειται για τον τρίτο κύκλο των προγραμμάτων για παροχή εγγυήσεων σε επιχειρήσεις, τα οποία δημιουργήθηκαν το 2020 λόγω της πανδημίας, και είχαν «τρέξει» πολύ ικανοποιητικά στους δύο πρώτους κύκλους, όπου συμμετείχαν μεγάλες και μεσαίες επιχειρήσεις, με εκπροσώπους του επιχειρηματικού κόσμου να ζητούν ειδικό πρόγραμμα για τις μικρότερες.

Όμως, ενώ το ειδικό πρόγραμμα για τις μικρές επιχειρήσεις είναι ενεργό και θα «τρέξει» ως το τέλος του έτους, η ζήτηση για δάνεια ως τώρα είναι ασήμαντη. Τραπεζικά στελέχη κάνουν λόγο για απροθυμία των «μικρών» να δανεισθούν και αναφέρουν το παράδειγμα συστημικής τράπεζας, η οποία οργάνωσε ειδική εκστρατεία για την προώθηση αυτών των δανείων με κρατική εγγύηση, αλλά με πενιχρά αποτελέσματα.

Όπως αναφέρθηκε στη σύσκεψη με τον υπουργό Οικονομικών, η εν λόγω τράπεζα επικοινώνησε άμεσα μέσω καταστημάτων και ηλεκτρονικό μήνυμα συνολικά σε 50.000 μικρές επιχειρήσεις, παρουσιάζοντας τα πλεονεκτήματα που έχει το δάνειο με την εγγύηση της Αναπτυξιακής Τράπεζας. Από τις 50.000 επιχειρήσεις που έλαβαν την επιστολή, μόλις 2.000 επιχειρήσεις, δηλαδή ποσοστό μόλις 4% των παραληπτών του mail, εκδήλωσαν αρχικό ενδιαφέρον για δανεισμό και, προφανώς, ακόμη μικρότερος θα είναι ο αριθμός των επιχειρήσεων που τελικά θα πάρουν το δάνειο.

Πολλές μικρές επιχειρήσεις, μάλιστα, ακόμη και αν εκδηλώνουν ενδιαφέρον είναι εξαρχής «κομμένες» με βάση τους όρους του προγράμματος. Εκτιμάται ότι περίπου οι μισές μικρομεσαίες επιχειρήσεις έχουν κάποιο «κόκκινο» δάνειο (σε καθυστέρηση άνω των 90 ημερών) και δεν μπορούν να ενταχθούν στο πρόγραμμα, που απαιτεί να είναι τραπεζικά ενήμερες (έχουν οφειλή μικρότερη των 90 ημερών ) κατά την ημερομηνία της αίτησης.

Το τελικό αποτέλεσμα είναι απογοητευτικό: ανάμεσα στις χιλιάδες μικρές επιχειρήσεις που θεωρητικά «διψούν» για ρευστότητα, ελάχιστες είναι αυτές που αξιοποιούν το εγγυοδοτικό πρόγραμμα. Έτσι, ενώ το πρόγραμμα της Αναπτυξιακής Τράπεζας μπορεί να καλύψει τη χορήγηση δανείων 500 εκατ. ευρώ από τις τράπεζες, μέχρι στιγμής οι εκταμιεύσεις δανείων είναι κάτω από τα 10 εκατ. ευρώ.

Επιχειρώντας να εξηγήσουν την απροθυμία των επιχειρήσεων να δανεισθούν, τραπεζικά στελέχη υπογραμμίζουν ότι ήδη η πλειονότητα των επιχειρήσεων έχουν λάβει κρατική στήριξη μέσα από άλλα προγράμματα, κυρίως το πρόγραμμα της επιστρεπτέας προκαταβολής, που είναι και το σημαντικότερο που εφαρμόσθηκε μετά το ξέσπασμα της πανδημίας για τη στήριξη του επιχειρηματικού τομέα.

Η επιστρεπτέα προκαταβολή και άλλα προγράμματα, όπως η αναστολή συμβάσεων εργασίας και το πρόγραμμα ΣΥΝ-ΕΡΓΑΣΙΑ, φαίνεται ότι έχουν καλύψει σε μεγάλο βαθμό τις ανάγκες ρευστότητας των μικρότερων επιχειρήσεων, οι οποίες... σνομπάρουν τις τράπεζες. Είναι χαρακτηριστικό ότι, όπως αναφέρθηκε στη σύσκεψη, συστημική τράπεζα απευθύνθηκε, μέσω του δικτύου καταστημάτων, σε μικρές επιχειρήσεις για να προωθήσει το πρόγραμμα των εγγυημένων δανείων και έλαβε την απάντηση από τις περισσότερες επιχειρήσεις ότι δεν έχουν άμεση ανάγκη δανεισμού, λόγω των ενισχυσεων που έχουν λάβει.

Σε ορισμένες περιπτώσεις, εξάλλου, οι μικρές επιχειρήσεις αποφεύγουν να εκτεθούν σε νέο δανεισμό στην παρούσα φάση, λόγω της αβεβαιότητας που επικρατεί για την πορεία των δραστηριοτήτων τους, ενόψει πιθανής νέας έξαρσης της πανδημίας, κάτι που ισχύει κυρίως για τις επιχειρήσεις του τουρισμού, της εστίασης και του εμπορίου. Αυτό αφήνει ανοικτό το ενδεχόμενο να υπάρξει ενδιαφέρον για τα εγγυημένα δάνεια τους τελευταίους τρεις - τέσσερις μήνες του έτους, όταν θα είναι πιο καθαρός ο ορίζοντας για την πορεία της πανδημίας και της ανάκαμψης της οικονομίας.

Επανεκκίνηση χωρίς πιστώσεις

Με αυτά τα δεδομένα, πάντως, αυξάνονται οι πιθανότητες και αυτή η φάση ανάκαμψης της οικονομίας, όπως συνέβη και στην φάση ανάκαμψης μετά τη μεγάλη κρίση της προηγούμενης δεκαετίας, να είναι μια ανάκαμψη χωρίς πιστώσεις (creditless recovery). Από αυτή την άποψη, τα στοιχεία για τα νέα δάνεια τον μήνα Μάιο, δηλαδή τον πρώτο μήνα ουσιαστικής εξόδου της οικονομίας από το καθεστώς των περιοριστικών μέτρων, είναι αρκετά ανησυχητικά.

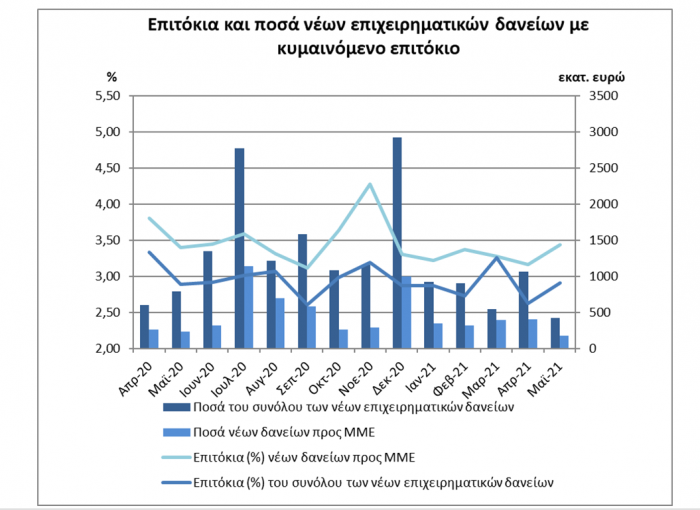

Όπως έγραψε το Business Daily, «βουτιά» στα χαμηλότερα επίπεδα από τον περασμένο Απρίλιο, δηλαδή σε όλη τη διάρκεια της κρίσης που δημιούργησε η πανδημία, έκαναν οι χορηγήσεις νέων επιχειρηματικών δανείων τον Μάιο του 2021. Ειδικότερα, οι χορηγήσεις επιχειρηματικών δανείων έπεσαν χαμηλότερα και από τα 500 εκατ. ευρώ, ενώ για τις μικρομεσαίες επιχειρήσεις ήταν πολύ λιγότερα, όπως φαίνεται στο γράφημα. Παράλληλα, το μέσο επιτόκιο δανεισμού για τις επιχειρήσεις συνολικά αυξήθηκε προς το 3,00%, ενώ για τις μικρομεσαίες πλησίασε το 3,50%.

Η παρέμβαση Στουρνάρα για τα δάνεια στις μικρομεσαίες

Υπενθυμίζεται ότι με τον πιο σαφή και εμφατικό τρόπο, παρενέβη ο Διοικητής της Τράπεζας της Ελλάδος, Γιάννης Στουρνάρας, στη δημόσια συζήτηση για τη χρηματοδότηση των μικρομεσαίων επιχειρήσεων. Στην αποκλειστική συνέντευξη που παραχώρησε στο Business Daily κάλεσε τις τράπεζες να χορηγήσουν νέα δάνεια στις μικρομεσαίες επιχειρήσεις, υπογραμμίζοντας ότι πολύ μεγάλο ποσοστό της απασχόλησης στην ελληνική οικονομία στηρίζεται σε αυτές και προειδοποιώντας ότι δεν θα πρέπει να δημιουργηθεί μια οικονομία δύο ταχυτήτων, όπου οι μεγαλύτερες επιχειρήσεις θα λαμβάνουν τη μερίδα του λέοντος από τις τραπεζικές χρηματοδοτήσεις και οι μικρότερες θα παραμένουν κατ' ουσίαν αποκλεισμένες από τον δανεισμό.

Ο κ. Στουρνάρας ξεκαθάρισε ότι δεν είναι ικανοποιημένος γενικά από τον τρόπο που αξιοποίησαν οι τράπεζες την τεράστια ρευστότητα που έλαβαν με αρνητικά επιτόκια από την Ευρωπαϊκή Κεντρική Τράπεζα για να αυξήσουν τις χορηγήσεις δανείων στην πραγματική οικονομία. Ειδικότερα για τον δανεισμό των μικρομεσαίων επιχειρήσεων, τόνισε ότι δεν μπορούν να αγνοούνται από τις τράπεζες όσες είναι βιώσιμες, αλλά θα πρέπει να βρεθεί ο τρόπος για να χρηματοδοτηθούν.

Το ειδικό πρόγραμμα του Ταμείου Ανάκαμψης για τις ΜμΕ

Από τα φθηνά δάνεια που διατεθούν από το Ταμείο Ανάκαμψης στον ιδιωτικό τομέα για επενδύσεις, ύψους 12,5 δισ. ευρώ συνολικά, φαίνεται ότι τα σημαντικότερα οφέλη θα έχουν και πάλι οι επιχειρήσεις με το μεγαλύτερο μέγεθος. Υπάρχει, ωστόσο, και ένα πρόγραμμα που έχει περιληφθεί στον σχεδιασμό, το οποίο θα κατευθύνει χρηματοδοτήσεις προς τις μικρομεσαίες επιχειρήσεις, όπως σημειώνει η Τράπεζα της Ελλάδος στην έκθεση για τη Νομισματική Πολιτική.

Ειδικότερα, θα δημιουργηθεί ένα ταμείο επιχειρηματικών συμμετοχών, το οποίο θα διαχειρίζεται η Ελληνική Αναπτυξιακή Τράπεζα Επενδύσεων, θυγατρική της Αναπτυξιακής Τράπεζας. Αυτό το ταμείο θα χρηματοδοτήσει επενδύσεις μικρομεσαίων επιχειρήσεων κατά το 70% της αξίας τους, μέσω συμμετοχής σε εταιρείες διαχείρισης επενδυτικών κεφαλαίων, οι οποίες και θα αναλάβουν την αξιολόγηση των επενδυτικών σχεδίων.

Αυτά τα προγράμματα αναμφίβολα θα βοηθήσουν την επενδυτική δραστηριότητα των πιο δυναμικών από τις μικρομεσαίες επιχειρήσεις, όμως το μεγάλο στοίχημα είναι να ξεπερασθεί η διστακτικότητα των τραπεζών να αναλάβουν τον κίνδυνο της χρηματοδότησης μικρομεσαίων επιχειρήσεων, ξεφεύγοντας από τον στενό κύκλο των 20.000 - 30.000 επιχειρήσεων που σήμερα θεωρούνται υγιείς και επιλέξιμες για δάνεια. Με τη γρήγορη εξυγίανση των χαρτοφυλακίων δανείων, την κεφαλαιακή ενίσχυση των τραπεζών και τη βελτίωση των μεσοπρόοθεσμων αναπτυξιακών προοπτικών ίσως αυτό το δύσκολο στοίχημα να κερδηθεί.