Μεγάλες επιβαρύνσεις στο κόστος δανεισμού των νοικοκυριών έφεραν οι αυξήσεις επιτοκίων από την ΕΚΤ από το περασμένο καλοκαίρι, ενώ η Τράπεζα της Ελλάδος υπολογίζει ότι οι δαπάνες των καταναλωτών για τόκους το 2022 ως ποσοστό του εισοδήματος αυξήθηκαν κυρίως για τα στεγαστικά δάνεια.

Ειδικότερα, περισσότερο από 2% αυξήθηκε το μέσο επιτόκιο σε όλα τα δάνεια, στεγαστικά και καταναλωτικά, ενώ στα στεγαστικά η αύξηση ήταν μεγαλύτερη, κατά 2,33%. Όπως αναφέρει η ΤτΕ στην έκθεση για τη Χρηματοπιστωτική Σταθερότητα,

- Η αύξηση των βασικών επιτοκίων της ΕΚΤ από τον Ιούνιο του 2022 και μετά επηρέασε σταδιακά τα εγχώρια τραπεζικά επιτόκια. Το μέσο επιτόκιο στα υφιστάμενα υπόλοιπα των δανείων προς τα νοικοκυριά αυξήθηκε κατά 201 μονάδες βάσης (Μάρτιος 2023: 5,9%, Ιούνιος 2022: 3,9%) αντανακλώντας τη μεταστροφή της κατεύθυνσης της νομισματικής πολιτικής στη ζώνη του ευρώ.

- Η αύξηση αυτή ήταν πιο αισθητή στα μακροπρόθεσμα στεγαστικά δάνεια. Ειδικότερα, το μέσο επιτόκιο στα υφιστάμενα υπόλοιπα στεγαστικών δανείων με διάρκεια άνω των πέντε ετών αυξήθηκε κατά 233 μονάδες βάσης (Μάρτιος 2023: 4,3%, Ιούνιος 2022: 2%), ενώ στα στεγαστικά δάνεια με διάρκεια από ένα έως πέντε έτη αυξήθηκε μόνο κατά 76 μονάδες βάσης (Μάρτιος 2023: 4,6%, Ιούνιος 2022: 3,9%).

- Αντίστοιχα, η αύξηση στο μέσο επιτόκιο στα υφιστάμενα υπόλοιπα των καταναλωτικών και λοιπών δανείων προς τα νοικοκυριά ήταν μεγαλύτερη για τα δάνεια με διάρκεια άνω των πέντε ετών (125 μονάδες βάσης) και μικρότερη για τα για δάνεια με διάρκεια έως ένα έτος (78 μονάδες βάσης) και για τα δάνεια με διάρκεια άνω του ενός έτους και έως πέντε έτη (67 μονάδες βάσης).

Περιγράφοντας τη μεγάλη εικόνα, δηλαδή πόσο επιβαρύνθηκαν συνολικά τα νοικοκυριά από τόκους δάνειων σε σχέση με το εισόδημά τους, η ΤτΕ αναφέρει ότι:

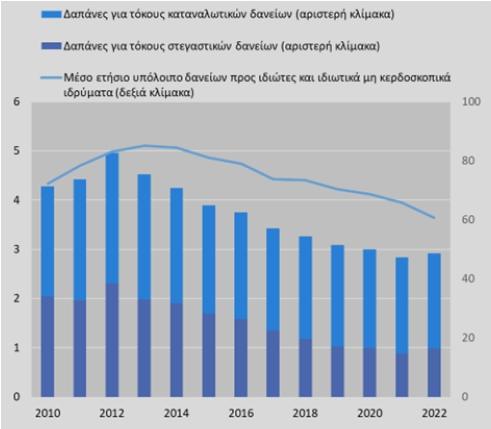

- Οι δαπάνες για τόκους ως ποσοστό του ακαθάριστου διαθέσιμου εισοδήματος των νοικοκυριών αυξήθηκαν το 2022 για τα στεγαστικά δάνεια εξαιτίας της αύξησης των επιτοκίων των υφιστάμενων δανείων, ενώ έμειναν σχεδόν αμετάβλητες για τα καταναλωτικά δάνεια.

- Ωστόσο, το μέσο ετήσιο υπόλοιπο των δανείων προς τα νοικοκυριά μειώθηκε ως ποσοστό του ακαθάριστου εισοδήματός τους χάρη στη μικρή μείωση του μέσου υπολοίπου των δανείων προς τα νοικοκυριά και στην αύξηση του ακαθάριστου εισοδήματος των νοικοκυριών.

Χρέος νοικοκυριών και δαπάνες για τόκους στεγαστικών και καταναλωτικών δανείων (2010 - 2022)

Ενόψει των επιβαρύνσεων που δέχονται τα νοικοκυριά, η ΤτΕ σημειώνει ότι «θετική εξέλιξη αποτελεί η πρωτοβουλία των σημαντικών τραπεζών να ενεργοποιήσουν ένα πρόγραμμα ανταμοιβής των συνεπών δανειοληπτών με στεγαστικό δάνειο κυμαινόμενου επιτοκίου παρέχοντάς τους προσωρινή προστασία από περαιτέρω αυξήσεις των βασικών επιτοκίων της ΕΚΤ. Επιπροσθέτως, διευρύνθηκαν τα κριτήρια καθορισμού των ευάλωτων δανειοληπτών για την ένταξή τους στο πρόγραμμα οικειοθελούς στήριξης από πιστωτικά και χρηματοδοτικά ιδρύματα για την επιδότηση ενοικίου».

Οριακή μείωση του πραγματικού διαθέσιμου εισοδήματος

Σχετικά καθησυχαστικά, πάντως, είναι τα στοιχεία που παραθέτει η ΤτΕ για την εξέλιξη του διαθέσιμου εισοδήματος των νοικοκυριών, που αποτελεί, όπως σημειώνει βασικό προσδιοριστικό παράγοντα για την ευχέρεια εξυπηρέτησης των δανειακών τους υποχρεώσεων. Αυτό γιατί, παρά τη μεγάλη έξαρση του πληθωρισμού, το πραγματικό διαθέσιμο εισόδημα μειώθηκε οριακά, μόλις κατά -0,1%.

Ειδικότερα,

Το ονομαστικό διαθέσιμο εισόδημα των νοικοκυριών αυξήθηκε κατά 7,4% το 2022 σε σχέση με το 2021, ενώ το πραγματικό διαθέσιμο εισόδημα μειώθηκε οριακά (-0.1%) λόγω του υψηλού πληθωρισμού. Η αύξηση του ονομαστικού διαθέσιμου εισοδήματος των νοικοκυριών την εν λόγω περίοδο αποδίδεται κυρίως στη θετική συμβολή του εισοδήματος των αυτοαπασχολουμένων, η σημαντική άνοδος του οποίου μπορεί να αποδοθεί στην ανάκαμψη της οικονομικής δραστηριότητας και πιθανόν στη μετακύλιση του υψηλού πληθωρισμού στις τιμές των υπηρεσιών των ελεύθερων επαγγελματιών.

Θετική ήταν επίσης η συμβολή του εισοδήματος εξαρτημένης εργασίας, η άνοδος του οποίου αποδίδεται πρωτίστως στην αύξηση της απασχόλησης και δευτερευόντως στην άνοδο των αμοιβών εξαρτημένης εργασίας ανά απασχολούμενο.

Αντίθετα, η άρση της αναστολής φορολογικών και ασφαλιστικών υποχρεώσεων και η σημαντική μείωση των επιδοτήσεων που συνδέονταν με την πανδημία συνέβαλαν αρνητικά στην εξέλιξη του εισοδήματος των νοικοκυριών.

Παράλληλα, η αγορά εργασίας σημείωσε αξιόλογη βελτίωση το 2022, καθώς η συνολική απασχόληση αυξήθηκε κατά 5,4% (έναντι 1,4% το 2021) και η μισθωτή απασχόληση κατά 7,7%. Σημαντική ήταν η αύξηση του αριθμού των απασχολουμένων στον τουρισμό, την εκπαίδευση, τη μεταποίηση και τις κατασκευές.

Στο πλαίσιο αυτό, το ποσοστό ανεργίας υποχώρησε στο 12,4% από 14,7% το 2021. Θετική εξέλιξη αποτελεί η μείωση του ποσοστού μακροχρόνιας ανεργίας σε 7,7% (από 9,2% το 2021) καθώς και του ποσοστού ανεργίας των νέων ηλικίας 20-29 ετών στο 23,3% (από 27,8% το 2021).

Όσον αφορά τις προοπτικές, οι αβεβαιότητες αφορούν κυρίως τη διατήρηση του πληθωρισμού σε υψηλό επίπεδο που πλήττει το πραγματικό διαθέσιμο εισόδημα των νοικοκυριών. Αντίθετα, η αγορά εργασίας έχει ανακάμψει μετά την πανδημία και αναμένεται να συνεχίσει να βελτιώνεται μεσοπρόθεσμα, παρά τον υψηλό πληθωρισμό, την άνοδο των επιτοκίων και την αύξηση της αβεβαιότητας που έχει προκαλέσει ο πόλεμος στην Ουκρανία.