Σε αναβάθμιση των τιμών – στόχων για Alpha Bank, Eurobank και Πειραιώς προχωρά η NBG Securities σε επικαιροποιημένη έκθεσή της, με την Πειραιώς να παραμένει η κορυφαία επιλογή της και τη σύσταση και για τις τρεις μετοχές να είναι «outperform».

Αναφορικά με τις τιμές – στόχους:

- Για την Alpha Bank αναβαθμίζεται στα 2,55 ευρώ (από 2,50 ευρώ πριν), με περιθώριο ανόδου 48%.

- Για τη Eurobank αυξάνεται στα 3,50 ευρώ (από 2,85 ευρώ πριν), με περιθώριο ανόδου 46%.

- Για την Πειραιώς η νέα τιμή – στόχος είναι στα 6,25 ευρώ (από 5,30 ευρώ πριν), με περιθώριο ανόδου 47%.

Σύμφωνα με τον αναλυτή της NBG Sec., ένα από τα βασικά ελκυστικά στοιχεία των ελληνικών (συστημικών) τραπεζών είναι το γεγονός ότι η εγχώρια πιστωτική επέκταση με βάση τα μακροοικονομικά μεγέθη (+5,8% σε ετήσια βάση το 2025 έναντι +11,0% το 2024) θα πρέπει να αντισταθμίσει σε μεγάλο βαθμό την αρνητική επίπτωση των μειούμενων επιτοκίων της ΕΚΤ στα έσοδα από τόκους (ΝΙΙ). Πλέον αναμένεται NII το 2025 για τις 3 συστημικές τράπεζες ύψους 6,05 δισ. ευρώ (-2,8% σε ετήσια βάση), με το επιτοκιακό περιθώριο (NIM) για το τρέχον έτος στο 2,3% (-23bps σε ετήσια βάση).

Επιπλέον, η στήριξη του top line θα πρέπει να προέλθει από τα υψηλότερα έσοδα από ομόλογα, τη δραστηριότητα αντιστάθμισης κινδύνου και τις υψηλότερες προμήθειες (FCI για το 2025 στα 1,7 δισ. ευρώ, αύξηση 5,6% σε ετήσια βάση), παρά τις κυβερνητικές πρωτοβουλίες που αποσκοπούν στην ελάφρυνση του κόστους για τους πελάτες των τραπεζών. Ως εκ τούτου, τα βασικά έσοδα του 2025 θα πρέπει τώρα να φθάσουν τα 7,76 δισ. ευρώ (-1,1% σε ετήσια βάση), με τη συνεισφορά των NII να φθάνει το 77% του συνόλου το 2026 έναντι 80% το 2023. Επιπλέον, καθώς οι ελληνικές τράπεζες δημιουργούν περισσότερα κεφάλαια και επιταχύνουν την απόσβεση του αναβαλλόμενου φόρου (DTC), αναμένεται τώρα ότι θα αυξήσουν τις μερισματικές τους πληρωμές σε περίπου 50% το 2025 - 2026, γεγονός που μεταφράζεται σε μερισματική απόδοση μεταξύ 7,5% - 9,8% (μέσος όρος 8,5%).

Οι υψηλότερες τιμές - στόχοι αντανακλούν κυρίως την επικαιροποίηση των παραδοχών, λαμβάνοντας υπόψη τα τελευταία επιχειρηματικά σχέδια των τραπεζών και την πτώση του ERP κατά 30 μονάδες βάσης. Η Τράπεζα Πειραιώς εξακολουθεί να είναι η κορυφαία επιλογή, καθώς τονίζεται ότι παραμένει αδικαιολόγητα υποτιμημένη σε σχέση με τις άλλες ελληνικές τράπεζες.

Οι ελληνικές (συστημικές) τράπεζες συνέχισαν τις ισχυρές επιδόσεις τους το 2024 (τομέας: +21% σε ετήσια βάση), αντανακλώντας τη βελτιωμένη κερδοφορία, τη σταθερή ρευστότητα και τα επίπεδα κεφαλαίου, κινούμενες στα ίδια επίπεδα με τις αντίστοιχες τράπεζες της ΕΕ (STOXX600 Banks), αλλά υποαποδίδοντας σε σύγκριση με τις τράπεζες της περιφέρειας της ΕΕ κατά 22% περίπου.

Οι ελληνικές τράπεζες φαίνεται να έχουν ξεκινήσει το έτος (και πάλι) με καλό ρυθμό, καταγράφοντας κέρδη 8% και υπεραποδίδοντας τόσο την ελληνική αγορά όσο και τις ομοειδείς τους στην ΕΕ κατά 4% και 1%, αντίστοιχα. Με αυτό το δεδομένο, όσον αφορά τη σχετική αποτίμηση, οι ελληνικές τράπεζες εξακολουθούν να διαπραγματεύονται με discount σε σχέση με τις αντίστοιχες ευρωπαϊκές τράπεζες, το οποίο, δεν δικαιολογείται πλήρως από τους ειδικούς κινδύνους της χώρας και του κλάδου.

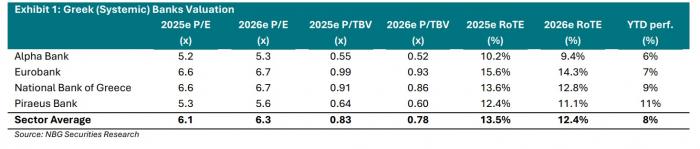

Σε όρους P/TBV για το 2025, οι ελληνικές τράπεζες διαπραγματεύονται κατά μέσο όρο με 0,83x (για ROTE 13,6%), με τις ομοειδείς τους στην ΕΕ να διαπραγματεύονται με 1,08x, υποδηλώνοντας discount 23%. Σημειώνεται ότι το discount θα μπορούσε να μειωθεί καθώς τα επικαιροποιημένα επιχειρηματικά σχέδια των ελληνικών τραπεζών υλοποιούνται με επιτυχία, οδηγώντας σε διατηρήσιμες προοπτικές κερδών και επιτάχυνση του μερίσματος.

Οι εκτιμήσεις ανά τράπεζα

Αναφορικά με τις εκτιμήσεις για τις τρεις τράπεζες η NBG Sec. εστιάζει στα ακόλουθα:

- Alpha Bank: Οι νέες προβλέψεις οδηγούν σε αναθεωρημένη τιμή-στόχο 2,55 ευρώ ανά μετοχή, από 2,50 ευρώ προηγουμένως, επιτρέποντας άνοδο 48% από τα τρέχοντα επίπεδα τιμών. Οι μετοχές της Alpha Bank διαπραγματεύονται με P/E 2025 5,3x και 2025P/TBV 0,6x, ένα discount 34% και 49% αντίστοιχα σε σχέση με τις ευρωπαϊκές ομοειδείς εταιρείες. Η τράπεζα έχει RoTE 10,2% για το 2025, με τον ευρωπαϊκό μέσο όρο να διαμορφώνεται στο 13,6%.

- Eurobank Οι νέες προβλέψεις (οι οποίες περιλαμβάνουν την Ελληνική Τράπεζα) οδηγούν σε αναθεωρημένη τιμή-στόχο 3,50 ευρώ ανά μετοχή, από 2,85 ευρώ ανά μετοχή προηγουμένως, επιτρέποντας άνοδο 47% από τα τρέχοντα επίπεδα τιμών. Η Eurobank διαπραγματεύεται με P/E 2025 6,7x και 2025 P/TBV 0,9x, ένα discount 16% και 8% αντίστοιχα σε σχέση με τις αντίστοιχες ευρωπαϊκές εταιρείες. Η τράπεζα έχει 2025 RoTE 15,6% σε σύγκριση με τον ευρωπαϊκό μέσο όρο που διαμορφώνεται στο 13,6%.

- Πειραιώς Οι νέες προβλέψεις οδηγούν σε αναθεωρημένη τιμή-στόχο 6,25 ευρώ ανά μετοχή, από 5,30 ευρώ ανά μετοχή προηγουμένως, επιτρέποντας άνοδο 47% από τα τρέχοντα επίπεδα τιμών. Η Τράπεζα Πειραιώς διαπραγματεύεται με P/E 2025 5,3x και 2025 P/TBV 0,6x, ένα discount 32% και 40% αντίστοιχα σε σύγκριση με τις ευρωπαϊκές ομοειδείς εταιρείες. Η τράπεζα έχει 2025 RoTE 12,4%, με τον ευρωπαϊκό μέσο όρο να διαμορφώνεται στο 13,6%.