Διαφορετικές πολιτικές τουλάχιστον αναφορικά με τα βασικά τους επιτόκια εκτιμάται ότι θα ακολουθήσουν το 2022 οι κορυφαίες κεντρικές τράπεζες της υφηλίου, όπως σημειώνει σε ανάλυσή του το πρακτορείο Bloomberg.

Η πανδημία και ο πληθωρισμός είναι δύο από τα βασικά σημεία τα οποία εξετάζουν οι κεντρικές τράπεζες προκειμένου να καθορίσουν τη νομισματική τους πολιτική με Fed και Τράπεζα της Αγγλίας να είναι έτοιμες για αυξήσεις επιτοκίων, σε πλήρη αντίθεση με την Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ) και την Τράπεζα της Ιαπωνίας οι οποίες τηρούν στάση αναμονής.

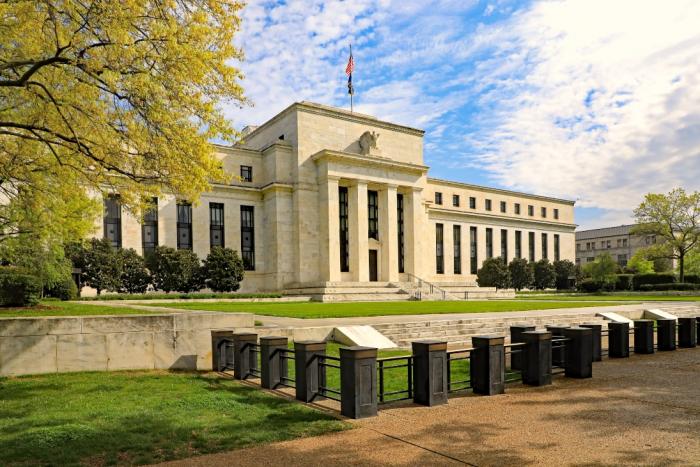

Οι κινήσεις της Fed

Αυτή τη στιγμή το βασικό επιτόκιο των ΗΠΑ κυμαίνεται από 0% έως και 0,25%. Σύμφωνα με τους οικονομολόγους του Bloomberg θα «κλείσει» το 2022 στο 1% και θα αυξηθεί στο 2% έως τα τέλη του 2023.

Η πρώτη αύξηση αναμένεται τον Μάρτιο ιδιαίτερα εάν ο πληθωρισμός στις ΗΠΑ συνεχίσει να διαμορφώνεται στο υψηλότερο επίπεδο σχεδόν 40 ετών, αν και τυχόν επιδείνωση της πανδημίας μπορεί να καθυστερήσει ελαφρώς αυτήν την εξέλιξη. Άλλωστε η ίδια η Fed στην τελευταία ανακοίνωσή της ξεκαθάρισε ότι μπορεί να προχωρήσει σε τρεις αυξήσεις επιτοκίων εντός του 2022, ενώ προέβλεψε ότι ο πληθωρισμός θα υποχωρήσει και η ανεργία θα διαμορφωθεί κοντά στο 3,5% έως το τέλος του έτους.

Στάση αναμονής από την ΕΚΤ

Το βασικό επιτόκιο της ευρωζώνης διαμορφώνεται στο -0,5% και δεν αναμένεται, σύμφωνα πάντα με την εκτίμηση των οικονομολόγων του Bloomberg να υπάρξει κάποια αλλαγή του έως τα τέλη του 2023.

Η ΕΚΤ θα αρχίσει να χαλαρώνει το πρόγραμμα ποσοτικής χαλάρωσης για την πανδημία (ΡΕΡΡ) φέτος, με την καθαρή αγορά ομολόγων στο πλαίσιο του προγράμματος έκτακτης ανάγκης να επιβραδύνει τον Ιανουάριο πριν λήξει τον Μάρτιο. Παράλληλα θα προχωρήσει σε μία προσωρινή αύξηση των αγορών μέσο του κλασσικού προγράμματος ποσοτικής χαλάρωσης ΑΡΡ, ενώ θα υπάρξει ευελιξία στην επανεπένδυση του χρέους που λήγει για να προσπαθήσει να καθησυχάσει τους επενδυτές ότι οι όροι χρηματοδότησης δεν θα γίνουν πολύ πιο αυστηροί.

Ο πληθωρισμός στις 19 χώρες της ζώνης του ευρώ αναμένεται να υποχωρήσει εκ νέου κάτω από τον στόχο του 2% το 2023 και να παραμείνει σε αυτό το επίπεδο και το 2024 παρά την ισχυρή οικονομική ανάπτυξη, αν και ορισμένα μέλη του Διοικητικού Συμβουλίου έχουν αρχίσει να προειδοποιούν ότι δεν θα πρέπει να υπάρξει μεγάλη χαλαρότητα καθώς παραμένουν ορισμένοι ανοδικοί κίνδυνοι. Πάντως η επικεφαλής της ΕΚΤ, Κριστίν Λαγκάρντ φρόντισε να υπογραμμίσει ότι αν και μία αύξηση επιτοκίων είναι «απίθανη» το 2022, αυτό μπορεί να αλλάξει εάν υπάρξει δυσμενής αλλαγή και των δεδομένων και κυρίως της πορείας του πληθωρισμού.

Χαλαρή νομισματική πολιτική από την Τράπεζα της Ιαπωνίας

Την πρώτη αύξηση επιτοκίων το 2023 εκτιμάται ότι θα πραγματοποιήσει η Τράπεζα της Ιαπωνίας, αυξάνοντας το επιτόκιο στο 0% από -0,1% που είναι σήμερα.

Ο επικεφαλής της BoJ, Χαρουχίκο Κουρόντα διανύει την τελευταία του χρονιά στο τιμόνι της και επιμένει ότι η Ιαπωνία βρίσκεται ακόμη μακριά από μία «εξομάλυνση» της νομισματικής της πολιτικής. Η BOJ θα μειώσει τις αγορές εταιρικών χρεών στα τέλη Μαρτίου, με τον Κουρόντα, όμως, να τονίζει ότι η τράπεζα είναι ανά πάσα στιγμή έτοιμη να τις επαναλάβει εάν κριθεί απαραίτητο. Το πρόβλημα είναι ότι οι προοπτικές της ιαπωνικής οικονομίας δεν είναι και τόσο ξεκάθαρες. Ο πληθωρισμός διατηρείται σε πολύ χαμηλά επίπεδα, ενώ η αλλαγή στην κορυφής της τράπεζας δημιουργεί πρόσθετους πονοκεφάλους στην κυβέρνηση της χώρας.

Έτοιμη για νέες αυξήσεις η Τράπεζα της Αγγλίας

Στα χνάρια της Fed εκτιμάται ότι θα κινηθεί, έως ένα βαθμό η ΒοΕ, καθώς αναμένεται το βασικό επιτόκιο της Βρετανίας από 0,25% που είναι σήμερα να φθάσει στο 0,75% έως τα τέλη του 2022 και στο 1% έως τα τέλη του 2023.

Η Βρετανία είναι η οικονομία που δεν έχει ακόμη ξεκινήσει να λαμβάνει μέτρα για τον έλεγχο του πληθωρισμού, αλλά το 2022 αναμένεται ότι θα είναι ένα συναρπαστικό έτος τόσο για την ΒοΕ όσο και για τους επενδυτές. Αρκετοί traders θεωρούν λανθασμένη τη διάθεση της τράπεζας να προχωρήσει σε αύξηση επιτοκίων, όμως ο πληθωρισμός αναμένεται ότι θα φθάσει φέτος στο 6%, δηλαδή τριπλάσιος από το «όριο» που έχει θέσει η τράπεζα. Οι επενδυτές αναμένουν νέα αύξηση των επιτοκίων στο 0,5% τον Φεβρουάριο και διατήρηση του προγράμματος ποσοτικής χαλάρωσης.