Για «μεταμόρφωση» του ελληνικού τραπεζικού συστήματος κάνει λόγο η Deutsche Bank σε έκθεσή της, τονίζοντας ότι αρχίζει εκ νέου την κάλυψη του συνόλου του κλάδου και υπογραμμίζοντας ότι διατηρεί «εποικοδομητική στάση» απέναντί του.

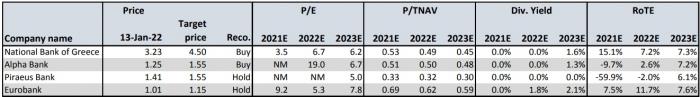

Οι αναλυτές της γερμανικής τράπεζας δίνουν σύσταση «αγορά» («buy») για τις μετοχές των Alpha Bank και Εθνικής Τράπεζας, η οποία αποτελεί και την κορυφαία επιλογή (top pick) και «διακράτηση» («hold») γι’ αυτές των Eurobank και Τράπεζα Πειραιώς. Παράλληλα τοποθετούν την τιμή – στόχο για την Alpha Bank στα 1,55 ευρώ, της Εθνικής Τράπεζας στα 4,50 ευρώ, της Eurobank στα 1,15 ευρώ και για την Τράπεζα Πειραιώς στα 1,55 ευρώ.

Σημειώνουν ότι Εθνική Τράπεζα και Alpha Bank θα είναι αυτές που θα εμφανίσουν την καλύτερη κερδοφορία ενώ έχουν ελκυστικές αποτιμήσεις, ενώ για τη Eurobank θεωρούν ότι η μετοχή είναι ορθά αποτιμημένη και για την Τράπεζα Πειραιώς ότι υπολείπεται έναντι των υπόλοιπων ως προς την κερδοφορία της.

Όπως εκτιμά η γερμανική τράπεζα, η απόδοση ιδίων κεφαλαίων (RoTE) θα διαμορφωθεί κοντά στο 7% έως το 2023, παρά το ότι παραμένουν κάποιες δυσκολίες αναφορικά με την επίτευξη σημαντικών εσόδων.

Οι εκτιμήσεις της Deutsche Bank για τις ελληνικές τράπεζες

Βελτίωση ποιότητας ενεργητικού και μερίσματα

Στην έκθεση αναφέρεται ότι το θέμα της ποιότητας ενεργητικού έχει πάψει να είναι ανησυχητικό, μετά τη σειρά τιτλοποιήσεων και πωλήσεων «κόκκινων» δανείων, με πρόβλεψη ότι το επίπεδο των NPEs θα φθάσει κοντά στο 6% κατά μέσο όρο στα τέλη του 2022, συνδυασμένο με υψηλά επίπεδα κάλυψης από προβλέψεις, με αποτέλεσμα το CoR (κόστος κινδύνου: οι προβλέψεις που σχηματίζονται ως ποσοστό του συνόλου των δανείων) να υποχωρήσει πλησίον των 60 μονάδων βάσης έως το 2024 και να αποτελέσει τον βασικό πυλώνα στον οποίο θα στηριχθεί η βελτίωση της κερδοφορίας.

Επιπρόσθετα οι περισσότερες τράπεζες διαθέτουν, πλέον, ικανοποιητική κεφαλαιακή βάση (με εξαίρεση την Τράπεζα Πειραιώς, συγκρινόμενη με τις υπόλοιπες τρεις συστημικές τράπεζες) και ως εκ τούτου αυτή η εξέλιξη ανοίγει τον δρόμο για επιστροφή της καταβολής μερισμάτων και μάλιστα σε σύντομο χρονικό διάστημα.

Τα έσοδα εκτιμάται ότι θα βελτιωθούν χάρη και στην αύξηση των χορηγήσεων (περίπου 7% μέση ετήσια ανάπτυξη το 2021 - 2024 στα εξυπηρετούμενα δάνεια), αλλά τα έσοδα από τόκους θα παραμείνουν περιορισμένα λόγω και της μείωσης της συνεισφοράς των NPEs. Αλλά αυτή η δυσκολία αναμένεται ότι θα αντισταθμιστεί πλήρως από την ισχυρή πορεία των προμηθειών.

Οι εκτιμήσεις ανά τράπεζα

Αναφορικά με τις προβλέψεις ανά τράπεζα στην έκθεση αναφέρονται τα ακόλουθα:

- Εθνική Τράπεζα: Σύσταση «αγορά» με τιμή - στόχο στα 4,50 ευρώ, ενώ αποτελεί τη βασική επιλογή. Όπως τονίζεται η Deutsche Bank έχει βασιστεί σε τρεις βασικές παραμέτρους: α. η καλύτερη κάλυψη στην κατηγορία και το κεφάλαιο παρέχουν σταθερούς πυλώνες και, τελικά, υψηλότερη απόδοση στους μετόχους. β. σημαντική συνολική βελτίωση των κερδών, παρά το ότι τα κέρδη που εξακολουθούν να είναι κάπως αμφισβητούμενα, γ. σημαντικό discount καθώς διαπραγματεύεται με 6,2x P/E και 0,45x PTBV από το 2023E, για RoTE 7,3%. .

- Alpha Bank: Σύσταση αγορά και τιμή - στόχο στα 1,55 ευρώ. Η Alpha Bank διαθέτει ισχυρό τραπεζικό franchise στην Ελλάδα και έχει σημειώσει σημαντικές προόδους στη διαδικασία εκκαθάρισης, ενώ οι δείκτες κεφαλαίου έχουν βελτιωθεί σημαντικά. Επιπλέον,η αξιολόγηση βασίζεται σε: α. στις προσδοκίες για ανάπτυξη κάπως υψηλότερη από τον μέσο όρο. β. σημαντική βελτίωση των κερδών και γ. ύπαρξη σημαντικού discount, καθώς διαπραγματεύεται με P/E 6,7x, P/TNAV 0,48x.

- Eurobank: Σύσταση «διακράτηση» και τιμή - στόχο στα 1,15 ευρώ. Η Eurobank πιθανότατα κατάφερε να αντιμετωπίσει τα περισσότερα από τα ζητήματα που επηρεάζουν τις ελληνικές τράπεζες πριν από τους ανταγωνιστές της, φτάνοντας σε ένα πιο ώριμο προφίλ από αυτές. Επιπλέον, απολαμβάνει το καλύτερο διεθνές franchise στην Ελλάδα, με σημαντική συμβολή στα κέρδη και υψηλές δυνατότητες ανάπτυξης. Ωστόσο, αυτό θα μπορούσε επίσης να συνεπάγεται πιο περιορισμένο περιθώριο βελτίωσης σε σύγκριση με τους υπόλοιπους. Ωστόσο, διαπραγματεύεται 7,8x 2023e P/E και 0,59x P/TBV.

- Τράπεζα Πειραιώς: Σύσταση «διακράτηση» και τιμή - στόχος στα 1,55 ευρώ. Η Πειραιώς μπόρεσε να καλύψει τη διαφορά με τους ανταγωνιστές της για τη μείωση των NPE το 2021 και έχει επιτύχει μία τεράστια αναδιάρθρωση και εξορθολογισμό τα τελευταία χρόνια. Ωστόσο, παρά το σημαντικό πλεονέκτημα αυτής της βελτίωσης, η τράπεζα εμφανίζει πλέον τα ασθενέστερα επίπεδα κάλυψης κεφαλαίων και NPE. Αν και εκτιμάται ότι θα μπορούσε να συνεχίσει να βελτιώνει την κερδοφορία της, αυτά τα «κληρονομικά» ζητήματα πρόκειται να βαρύνουν ακόμη στο μέλλον και θα μπορούσαν να συνεπάγονται υψηλό κίνδυνο σε ένα πιο αρνητικό οικονομικό περιβάλλον. Διαπραγματεύεται σε 5x 2023e P/E και 0,3 x P/TBV.