Ιδιαίτερα αισιόδοξη για την πορεία της ελληνικής αγοράς και οικονομίας για το τρέχον έτος εμφανίζει η Wood σε έκθεσή της, τονίζοντας ότι παραμένει «bullish» για το ελληνικό χρηματιστήριο, ενώ προτείνει τοποθετήσεις σε αρκετές μετοχές.

Το 2023 διαθέτει ορισμένα θετικά χαρακτηριστικά, μεταξύ των οποίων η καλή μακροοικονομική προοπτική για την Ελλάδα, η πιθανότητα η χώρα να κατακτήσει την επενδυτική βαθμίδα, επιστροφή της πολιτικής παροχής μερισμάτων από τις τράπεζες και πιθανές αναβαθμίσεις εκτιμήσεων για την εταιρική κερδοφορία.

Τα δύσκολα σημεία είναι το γεγονός ότι στη χώρα έχει αρχίσει μία μακρά προεκλογική περίοδος, γεγονός που μπορεί να ενισχύσει τη μεταβλητότητα στο Χρηματιστήριο Αθηνών, η διαδικασία αποεπένδυσης των τραπεζικών μετοχών από το ΤΧΣ αλλά και το γεγονός ότι η παγκόσμια οικονομία αναμένεται να διολισθήσει σε ύφεση.

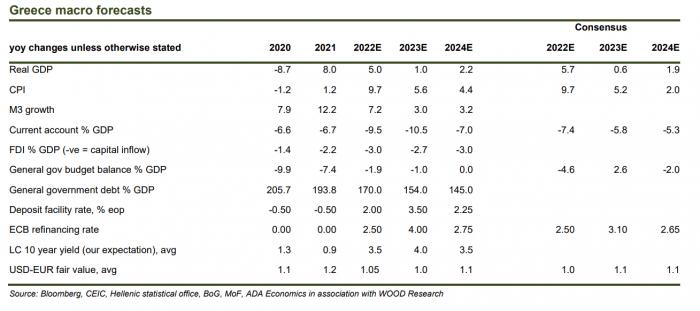

Όπως αναφέρουν οι αναλυτές της Wood η Ελλάδα έκλεισε το 2022 με εντυπωσιακό τρόπο, καθώς εκτιμά ότι το ΑΕΠ ενισχύθηκε κατά 5%. Για το τρέχον έτος αναμένει ότι η ανάπτυξη θα υποχωρήσει στο 1%, ενώ θα επιταχυνθεί στο 2,2% το 2024, με σημαντική αποκλιμάκωση του πληθωρισμού από το 9,7% του 2022 σε 5,6% το 2023 και 4,4% το 2024.

Οι προβλέψεις για την οικονομία

Υπεραπόδοση για το ΧΑ

Ο Γενικός Δείκτης έκλεισε το 2022 με κέρδη 4% ξεπερνώντας σημαντικά τους ευρωπαϊκούς, οι οποίοι κατέγραψαν διψήφια πτώση. Η τακτική του stock picking ήταν αυτή που βοήθησε τις καλές αποδόσεις με τις 5 μετοχές που έχει επιλέξει η Wood να έχουν απόδοση άνω του 5%.

Αυτές είναι η Motor Oil, χάρη και στα υψηλότερα περιθώρια διύλισης, η ΤΕΡΝΑ Ενεργειακή με ώθηση από την ισχυρή ζήτηση για ανανεώσιμες πηγές ενέργειας και την πιθανή πώλησή της, η Jumbo έχοντας εξασφαλίσει την κερδοφορία μέσω επιτυχημένης τιμολογικής πολιτικής, η Mytilineos, λόγω υψηλών τιμών εμπορευμάτων αλλά και τη στροφή στις ΑΠΕ, και η Εθνική Τράπεζα, με ισχυρό δείκτη απόδοσης ιδίων κεφαλαίων (ROTE) και χαμηλή αποτίμηση.

Από την άλλη πλευρά, ορισμένες μετοχές υψηλής κεφαλαιοποίησης, όπως η Coca Cola HBC, ο ΟΤΕ και η Alpha Bank έκλεισαν τη χρονιά σε αρνητικό έδαφος.

Η αγορά ξεκίνησε το 2023 σε έντονα θετικό έδαφος με +3,6% για τον Γενικό Δείκτη με κινητήρια δύναμη τον τραπεζικό τομέα (+10%). Κάποιοι από τους υστερούντες του 2022 επιστρέφουν, ιδίως η Alpha Bank με +15% και η ΔΕΗ με +9,3%. Ωστόσο, το γενικότερο κλίμα της αγοράς ξεκίνησε σε πιο ανοδικό κλίμα, υποβοηθούμενο από το ευνοϊκότερο παγκόσμιο σκηνικό (EuroStoxx 50 στο +7% , ευρωπαϊκές τράπεζες στο +8,5%).

Η πορεία των τραπεζών

Για σχεδόν 10 χρόνια, ο τραπεζικός τομέας στην Ελλάδα αποτελούσε τροχοπέδη για την τοπική αγορά, λόγω του διαρκούς κινδύνου ανακεφαλαιοποίησης, λόγω του πολύ υψηλού επιπέδου μη εξυπηρετούμενων ανοιγμάτων.

Αυτό έχει πλέον αντιστραφεί και, το 2022, ο ελληνικός τραπεζικός δείκτης αυξήθηκε κατά 11% έναντι αρνητικού 5% για τον ευρωπαϊκό τραπεζικό δείκτη (SX7E). Η ΕΤΕ και η Eurobank ήταν δύο από τις τράπεζες με τις καλύτερες επιδόσεις στην Ευρώπη (+28% και +18%, αντίστοιχα).

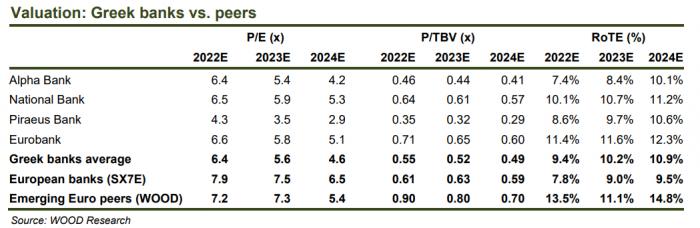

Για το 2023 η Wood αναμένει αύξηση περίπου 15% για τα βασικά κέρδη, ενώ τα βασικά trends είναι τα ακόλουθα:

- Η αύξηση των καθαρών εσόδων από τόκους (NII) το 2023 κατά περίπου 10 - 12%, εν μέσω αύξησης των εξυπηρετούμενων δανείων κατά 6 - 7% και ώθησης από τα υψηλότερα επιτόκια (που υπερκαλύπτουν το υψηλότερο κόστος χρηματοδότησης).

- Οριακή αύξηση του κόστους κινδύνου (COR). Οι τράπεζες στοχεύουν σε ένα COR στα μέσα του κύκλου της τάξης των 50 - 60 μ.β., αλλά η Wood αναμένει ένα εύρος 80-90 μ.β. για το 2023.

Οι εκτιμήσεις της Wood για τις ελληνικές τράπεζες

Τα top picks της Wood

Οι τέσσερις βασικές επιλογές της Wood για το 2023 είναι οι ακόλουθες:

- Eurobank (Σύσταση «αγορά», τιμή – στόχος 1,50 ευρώ): Η Eurobank είναι μια τράπεζα πολύ υψηλής ποιότητας, με σταθερή διοικητική ομάδα και κερδοφορία πάνω από τους ευρωπαϊκούς μέσους όρους. Παρόλα αυτά, η τράπεζα διαπραγματεύεται με discount 25% σε σχέση με ευρωπαϊκές τράπεζες, παρά το ισχυρότερο ROTE (πάνω από 11% για το 2023, μετά από μια πολύ σταθερή απόδοση το 2022), την ανώτερη ανάπτυξη του δανειακού χαρτοφυλακίου, την υψηλή ρευστότητα (δείκτης L/D 74%) και τα ισχυρά κεφάλαια (CET1 σε >14% το 2022E). Επιπλέον, η Eurobank διαθέτει πολύ ελκυστικές δραστηριότητες στη Βουλγαρία (ROTE περίπου 12%) και την Κύπρο (ROTE περίπου 14%), καθώς και ένα χαρτοφυλάκιο επενδυτικών ακινήτων υψηλής απόδοσης στην Ελλάδα (μεικτή απόδοση 7,3%). Εκτιμάται ότι η διαφορά αποτίμησης με τις ευρωπαϊκές μετοχές θα μειωθεί περαιτέρω το 2023, εν μέσω της συνεχιζόμενης απόδοσης του ROTE και της δυνατότητας επανέναρξης των μερισματικών πληρωμών.

- Τρ. Πειραιώς (Σύσταση «αγορά», τιμή – στόχος 2,50 ευρώ): Η μετοχή της Τράπεζας Πειραιώς ανέκαμψε κάπως το 2022 (+11%), αλλά η τράπεζα παραμένει μία από τις φθηνότερες τράπεζες των περιφερειακών χρηματιστηριακών αγορών. Οι μετοχές εξακολουθούν να διαπραγματεύονται με P/TBV κοντά στο 0,3x για το 2023. με δείκτη P/E κάτω από 4x. Η αγορά αντιλαμβάνεται την Πειραιώς ως ένα εξαιρετικά επικίνδυνο παιχνίδι, κυρίως λόγω της ασθενέστερης κεφαλαιακής θέσης (δείκτης CET στο 10,7% τον Σεπτέμβριο του 2022). Ωστόσο, τα κεφάλαιά της σαφώς βελτιώνονται, ενώ η διοίκηση αποδίδει σε όλα τα μέτωπα (δείκτης NPE κάτω από 10%, ROTE κοντά στο 9% το 2022 και κοντά στο 10% το 2023). Αναμένεται ότι, μόλις η αγορά διαπιστώσει ότι η πιθανότητα νέας ανακεφαλαιοποίησης είναι πολύ χαμηλή, η μετοχή θα επαναξιολογηθεί.

- Mytilineos (σύσταση «αγορά», τιμή – στόχος 26 ευρώ): Παρά το ράλι 32% το 2022, αναμένεται ότι η αγορά εξακολουθεί να στηρίζει τη μετοχή, ενώ η Wood αναμένει ότι η εταιρεία θα επιτύχει κέρδη – ρεκόρ κοντά στα 700 εκατ. ευρώ το 2023. Οι εγκαταστάσεις ΑΠΕ στην Ελλάδα και στο εξωτερικό θα πρέπει να παρέχουν σταθερή κερδοφορία στο μέλλον. Με τη λήξη της σύμβασης με τη ΔΕΗ, αναμένεται ότι η Mytilineos θα τροφοδοτεί ενισχύσει τον βραχίονα προμήθειας ηλεκτρικής ενέργειας, την Protergia, βελτιστοποιώντας το μείγμα με σκοπό την πράσινη παραγωγή αλουμινίου τα επόμενα χρόνια. Η μετοχή διαπραγματεύεται με P/E 2023E 5,8x και EV/EBITDA 5,6x.

- ΟΠΑΠ (Σύσταση «αγορά», τιμή – στόχος 16,7 ευρώ): Μετά την ετήσια απόδοση +20% τόσο το 2021 όσο και το 2022, ο ΟΠΑΠ παραμένει μία μετοχή που μπορεί να έχει καλές αποδόσεις. Η εταιρεία έχει επιδείξει ένα ανθεκτικό προφίλ καθ' όλη τη διάρκεια του υψηλού πληθωριστικού περιβάλλοντος, διατηρώντας ισχυρή παραγωγή ελεύθερων ταμειακών ροών. Το στήριγμα του ΟΠΑΠ, κατά την άποψη της Wood, βρίσκεται στη μοναδική μονοπωλιακή φύση του ελληνικού κλάδου αθλητικού στοιχήματος/λοταρίας, σε συνδυασμό με τα ισχυρά θεμελιώδη μεγέθη και την επαναλαμβανόμενη κερδοφορία. Η μετοχή διαπραγματεύεται με δείκτες 2023E 10,4x P/E και 6,8x EV/EBITDA.

Επιπρόσθετα οι αναλυτές της Wood τονίζουν ότι παρακολουθούν στενά τις μετοχές των Fourlis («αγορά», τιμή – στόχος 5,70 ευρώ), ΓΕΚ ΤΕΡΝΑ («αγορά», τιμή – στόχος 12,8 ευρώ) και Τιτάν («αγορά», τιμή – στόχος 15 ευρώ).