Έχει ακόμη αρκετό δρόμο το ράλι των ελληνικών τραπεζικών μετοχών, οι οποίες θα συνεχίσουν να ξεπερνούν τις επιδόσεις των ευρωπαϊκών, τονίζει η Pantelakis Sec. σε νέα ανάλυση για τον ελληνικό τραπεζικό τομέα, όπου θέτει και νέες τιμές στόχους, με βάση τις οποίες τα περιθώρια ανόδου των μετοχών φτάνουν και το 44%.

Όπως επισημαίνει η χρηματιστηριακή, οι ελληνικές τράπεζες αναμένεται να συνεχίσουν να ξεπερνούν τις επιδόσεις των ευρωπαϊκών, καθώς το κόστος κεφαλαίου μειώνεται και αυξάνεται η βιώσιμη απόδοση κεφαλαίων (RoTE).

Οι μεγαλύτεροι όγκοι εργασιών σε δάνεια και ομόλογα, η εξοικονόμηση λειτουργικών εξόδων και η εξομάλυνση του κόστους ρίσκου θα προσφέρουν αντιστάθμιση στη μείωση του καθαρού περιθωρίου επιτοκίου, έως το 2025 τονίζει η χρηματιστηριακή και προτείνει επενδυτική αξιολόγηση Overweigth για τον κλάδο, με τη μετοχή της Alpha Bank ως καλύτερη επιλογή, λόγω της σύγκλισης με τη μέση απόδοση κεφαλαίου του κλάδου. Ακολουθούν η Εθνική, που είναι πλούσια σε καταθέσεις και η Τράπεζα Πειραιώς.

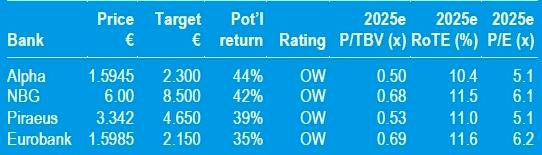

Με βάση τις νέες τιμές στόχους, το ανοδικό περιθώριο της Alpha είναι 44%, της Εθνικής 42%, της Πειραιώς 39% και της Eurobank 35%. Όλες οι τράπεζες εκτιμάται ότι θα έχουν διψήφιο ποσοστό απόδοσης κεφαλαίου με βάση τις προβλέψεις για τα κέρδη του 2025 και χαμηλούς δείκτες P/E, στα επίπεδα του 5-6x.

Όπως σημειώνει η χρηματιστηριακή, μετά από ένα ισχυρό ράλι από την αρχή του έτους (ελληνικές τράπεζες +66% έναντι +12% για τις ευρωπαϊκές), η αγορά προεξοφλεί μια ταχεία μείωση του κινδύνου του ισολογισμού και υψηλή κερδοφορία το 2023, καθώς τα δάνεια μεταβλητού επιτοκίου, η συγκεντρωμένη δομή του τομέα και η εστίαση των τραπεζών σε εμπορικές και όχι επενδυτικές εργασίες διασφαλίζουν ότι οι ελληνικές τράπεζες αξιοποιούν στο έπακρο την αύξηση των καθαρών επιτοκιακών εσόδων.

Με αυτά τα δεδομένα, η εκτίμηση για την απόδοση κεφαλαίου που θεωρείται βιώσιμη ανεβαίνει κατά μέσο όρο στο 13,3%, πάνω από τα επίπεδα της καθοδήγησης που δίνουν οι διοικήσεις, τονίζει η Pantelakis και χαρακτηρίζει υπερβολική την ανησυχία της αγοράς για τη μείωση των περιθωρίων επιτοκίου τα επόμενα χρόνια.

Η εταιρεία εκτιμά ότι το μέσο επιτοκιακό περιθώριο (NIM) θα μειωθεί στο 2,3% το 2025, από 2,5% το 2023, αλλά θα είναι υψηλότερο από το 1,8% που είχε σημειωθεί το 2022. Οι ελληνικές τράπεζες έχουν μεγάλα περιθώρια να αντισταθμίσουν τη μείωση του περιθωρίου με την αύξηση των χορηγήσεων, που υπολογίζεται σε 6% ετησίως ως και το 2025. Επίσης, διαθέτουν χαρτοφυλάκια ομολόγων υψηλών αποδόσεων και έχουν περιθώρια περαιτέρω συμπίεσης των λειτουργικών εξόδων, ενώ θα ωφεληθούν και από τις τελευταίες μειώσεις στο κόστος κινδύνου, που θα υποχωρήσει στις 60 μ.β. Συνολικά, αναμένεται ότι ο μέσος όρος RoTE του τομέα θα παραμείνει αυξημένος στο 11,2% ακόμη και το 2025.

Η χρηματιστηριακή σημειώνει επίσης ότι υπάρχουν περιθώρια μείωσης του κόστους κεφαλαίου (COE), καθώς θα μειώνονται τα ασφάλιστρα κινδύνου για τα κρατικά χρεόγραφα με την ανάκτηση της επενδυτικής βαθμίδας.