Απροσδιόριστη απειλή για τις τράπεζες αποτελούν τα νέα «κόκκινα» δάνεια που θα αφήσει πίσω της η πανδημία, με την Τράπεζα της Ελλάδος να μην αποκλείει ένα νέο κύμα μη εξυπηρετούμενων δανείων μετά τη λήξη των μέτρων στήριξης, αλλά να αναγνωρίζει ότι είναι αδύνατο να γίνουν ακριβείς προβλέψεις. Την ίδια ώρα, προειδοποιεί ότι η επιδείνωση της οικονομικής θέσης επιχειρήσεων και νοικοκυριών λόγω της πανδημίας εκθέτει τις τράπεζες στον κίνδυνο να σχηματίσουν και πάλι μεγάλες προβλέψεις, όπως ήδη συνέβη το 2020, με αποτέλεσμα να εμφανίσουν σημαντικού ύψους ζημιές.

Στη νέοτερη έκθεση για τη Χρηματοπιστωτική Σταθερότητα (δημοσιεύονται δύο φορές τον χρόνο), η Τράπεζα της Ελλάδος αποσύρει την πρόβλεψη που είχε κάνει αμέσως μετά την εκδήλωση της κρίσης της πανδημίας, σύμφωνα με την οποία τα νέα «κόκκινα» δάνεια θα φθάσουν τα 8 - 10 δισ. ευρώ. Σημειώνεται ότι οι προβλέψεις των διοικήσεων των συστημικών τραπεζών ήταν πολύ πιο αισιόδοξες και έκαναν λόγο για νέα Μη Εξυπηρετούμενα Δάνεαι (ΜΕΔ) που δεν θα ξεπεράσουν τα 4 δισ. ευρώ.

Όμως, το γεγονός ότι αποσύρεται η προηγούμενη πρόβλεψη δεν σημαίνει ότι θα πρέπει να επικρατήσει εφησυχασμός, καθώς η σημερινή, αρκετά καλή εικόνα των δανείων που επανέρχονται σε εξυπηρέτηση μετά τις αναστολές λόγω πανδημίας, αλλά και γενικότερα στη δημιουργία νέων «κόκκινων» δανείων, ίσως να είναι... μαγική, αφού υπάρχει η έντονη και θετική επίδραση των κυβερνητικών μέτρων στήριξης.

Όπως τονίζει η ΤτΕ,

- «Η εκτεταμένη αξιοποίηση κυβερνητικών μέτρων με τη δυνατότητα αναστολής καταβολής των δόσεων των δανείων (moratorium), η επιδότηση ποσοστού της δόσης (προγράμματα Γέφυρα Ι και ΙΙ12), καθώς και η αναστολή επιβολής μέτρων αναγκαστικής είσπραξης οφειλών, σαφώς έχουν επιδράσει θετικά στη στήριξη των δανειοληπτών.

- Εντούτοις, καθίσταται σαφές ότι η σταδιακή απόσυρση των μέτρων στήριξης θα επιδράσει καθοριστικά στη συναλλακτική συμπεριφορά χωρίς να αποκλείεται η δημιουργία νέου κύματος ΜΕΔ, το οποίο στην παρούσα χρονική συγκυρία δεν μπορεί να εκτιμηθεί με ακρίβεια».

Εξάλλου, οι πιστωτικοί κίνδυνοι αναμένεται να αυξηθούν στο προσεχές μέλλον, εκθέτοντας τις τράπεζες στον σχηματισμό υψηλών προβλέψεων που θα πλήξουν τα αποτελέσματά τους, σε μια περίοδο όπου έχουν ανάγκη τον εσωτερικό σχηματισμό κεφαλαίου, προκειμένου να αντιμετωπίσουν τις απώλειες από τις τιτλοποιήσεις δανείων.

Όπως αναφέρει η ΤτΕ, «η αναμενόμενη αύξηση του πιστωτικού κινδύνου των πιστωτικών ιδρυμάτων εξαιτίας της επιδείνωσης της χρηματοοικονομικής κατάστασης επιχειρήσεων και νοικοκυριών θα οδηγήσει στην ανάγκη σχηματισμού αυξημένων προβλέψεων για τον πιστωτικό κίνδυνο, περιορίζοντας περαιτέρω τη δυνατότητά τους για εσωτερική δημιουργία κεφαλαίου βραχυπρόθεσμα. Κατά συνέπεια, η ανάπτυξη ενός διατηρήσιμου επιχειρηματικού μοντέλου που θα επιτρέπει την επίτευξη ενός ικανοποιητικού επιπέδου οργανικής κερδοφορίας αποτελεί μια από τις προκλήσεις που καλούνται να αντιμετωπίσουν οι ελληνικές τράπεζες».

Πρόοδος στην εξυγίανση των χαρτοφυλακίων

Η Τράπεζα της Ελλάδος καταγράφει την πρόοδο που σημειώθηκε το 2020 στην κατεύθυνση της εξυγίανσης των τραπεζικών χαρτοφυλακίων, καθώς «το συνολικό απόθεμα των Μη Εξυπηρετούμενων Δανείων διαμορφώθηκε σε 47,2 δισεκ. ευρώ, μειωμένο κατά 31,1% ή 21,3 δισεκ. ευρώ σε σχέση με το τέλος του 2019 (68,5 δισεκ. ευρώ) με στοιχεία εντός ισολογισμού. Αξίζει να σημειωθεί ότι η συνολική μείωση των ΜΕΔ σε σχέση με το υψηλότερο σημείο τους, που καταγράφηκε το Μάρτιο του 2016, έφθασε το 56% ή 60 δισεκ. ευρώ». Όμως, όπως τονίζεται στην έκθεση, «το υφιστάμενο απόθεμα ΜΕΔ, καθώς και η αβεβαιότητα σχετικά με την εξέλιξη του μεγέθους του, δεδομένης της επίδρασης της πανδημίας στα δανειακά χαρτοφυλάκια των τραπεζών, παραμένουν ιδιαίτερα αυξημένα».

Το ποσοστό των μη εξυπηρετούμενων δανείων στο τέλος του 2020 μειώθηκε σε 30,1% από 40,6% στο τέλος του 2019. «Η εν λόγω υποχώρηση», σημειώνει η ΤτΕ, «οφείλεται κυρίως στη μείωση του αποθέματος των ΜΕΔ (-31,1%), η οποία ήταν μεγαλύτερη από τη μείωση του συνόλου των τραπεζικών πιστώσεων κατά τη διάρκεια του έτους (-7,0%)». Η μείωση αυτή οφείλεται στις τιτλοποιήσεις που έγιναν από Eurobank, Πειραιώς και Εθνική με αξιοποίηση του σχεδίου «Ηρακλής». Χωρίς τις τιτλοποιήσεις αυτές, που έγιναν με τις κρατικές εγγυήσεις του σχεδίου «Ηρακλής», η μείωση του αποθέματος ΜΕΔ ήταν πολύ μικρή. Όπως αναφέρει η ΤτΕ, «ανήλθε σε περίπου 2,8 δισεκ. ευρώ (ή 4,1%) και οφείλεται κυρίως σε διαγραφές ύψους 2,6 δισεκ. ευρώ και σε μικρότερο βαθμό σε ρευστοποιήσεις και αποπληρωμές.

Διπλάσιες προβλέψεις και ζημιές

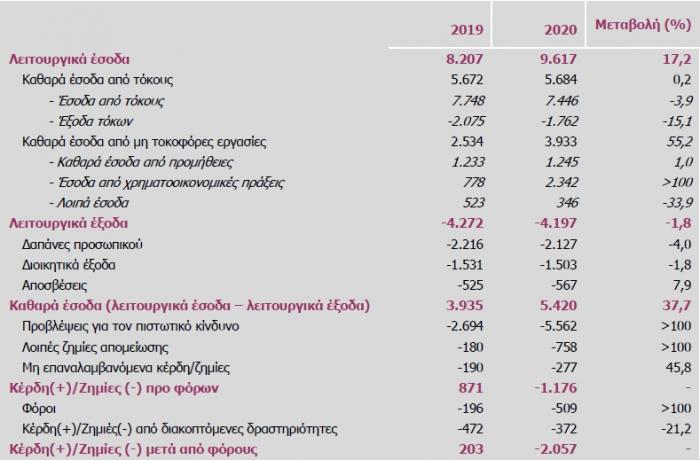

Η πανδημία άφησε ήδη ορατά σημάδια στα αποτελέσματα των ελληνικών τραπεζών (συστημικών και μη), καθώς υποχρεώθηκαν να διπλασιάσουν τις προβλέψεις για τον πιστωτικό κίνδυνο, με αποτέλεσμα να περάσουν και πάλι σε ζημιές, μετά τα μικρά κέρδη που είχαν εμφανίσει το 2019. Οι ζημιές θα ήταν μεγαλύτερες, εάν δεν υπήρχαν τα μη επαναλαμβανόμενα κέρδη από χρηματοοικονομικές πράξεις, κυρίως από κρατικά ομόλογα.

Ειδικότερα, όπως αναφέρει η ΤτΕ,

«Οι ελληνικές τράπεζες κατέγραψαν το 2020 υψηλές ζημιές μετά από φόρους και διακοπτόμενες δραστηριότητες ύψους 2.057 εκατ. ευρώ, έναντι κερδών 203 εκατ. ευρώ το 2019, κυρίως εξαιτίας του σχηματισμού αυξημένων προβλέψεων χρήσεως για τον πιστωτικό κίνδυνο.

Συγκεκριμένα, το 2020 σχηματίστηκαν προβλέψεις για τον πιστωτικό κίνδυνο συνολικού ύψους 5,6 δισ. ευρώ, έναντι 2,7 δισ. ευρώ το 2019. Από αυτές, 1 δισ. ευρώ αντανακλά την ενσωμάτωση των δυσμενέστερων μακροοικονομικών προβλέψεων εξαιτίας της πανδημίας στα υποδείγματα των τραπεζών για τον υπολογισμό ζημιών απομείωσης, 1,5 δισ. ευρώ σχετίζεται με την πώληση μεγάλου χαρτοφυλακίου ΜΕΔ από μια σημαντική τράπεζα αξιοποιώντας το Σχήμα Προστασίας Στοιχείων Ενεργητικού και 3,1 δισ. ευρώ αποτελούν γενικές και ειδικές προβλέψεις για τον πιστωτικό κίνδυνο.

Η παραπάνω αρνητική επίδραση αντισταθμίστηκε εν μέρει από την αύξηση των λειτουργικών εσόδων, η οποία οφείλεται κυρίως στον τριπλασιασμό των εσόδων από χρηματοοικονομικές πράξεις και, ειδικότερα, από μη επαναλαμβανόμενα κέρδη του χαρτοφυλακίου ομολόγων του Ελληνικού Δημοσίου. Τα καθαρά έσοδα από τόκους, τα οποία αποτελούν την κυριότερη πηγή εσόδων των τραπεζών, παρέμειναν σχεδόν αμετάβλητα».

Αποτελέσματα χρήσεως του ελληνικού τραπεζικού τομέα