Ύστερα από τη χειρότερη εβδομάδα για τη Wall Street εδώ και δύο χρόνια, η εβδομάδα που αρχίζει αύριο είναι ίσως η πιο κρίσιμη για το αμερικανικό χρηματιστήριο εδώ και πολύ καιρό, καθώς η αμερικανική κεντρική τράπεζα θα ανακοινώσει την Τετάρτη τις αποφάσεις της για τη νομισματική πολιτική και πολλοί εκτιμούν ότι θα πυροδοτήσει μια σοβαρή διόρθωση των αμερικανικών δεικτών, που θα προκαλέσει κραδασμούς στα διεθνή χρηματιστήρια.

Οι επενδυτές βρίσκονται ήδη σε έντονη νευρικότητα, γνωρίζοντας ότι η Fed υπήρξε ο καταλύτης για το μεγάλο ράλι μετά την αρχική «βουτιά» που προκάλεσε η πανδημία τον Μάρτιο του 2020, καθώς με πολιτική μηδενικών επιτοκίων και τεράστιες ενέσεις ρευστότητας στις αγορές η αμερικανική κεντρική τράπεζα έγινε ο... χορηγός μιας ανοδικής κίνησης που έφερε σε ιστορικά υψηλά τους βασικούς δείκτες και, κυρίως, τις τεχνολογικές μετοχές.

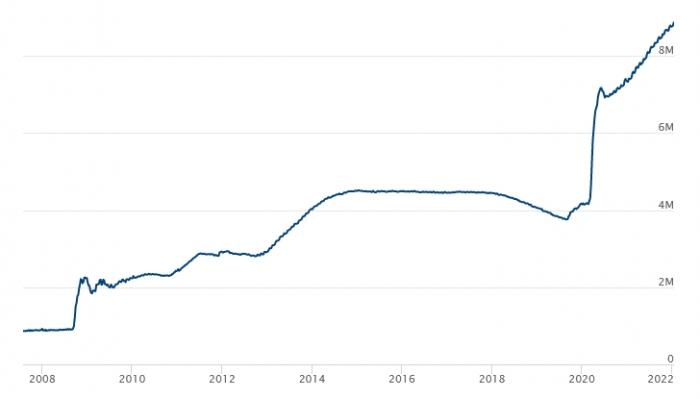

Στο γράφημα που ακολουθεί (πηγή: Fed) φαίνεται καθαρά πώς η αμερικανική κεντρική τράπεζα διόγκωσε με πρωτοφανείς ρυθμούς τον ισολογισμό της για να υποστηρίξει τις αγορές και την οικονομία εν μέσω της πανδημίας: τα συνολικά στοιχεία ενεργητικού υπερδιπλασιάσθηκαν, ξεπερνώντας τα 8 τρισ. δολ., ή για να έχουμε ένα μέτρο σύγκρισης, ο ισολογισμός της Fed έφθασε να αντιστοιχεί περίπου σε τέσσερις φορές το ΑΕΠ της Ιταλίας!

Η διογκωση του ισολογισμού της Fed στην πανδημία

Όμως, καθώς ο πληθωρισμός στην Αμερική έχει ξεφύγει στο επίπεδο του 7%, το υψηλότερο εδώ και τέσσερις δεκαετίες, οι αναλυτές προεξοφλούν ότι η Fed οδηγείται σε απότομο «σφίξιμο» της νομισματικής πολιτικής, με πολλούς αναλυτές να εκτιμούν ότι, αυτή τη φορά, οι κεντρικοί τραπεζίτες δεν θα ενδιαφερθούν ιδιαίτερα να προστατεύσουν το χρηματιστήριο από μια βαθιά διόρθωση, καθώς θα δώσουν πρώτη προτεραιότητα στην αναχαίτιση των πληθωριστικών πιέσεων.

Σύμφωνα με τις απαντήσεις που έδωσαν αναλυτές τραπεζικών οίκων στο Bloomberg, αυτή την εβδομάδα η Fed θα στείλει το μήνυμα ότι τον Μάρτιο πρόκειται να αυξήσει για πρώτη φορά το βασικό της επιτόκιο εδώ και περισσότερο από τρία χρόνια και, αμέσως μετά, θα αρχίσει να συρρικνώνει τον ισολογισμό της, προχωρώντας σε πωλήσεις τίτλων που έχει αγοράσει τα προηγούμενα χρόνια για να στηρίξει την οικονομία.

Η πλειοψηφία των 45 οικονομολόγων που ερωτήθηκαν προέβλεψαν ότι η συνεδρίαση της 25ης - 26ης Ιανουαρίου θα αξιοποιηθεί από τη Fed για να προαναγγείλει μια αύξηση επιτοκίου κατά 0,25% τον Μάρτιο, ενώ δύο αναλυτές της μειοψηφίας προέβλεψαν ότι η τράπεζα θα κάνει την έκπληξη με εξαγγελία αύξησης κατά 0,50%, τη μεγαλύτερη από το 2000. Οι μισοί από τους αναλυτές εκτιμούν ότι το 2022 η Fed θα προχωρήσει σε τέσσερις αυξήσεις επιτοκίου και οι άλλοι μισοί σε τρεις.

Ενόψει της αύξησης των επιτοκίων, η χρηματιστηριακή αγορά στις ΗΠΑ βρίσκεται το τελευταίο δεκαήμερο σε συνεχή υποχώρηση, με τις απώλειες του S&P 500 να ξεπερνούν το 7%, καθώς κινούνται ανοδικά οι αποδόσεις των ομολόγων (το δεκαετές πάνω από το 1,8%) και καθιστούν όλο και λιγότερο ελκυστικές τις μετοχές, ιδιαίτερα τις τεχνολογικές που έχουν κάνει μεγάλο ράλι στη διάρκεια της πανδημίας.

Μάλιστα, τα προβλήματα που αντιμετωπίζουν μετοχές τεχνολογίας και καταναλωτικών ειδών, όπως η Netflix και η Peloton, οι οποίες έγιναν αγαπημένες των επενδυτών εν μέσω των lockdown, λειτούργησαν σαν μια υπόμνηση στους επενδυτές ότι πιθανόν να έχουν γίνει μεγάλες υπερβολές στις αποτιμήσεις των εταιρειών.

Σύμφωνα με την επικρατέστερη εκδοχή των αναλυτών, μια διόρθωση, με πτώση του S&P 500 κατά 10%, μετά την οποία οι επενδυτές θα ξαναβγούν να αγοράσουν σε καλύτερες αποτιμήσεις ("buy the dip") είναι το επικρατέστερο σενάριο για τη Wall Street, καθώς οι αποτιμήσεις θα πρέπει να προσαρμοσθούν στα νέα δεδομένα της νομισματικής πολιτικής. Μάλιστα, ο Άντριου Σλίμον, διαχειριστής χαρτοφυλακίου στη Morgan Stanley Investment Management, προειδοποιεί τους επενδυτές ότι ακόμη και με μια πτώση κατά 10% θα πρέπει να είναι πολύ προσεκτικοί και να μην σπεύσουν να αγοράσουν «καυτές» μετοχές της τεχνολογίας, που είναι ήδη πολύ υπερτιμημένες.

Αίσθηση, όμως, έχει προκαλέσει η πρόβλεψη του «γκουρού» Τζέρεμι Γκράνταμ, επικεφαλής της βοστονέζικης εταιρείας επενδύσεων GMO, ο οποίος έχει προβλέψει με επιτυχία τα κραχ του 2000 και του 2008, ο οποίος προειδοποιεί ότι θα σπάσει μια «σούπερ φούσκα» που έχει δημιουργηθεί τα προηγούμενα χρόνια όχι μόνο στις μετοχές, αλλά και σε ομόλογα, αγορές εμπορευμάτων και ακινήτων. Ο Γκράνταμ πιστεύει ότι είναι η τέταρτη φορά μετά το 1929, το 2000 και το 2008 που δημιουργείται τέτοια «σούπερ φούσκα» και για να διορθωθούν οι ανισορροπίες θα χρειασθεί μια βαθιά βουτιά του S&P 500 κατά 50%.

Οι ευρωπαϊκές αγορές και το Χρηματιστήριο Αθηνών περιμένουν με μεγάλο ενδιαφέρον την κατεύθυνση που θα δώσει η Fed αυτή την εβδομάδα. Τα ευρωπαϊκά χρηματιστήρια βρίσκονται επίσης σε επίπεδα ρεκόρ και είναι ευάλωτα σε μια αλλαγή σκηνικού στις αγορές, εάν αρχίσουν να αποσύρονται κεφάλαια από τις μετοχές λόγω των αποφάσεων της Fed, παρά το γεγονός ότι η Κριστίν Λαγκάρντ διαβεβαιώνει συνεχώς ότι δεν θα ακολουθήσει την ίδια πολιτική, αλλά θα διατηρηθούν τα μηδενικά επιτόκια για αρκετό καιρό ακόμη.

Για το ελληνικό χρηματιστήριο, που άρχισε πολύ καλά το 2022 με κορυφαίες αποδόσεις σε σχέση με τα διεθνή χρηματιστήρια, το δυστύχημα είναι ότι, ενώ σημείωσε πολύ συγκρατημένη άνοδο το 2021, θα είναι πολύ δύσκολο να κινηθεί αντίθετα στην πορεία των διεθνών αγορών, σε περίπτωση που αρχίσει μια σοβαρή διόρθωση στις ΗΠΑ.