Πεπεισμένοι ότι το ράλι για τις ευρωπαϊκές αγορές, οι οποίες από την αρχή του 2023 υπεραποδίδουν έναντι των αμερικανικών, θα λήξει το επόμενο διάστημα, εμφανίζονται οι αναλυτές των Bank of America και JPMorgan.

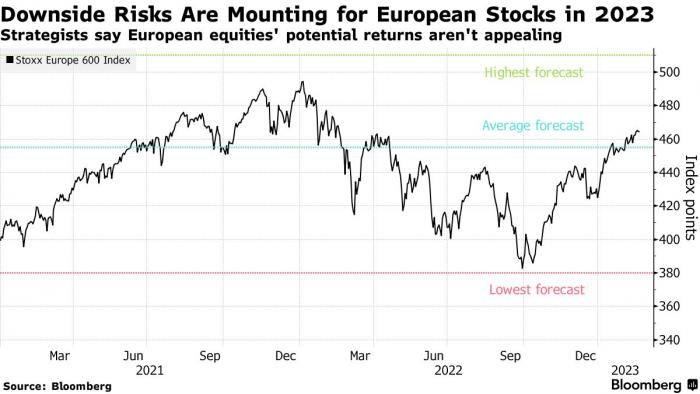

Μετά τα κέρδη άνω του 9%, μέχρι την Παρασκευή 17/2 ο πανευρωπαϊκός δείκτης Stoxx 600 εκτιμάται ότι θα ολοκληρώσει το 2023 στο επίπεδο των 455 μονάδων, δηλαδή περίπου 2% σε σύγκριση με το κλείσιμο της Παρασκευής, σύμφωνα με τη μέση εκτίμηση 16 αναλυτών που συμμετείχαν σε έρευνα του Bloomberg. Παρά την απότομη ανάκαμψη και την ανθεκτικότητα που επέδειξαν οι αγορές μετοχών, οι στρατηγικοί αναλυτές δεν πείστηκαν να προβούν σε μεγάλες αλλαγές για το επίπεδο που εκτιμούν που θα κλείσει ο πανευρωπαϊκός δείκτης για το 2023.

«Παραμένουμε τοποθετημένοι για μια απότομη απώλεια της αναπτυξιακής δυναμικής τους επόμενους μήνες», σημείωσε η Μίλα Σάβοβα, αναλύτρια της Bank of America. Μια προσωρινή ώθηση στην οικονομία θα εξασθενίσει κατά τη διάρκεια του δεύτερου τριμήνου, καθώς θα υλοποιηθεί ο πλήρης αντίκτυπος της νομισματικής σύσφιξης, ενώ οι προβλέψεις για τα κέρδη θα υποβαθμιστούν, όπως εκτίμησε.

Αυξάνονται οι πιθανότητες διόρθωσης για τις ευρωπαϊκές μετοχές

Η ικανότητα της Ευρώπης να αποφύγει μέχρι στιγμής την ύφεση, η αισιοδοξία γύρω από την επαναλειτουργία της Κίνας και τα απροσδόκητα ισχυρά εταιρικά κέρδη βοήθησαν στην ώθηση των μετοχών. Ωστόσο, η αναλύτρια της Bank of America προβλέπει περίπου 20% πτώση για τον Stoxx 600 στις 365 μονάδες μέχρι το τρίτο τρίμηνο, ακολουθούμενη από μια «κοιλιά» στον μακροοικονομικό κύκλο που θα οδηγήσει σε νέα ανάκαμψη του δείκτη αναφοράς μέχρι το τέλος του έτους στις 430 μονάδες.

Επιφυλακτικός έναντι των ευρωπαϊκών μετοχών εμφανίζεται και ο Μίσλαβ Ματέτσκα, αναλυτής της JPMorgan Chase, καθώς υποστηρίζει ότι οι βασικοί νομισματικοί δείκτες «στέλνουν προειδοποιητικά σημάδια», όπως η σύσφιξη της προσφοράς χρήματος και η αντιστροφή της καμπύλης αποδόσεων που υποδεικνύει ότι επίκειται ύφεση. Αυτές είναι κόκκινες σημαίες που «δεν πρέπει να απορρίπτονται ελαφρά τη καρδία», εκτιμά προβλέποντας ότι δεν θα υπάρξει περαιτέρω άνοδος για τον Stoxx 600 από τα τρέχοντα επίπεδα.

Ο αναλυτής αναφέρει ότι ο αντίκτυπος της νομισματικής πολιτικής τείνει να γίνεται αισθητός με καθυστέρηση στην πραγματική οικονομία, καθώς χρειάζεται ένα έως δύο χρόνια για να αποδώσει, και βλέπει το ράλι να εξασθενεί κατά τη διάρκεια του πρώτου τριμήνου, το οποίο θα είναι και το υψηλότερο σημείο του έτους για τις μετοχές. «Η ζημιά έχει γίνει και οι επιπτώσεις είναι πιθανότατα ακόμη μπροστά μας», προειδοποιεί.

Οι ισχυρές επιδόσεις των ευρωπαϊκών μετοχών φέτος έχουν επεκτείνει ένα ισχυρό ράλι για τον Stoxx 600 που ξεκίνησε στα τέλη Σεπτεμβρίου και ξεπέρασε το 21%. Ο Stoxx 600 έχει υπεραποδώσει έναντι του αντίστοιχου αμερικανικού δείκτη - του S&P 500 - κατά εννέα ποσοστιαίες μονάδες στα αντίστοιχα τοπικά νομίσματα και κατά 20 ποσοστιαίες μονάδες σε όρους δολαρίου κατά την ίδια περίοδο. Ο βρετανικός FTSE 100 ξεπέρασε για πρώτη φορά τις 8.000 μονάδες την περασμένη εβδομάδα, σημειώνοντας νέα ιστορικά υψηλά, ενώ ο γαλλικός CAC 40 φλερτάρει με επίπεδο ρεκόρ.

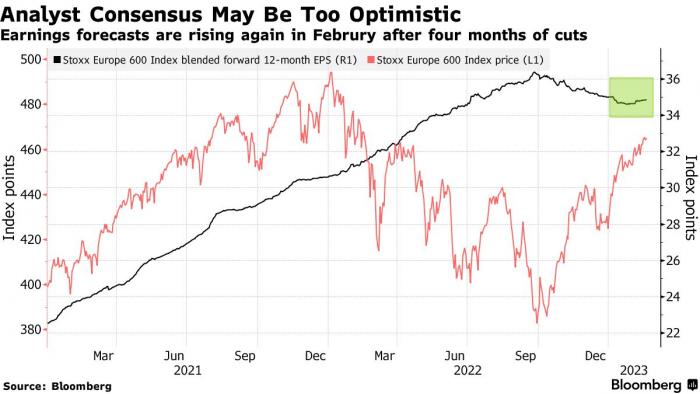

Τα ανθεκτικά μακροοικονομικά στοιχεία, η αναζωογόνηση της κινεζικής ζήτησης, καθώς και η αποκλιμάκωση του πληθωρισμού παρείχαν σημαντική ώθηση στις αγορές. Οι κυκλικές μετοχές, συμπεριλαμβανομένων των αυτοκινήτων, του λιανικού εμπορίου, των ταξιδιών και των τραπεζών, ηγήθηκαν του ράλι από την αρχή του έτους, βοηθούμενες από τον ήπιο χειμώνα που επέτρεψε στις ευρωπαϊκές οικονομίες να αποφύγουν μια βαθύτερη ενεργειακή κρίση. Εν τω μεταξύ, η περίοδος των κερδών του τέταρτου τριμήνου είναι καθησυχαστική μέχρι στιγμής, ωθώντας τους αναλυτές να αυξήσουν εκ νέου τις εκτιμήσεις για τα κέρδη ανά μετοχή.

Παραμένουν αισιόδοξοι για την εταιρική κερδοφορία οι αναλυτές

Τα σημερινά στοιχεία έδειξαν ότι η επιχειρηματική δραστηριότητα στην ευρωζώνη αυξήθηκε με τον ταχύτερο ρυθμό των τελευταίων εννέα μηνών τον Φεβρουάριο - αυξάνοντας την πιθανότητα ότι η περιοχή μπορεί να αποφύγει την ύφεση αυτό το τρίμηνο. Η καλύτερη του αναμενόμενου επίδοση οφείλεται στις υπηρεσίες, οι οποίες σημείωσαν την ισχυρότερη ανάπτυξη από τον Ιούνιο στις έρευνες της S&P Global για τους δείκτες ΡΜΙ. Η μεταποιητική παραγωγή βελτιώθηκε επίσης, καθώς οι εμπλοκές στην αλυσίδα εφοδιασμού υποχώρησαν περαιτέρω

Το εύρος των προβλέψεων για τον Stoxx 600 παραμένει ευρύ, με την ZKB να έχει τον πιο αισιόδοξο στόχο των 510 μονάδων, υποδηλώνοντας άνοδο σχεδόν 10% από το κλείσιμο της Παρασκευής. Η TFS Derivatives έχει την πιο απαισιόδοξη άποψη στις 380 μονάδες, που αντιπροσωπεύει 18% πτώση.

«Οι κίνδυνοι ύφεσης δεν έχουν μειωθεί - το αντίθετο μάλιστα», δήλωσε ο στρατηγικός αναλυτής της TFS Derivatives, Στέφαν Έκολο, ο οποίος θεωρεί ότι οι συμμετέχοντες στην αγορά είναι υπερβολικά εφησυχασμένοι και ο οποίος αναμένει ότι οι αναλυτές θα επιταχύνουν τον ρυθμό μείωσης των εκτιμήσεων για τα κέρδη. «Δεδομένης της σπείρας αύξησης των μισθών, του αυξημένου κόστους υλικών και του υψηλότερου κόστους ενέργειας, τα περιθώρια κέρδους είναι πιθανό να επηρεαστούν αρνητικά», εκτιμά.

Για τους Ευρωπαίους επενδυτές, πολλά από τα καλά νέα βρίσκονται ήδη στις τιμές, σύμφωνα με την έρευνα της BofA για τους Ευρωπαίους διαχειριστές κεφαλαίων του Φεβρουαρίου. Στην πραγματικότητα, το 53% των ερωτηθέντων βλέπει πτώση των μετοχών τους επόμενους μήνες, με την περαιτέρω σύσφιξη της κεντρικής τράπεζας και τις υποβαθμίσεις των κερδών να αποτελούν τις πιο πιθανές αιτίες αυτής της πορείας. Είναι επίσης πολύ λιγότερο αισιόδοξοι μεσοπρόθεσμα σε σύγκριση με τον προηγούμενο μήνα, με το 55% να βλέπει άνοδο τους επόμενους 12 μήνες, από 70% που ήταν στην έρευνα του Ιανουαρίου.

«Ο «αέρας» ενίσχυσης των μετοχών έχει ξεφουσκώσει», εκτιμά ο Κρίστιαν Στόκερ, αναλυτής της UniCredit, προβλέποντας αστάθεια στο μέλλον και οριακή άνοδο του Stoxx 600 έως το τέλος του έτους –σε σύγκριση με τα τρέχοντα επίπεδα- στις 470 μονάδες. «Με τη δυναμική του αποπληθωρισμού να μειώνεται, αυξάνεται η πίεση για τις κεντρικές τράπεζες να προβούν σε αυξήσεις περισσότερο από ό,τι αναμενόταν», προσθέτει.