Το πολύ καλό ξεκίνημα των αγορών για το 2023, αν και έως ένα βαθμό είναι δικαιολογημένο, μπορεί να «ξεφουσκώσει» το επόμενο διάστημα, καθώς η υφήλιος παραμένει αντιμέτωπη με υψηλό πληθωρισμό, αύξηση του κόστους δανεισμού και επιβράδυνση των ρυθμών ανάπτυξης, όπως σημειώνει σε έκθεσή της η UBS.

Η τράπεζα τονίζει ότι έχει βελτιώσει τη στάση της έναντι των ευρωπαϊκών μετοχών αλλά και του ευρώ, καθώς υπάρχει αποκλιμάκωση των τιμών του φυσικού αερίου γεγονός που απομακρύνει, προς το παρόν, τον κίνδυνο μίας επιθετικής ύφεσης.

Παραμένει σταθερά υπέρ των τοποθετήσεων τόσο σε ομόλογα όσο και σε μετοχές αναδυόμενων αγορών, ενώ διατηρεί την επιφυλακτικότητα έναντι των αμερικανικών μετοχών και του τεχνολογικού κλάδου.

Προτιμά τοποθετήσεις σε μετοχές εταιρειών με αμυντικά χαρακτηριστικά, που δραστηριοποιούνται στους τομείς υγειονομικής περίθαλψης, ενέργειας και σταθερών καταναλωτικών αγαθών. Στις ομολογιακές αγορές τάσσεται υπέρ των υψηλής ποιότητας ομολόγων, ενώ θεωρεί ότι στις αγορές συναλλάγματος η καλύτερη επιλογή είναι το δολάριο Αυστραλίας και η λιγότερο καλή αυτή στη βρετανική στερλίνα.

Οι εκτιμήσεις για την ανάπτυξη

Αποκλίσεις θα υπάρξουν στην ανάπτυξη αρκετών οικονομιών της υφηλίου, με την οικονομία των ΗΠΑ να είναι πιθανόν ότι θα επιβραδυνθεί περαιτέρω το επίπεδο διάστημα.

Στις ΗΠΑ το ποσοστό αποταμίευσης έχει πέσει κοντά στο 2%, κοντά στο χαμηλό ρεκόρ του, γεγονός που υποδηλώνει περιορισμένη ικανότητα των καταναλωτών να συνεχίσουν να ξοδεύουν. Ο τομέας της στέγασης εμφανίζει απότομη πτώση ως απάντηση στα υψηλότερα επιτόκια των ενυπόθηκων δανείων: Οι πωλήσεις υφιστάμενων κατοικιών μειώθηκαν κατά 35% σε ετήσια βάση τον Νοέμβριο.

Οι πρόδρομοι δείκτες υποδηλώνουν επίσης αδυναμία στο μέλλον: Ο μεταποιητικός δείκτης PMI του ISM βρίσκεται σε έδαφος συρρίκνωσης από τον Νοέμβριο και ο δείκτης PMI του ISM για τις υπηρεσίες υποχώρησε στο 49,6 τον Δεκέμβριο, τη χαμηλότερη μέτρηση από τον Μάιο του 2020.

Αντίθετα, η ανάπτυξη στην Ευρώπη είναι πιθανό να επιταχυνθεί τους επόμενους μήνες. Οι χαμηλότερες τιμές του φυσικού αερίου και η δημοσιονομική στήριξη έχουν συμβάλει στην άμβλυνση της ύφεσης. Πάντως τους πρώτους τρεις μήνες του 2023, η ανάπτυξη θα μπορούσε να είναι αμετάβλητη ή ακόμη και ελαφρώς θετική, σε σύγκριση με προηγούμενη εκτίμηση για συρρίκνωση, ενώ αναμένεται ότι θα καταγραφεί βελτίωση της οικονομίας τόσο στο β’ όσο και στο γ’ τρίμηνο.

Στην Κίνα, η έξαρση των λοιμώξεων και η επιφυλακτικότητα των καταναλωτών είναι πιθανό να επιβραδύνουν την ανάπτυξη βραχυπρόθεσμα. Ωστόσο, τα στοιχεία για την κινητικότητα δείχνουν αύξηση της δραστηριότητας. Η επιβατική κίνηση στο μετρό, για παράδειγμα, ανέκαμψε ραγδαία το πρώτο μισό του Ιανουαρίου, με τον κινητό μέσο όρο των επτά ημερών να φτάνει περίπου στο 70% των επιπέδων του 2020. Αναμένεται ανάκαμψη της κατανάλωσης και της δραστηριότητας από τον Φεβρουάριο και περαιτέρω επιτάχυνση από το δεύτερο τρίμηνο και μετά. Η υποστηρικτική κατεύθυνση της νομισματικής και δημοσιονομικής πολιτικής του Πεκίνου και οι συσσωρευμένες αποταμιεύσεις των νοικοκυριών θα δώσουν πρόσθετη ώθηση. Συνολικά, αναμένεται ότι η αύξηση του ΑΕΠ θα ανακάμψει σε περίπου 5% το 2023.

Με δεδομένα τα παραπάνω η UBS τονίζει ότι η βελτίωση των προοπτικών στην Ευρώπη και την Κίνα δημιουργούν ευκαιρίες για τους επενδυτές.

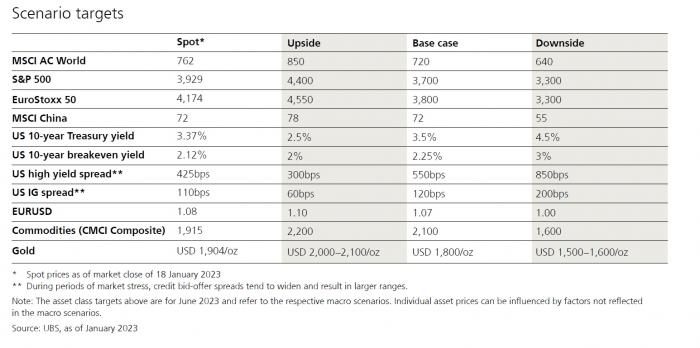

Οι εκτιμήσεις της UBS για τις αγορές

Πώς θα κινηθεί ο πληθωρισμός

Η μείωση του πληθωρισμού επιτρέπει ήδη στις κεντρικές τράπεζες να επιβραδύνουν ή να συζητούν την επιβράδυνση του ρυθμού αύξησης των επιτοκίων. Ωστόσο, η αβεβαιότητα παραμένει σχετικά με το πόσο ομαλά και γρήγορα θα επανέλθει ο πληθωρισμός στον στόχο, κυρίως λόγω της συνεχιζόμενης στενότητας στις αγορές εργασίας.

Στις ΗΠΑ όλα δείχνουν ότι η αγορά εργασίας δεν έχει «παγώσει», ενώ ο «ανιχνευτής μισθών» της Atlanta Fed δείχνει ότι ο κυλιόμενος μέσος όρος τριών μηνών της αύξησης των μισθών ανήλθε στο 6,1% τον Δεκέμβριο και, με το ποσοστό των παραιτήσεων να είναι υψηλό για τα ιστορικά δεδομένα, είναι σημαντικό να σημειωθεί ότι οι εργαζόμενοι που αλλάζουν εργασία επιτυγχάνουν αύξηση μισθών 7,7%.

Στην Ευρώπη, αν και ο πληθωρισμός σε επίπεδο γενικών τιμών έχει μειωθεί, ο πυρήνας του πληθωρισμού έχει αυξηθεί σε ποσοστό ρεκόρ 5,2% και η ΕΚΤ έχει τονίσει ότι «η αύξηση των μισθών τα επόμενα τρίμηνα αναμένεται να είναι πολύ ισχυρή σε σύγκριση με τον ιστορικό μέσο όρο».

Ο χαμηλότερος πληθωρισμός είναι θετικός για τις αγορές, αλλά με ποσοστό άνω του 6% στις ΗΠΑ, υπάρχει ακόμη πολύς δρόμος μέχρι οι επενδυτές ή οι κεντρικές τράπεζες να αισθανθούν άνετα ότι οι πληθωριστικοί κίνδυνοι έχουν παρέλθει. Ο κίνδυνος είναι να αποδειχθεί ο πληθωρισμός τιμών και μισθών πιο επίμονος από ό,τι αναμενόταν και να μην υποχωρήσει ομαλά στα επίπεδα-στόχους των κεντρικών τραπεζών.

Οι προοπτικές για τα επιτόκια

Οι αγορές, οι οικονομολόγοι και οι υπεύθυνοι χάραξης πολιτικής φαίνεται να συμφωνούν σχετικά με την πιθανή κορύφωση στις αυξήσεις των επιτοκίων στο εγγύς μέλλον.

Τόσο το "dot plot" της Fed όσο και η τιμολόγηση στις χρηματοπιστωτικές αγορές υποδηλώνουν περαιτέρω αυξήσεις των επιτοκίων κατά 50 - 75 μονάδες βάσης πριν από την κορύφωση. Τα προθεσμιακά συμβόλαια ομοσπονδιακών κεφαλαίων υποδηλώνουν επί του παρόντος ότι τα επιτόκια των ΗΠΑ θα κορυφωθούν γύρω στο 4,95% τον Ιούνιο και οι περισσότεροι αξιωματούχοι της Fed αναμένουν μια κορύφωση μεταξύ 5% και 5,25%.

Ωστόσο, ο χρόνος των μελλοντικών μειώσεων των επιτοκίων είναι πολύ πιο αβέβαιος. Η τιμολόγηση της αγοράς υποδηλώνει ότι η Fed θα μειώσει τα επιτόκια ξανά στο 4,5% μέχρι το τέλος του 2023, ωστόσο τα πρακτικά της συνεδρίασης της Fed τον Δεκέμβριο δεν έδειξαν κανέναν υπεύθυνο χάραξης πολιτικής να υποστηρίζει μειώσεις επιτοκίων μέχρι το 2024.

Παρομοίως, στην Ευρώπη, η πρόεδρος της ΕΚΤ, Κριστίν Λαγκάρντ δήλωσε ότι η κεντρική τράπεζα πρέπει να αποτρέψει την ταχύτερη από την αναμενόμενη αύξηση των μισθών από το να τροφοδοτήσει τον πληθωρισμό, και οι υπεύθυνοι χάραξης πολιτικής φαίνεται να ανησυχούν ότι τα υψηλά ποσοστά του γενικού πληθωρισμού θα μπορούσαν να μεταφραστούν σε συμφωνίες για μεγαλ΄τυερες των αναμενόμενων αυξήσεις μισθών, με κίνδυνο να δημιουργηθεί ένα σπιράλ μισθών - τιμών. Ως εκ τούτου οι μειώσεις των επιτοκίων φαίνεται να παραμένουν μια μακρινή προοπτική και στην Ευρώπη και δεν μπορεί να αποκλειστεί το ενδεχόμενο η ΕΚΤ να αυξήσει το επιτόκιο καταθέσεων έως και το 3,5%.