Ένα νέο «μαξιλάρι» κερδών, για να αντεπεξέλθουν στις πιέσεις που δημιουργεί η κρίση του κορονοϊού στην κερδοφορία τους, έσπευσαν να δημιουργήσουν οι ελληνικές τράπεζες τον Απρίλιο, σύμφωνα με τον οίκο Moody's, αξιοποιώντας αμέσως και σε μεγάλη κλίμακα τα ευνοϊκά μέτρα που έλαβε η Ευρωπαϊκή Κεντρική Τράπεζα για την αντιμετώπιση των έκτακτων συνθηκών της πανδημίας.

Τα δύο μέτρα της ΕΚΤ που πρόσφεραν μεγάλη «ανάσα» κερδοφορίας στο ελληνικό τραπεζικό σύστημα ήταν:

- Η αύξηση των δανείων αρνητικού επιτοκίου (-0,5%) που παρέχει η ΕΚΤ στις τράπεζες της ευρωζώνης, με σκοπό να ενισχύσει τις ροές ρευστότητας στην πραγματική οικονομία. Κατ' ουσίαν, η ΕΚΤ πληρώνει τις τράπεζες για να τις δανείζει!

- Η κατ' εξαίρεση αποδοχή των ελληνικών κρατικών ομολόγων, παρότι δεν έχουν επενδυτική διαβάθμιση από τους οίκους αξιολόγησης, ως εγγυήσεων για δανεισμό των τραπεζών από την ΕΚΤ. Αυτό σημαίνει ότι οι τράπεζες έχουν και πάλι τη δυνατότητα να χρησιμοποιούν τα χαρτοφυλάκια ομολόγων τους, ώστε να αντλούν ρευστότητα από την κεντρική τράπεζα.

Ο συνδυασμός αυτών των μέτρων, δηλαδή η χρήση κρατικών ομολόγων για την άντληση ρευστότητας με αρνητικό επιτόκιο, φαίνεται ότι είναι μια επωφελής για τις τράπεζες πρακτική, αφού για κάθε 1 δισ. ευρώ που δανείζονται, λαμβάνουν από την ΕΚΤ 5 εκατ. ευρώ το χρόνο.

Όπως σημειώνουν οι αναλυτές της Moody's, από τις οικονομικές καταστάσεις Απριλίου της Τράπεζας της Ελλάδος που δημοσιεύθηκαν στις 14 Μαΐου φαίνεται ότι υπήρξε κατακόρυφη αύξηση της χρηματοδότησης των ελληνικών τραπεζών, κάτι που θα τους επιτρέψει να εξισορροπήσουν τις προκλήσεις που δημιουργεί για την κερδοφορία τους η κρίση του κορονοϊού, η οποία περιορίζει τις δυνατότητες χορήγησης ποιοτικών νέων δανείων, διαβρώνει τα έσοδα από αμοιβές και προμήθειες και οδηγεί σε μικρότερα κέρδη, ή ακόμη και σε ζημιές από αγοραπωλησίες χρεογράφων.

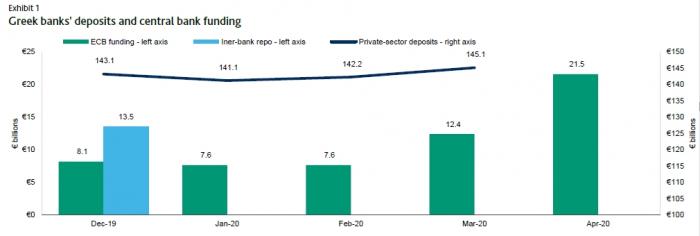

Ειδικότερα, οι ελληνικές τράπεζες αύξησαν τη χρηματοδότησή τους από την ΕΚΤ σε 21,5 δισ. ευρώ τον Απρίλιο, ή περίπου 8% του ενεργητικού τους, από 12,4 δισ. ευρώ τον Μάρτιο (δηλαδή, πριν γίνουν δεκτά τα κρατικά ομόλογα ως εγγυήσεις) και έναντι 8,1 δισ. ευρώ (3% του ενεργητικού) τον Δεκέμβριο του 2019. Δηλαδή, σε σχέση με το τέλος του 2019, τον Απρίλιο η χρηματοδότηση από την ΕΚΤ αυξήθηκε κατά 165%.

Όπως σημειώνει η Moody's, στο σύνολό της αυτή η νέα χρηματοδότηση προέρχεται από το μηχανισμό της ΕΚΤ για τη στοχευμένη χορήγηση ρευστότητας μακροχρόνιας διάρκεια (TLTRO's) ένα πρόγραμμα της κεντρικής τράπεζας που παρέχει ρευστότητα με αρνητικό επιτόκιο -0,5%. Αυτό σημαίνει ότι για μια χρηματοδότηση 21,5 δισ. ευρώ, σε 12μηνη βάση οι τράπεζες πληρώνονται από την ΕΚΤ 107 εκατ. ευρώ.

Καταθέσεις και δανεισμός των ελληνικών τραπεζών από την ΕΚΤ

Αυτή η αυξημένη συμμετοχή των τραπεζών στο πρόγραμμα TLTRO είναι το αποτέλεσμα της επαναφοράς του waiver (κατ' εξαίρεση αποδοχή) των ελληνικών κρατικών ομολόγων. Ουσιαστικά, οι τράπεζες, αμέσως μόλις το επέτρεψε η ΕΚΤ, «πάρκαραν» το σύνολο των χαρτοφυλακίων κρατικών τίτλων που διαθέτουν στην ΕΚΤ ως εγγύηση για να πάρουν τις χρηματοδοτήσεις αρνητικού επιτοκίου.

Παρότι δεν υπάρχουν σχετικά στοιχεία προς το παρόν, η Moody's εύλογα εκτιμά ότι ταυτόχρονα με τη μεγάλη αύξηση του δανεισμού τους από την ΕΚΤ, οι τράπεζες έκοψαν τα σχετικά ακριβά ανοίγματα δανεισμού από τη διατραπεζική αγορά, το ύψος των οποίων ανερχόταν σε 13,5 δισ. ευρώ στο τέλος του 2019 για τις έξι ελληνικές τράπεζες (τέσσερις συστημικές, Attica Bank και Παγκρήτια).

Οι τράπεζες αντλούν οφέλη για την ενίσχυση της κερδοφορίας τους και από αυτή την πλευρά, αφού περιορίζονται οι πληρωμές τόκων για δάνεια της διατραπεζικής. Μάλιστα, η κρίση του κορονοϊού είχε προκαλέσει το τελευταίο διάστημα αύξηση του κόστους δανεισμού από τη διατραπεζική, όπως σημειώνει η Moody's.

Συνολικότερα, ο δανεισμός με αρνητικό επιτόκιο από την ΕΚΤ και οι αυξημένες (στα 145,1 δισ. ευρώ τον Μάρτιο) καταθέσεις ιδιωτικού τομέα, με επιτόκιο οριακά υψηλότερο από το μηδέν (0,14% τον Μάρτιο) θα υποστηρίξουν τα περιθώρια επιτοκίου και την κερδοφορία των τραπεζών στη διάρκεια της δύσκολης φετινής χρονιάς, όπως σημειώνει η Moody's.

Η κερδοφορία υπό πίεση

Η ελληνική οικονομία προβλέπεται να συρρικνωθεί περισσότερο από 5% φέτος, λόγω των περιοριστικών μέτρων που διήρκεσαν σχεδόν δύο μήνες, και των προβλημάτων που δημιουργούνται στον τουρισμό, ο οποίος εισέφερε το 12% του ΑΕΠ το 2019. Με αυτά τα δεδομένα, η Moody's εκτιμά ότι η κερδοφορία των τραπεζών θα βρεθεί υπό πίεση. Πάντως, όπως τονίζει, η επιδείνωση των μεγεθών θα είναι περιορισμένη, καθώς οι τράπεζες θα συνεχίσουν να εγγράφουν τόκους, παρά το «πάγωμα» στις πληρωμές κεφαλαίου των δανείων για έξι μήνες με απόφαση της κυβέρνησης.

Οι προβλέψεις για ζημιές από τα χαρτοφυλάκια δανείων θα παραμείνουν υψηλές και θα συνεχίσουν να επιβαρύνουν την κερδοφορία. Πάντως, στον περιορισμό των προβλέψεων διευκολύνει τις τράπεζες η απόφαση των εποπτικών αρχών να τους επιτρέψουν να μην περνούν τα δάνεια που θα περάσουν σε καθυστέρηση στη διάρκεια της κρίσης στα μη εξυπηρετούμενα δάνεια του τρίτου σταδίου, δηλαδή αυτά για τα οποία οι τράπεζες είναι υποχρεωμένες να εγγράφουν προβλέψεις.

Η Moody's επισημαίνει ότι η πλήρης εξόφληση των ακριβών δανείων από τον ELA (Emergency Liquidity Assistance) έχει μειώσει το κόστος χρηματοδότησης των τραπεζών, που ευνοούνται και από την επιστροφή καταθέσεων, με ρυθμό αύξησης 6% το 2019 και περίπου 9% σε 12μηνη βάση, τον Μάρτιο του 2020. Δεν προβλέπεται μεγάλη μείωση στις καταθέσεις φέτος, καθώς την αναμενόμενη μείωση των καταθέσεων από τις επιχειρήσεις εκτιμάται ότι θα αντισταθμίσει η αύξηση των καταθέσεων από τα νοικοκυριά, εξαιτίας της μείωσης της κατανάλωσης.

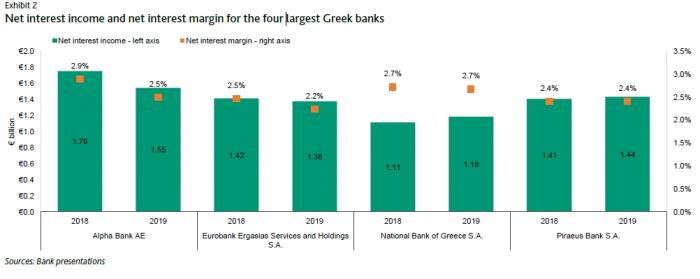

Καθαρά έσοδα τόκων και περιθώριο επιτοκίου των τεσσάρων μεγάλων τραπεζών