Το ζήτημα των ζημιών του Ελληνικού Δημοσίου από τις ανακεφαλαιοποιήσεις των τραπεζών έφερε ξανά στην επιφάνεια ανάλυση του ΚΕΠΕ με τίτλο: «Η αθέατη πλευρά του φεγγαριού: Οι αρνητικές επιπτώσεις της αποεπένδυσης του ΤΧΣ από το ελληνικό τραπεζικό σύστημα», η οποία προσδιορίζει τις ζημιές σε 42 με 43 δισ. ευρώ.

Σύμφωνα με την ανάλυση του ΚΕΠΕ, το Ταμείο Χρηματοπιστωτικής Σταθερότητας (ΤΧΣ) «έχει ενισχύσει σωρευτικά τις ελληνικές τράπεζες με 46 δισ. από το 2011», εκ των οποίων «το μεγαλύτερο μέρος αυτού του άνω ποσού αφορά άμεσα ή έμμεσα τις τέσσερις συστημικές τράπεζες».

Το ΚΕΠΕ επισημαίνει ότι για να λάβει πίσω τα λεφτά του το Δημόσιο η χρηματιστηριακή αξία «των τεσσάρων συστημικών τραπεζών θα έπρεπε να ήταν 1,383% μεγαλύτερη από αυτή στις 6/10/2023. Δηλαδή, περίπου 14,83 φορές μεγαλύτερη». Με βάση τις τρέχουσες αξίες των τραπεζών το ΚΕΠΕ συμπεραίνει ότι από την αποεπένδυση οι ζημιές του ΤΧΣ «ανέρχονται σε 42 δισ. με 43 δισ. ευρώ ή εναλλακτικά η υπαινισσόμενη απόδοση κυμαίνεται μεταξύ 91,3% και 93,5%».

Το ΚΕΠΕ υπογραμμίζει με έμφαση ότι ο «κεντρικός στόχος της παραπάνω αξιολόγησης πρέπει να είναι πρακτικός και να καταλήγει σε προτάσεις πολιτικής σχετικά με το τι πρωτοβουλίες θα μπορούσαν να είχαν ληφθεί, δεδομένων των περιορισμών που επέβαλε η οικονομική συγκυρία, ούτως ώστε να αποφευχθούν παρόμοιες ζημιογόνες ενέργειες στο μέλλον για το ελληνικό Δημόσιο».

Μάλιστα το ΚΕΠΕ προχωρά σε σύγκριση των προγραμμάτων διάσωσης τραπεζών σε άλλες χώρες, όπως ΗΠΑ και Ηνωμένο Βασείλειο, επισημαίνοντας ότι οι ΗΠΑ αποκόμισαν κέρδη +13,7% από τις επενδύσεις του προγράμματος TRAP στις τράπεζες ενώ για το Ηνωμένο Βασίλειο προέκυψαν μικρές ζημιές από το πρόγραμμα διάσωσης της τάξης του -17% της αρχικής επένδυσης.

Η ανάλυση του ΚΕΠΕ έρχεται σε μια συγκυρία που βρίσκεται σε εξέλιξη η στρατηγική αποεπένδυσης του Δημοσίου από τις τράπεζες, κίνηση απαραίτητη για την οριστική επιστροφή των ελληνικών τραπεζών στην ευρωπαϊκή κανονικότητα, και με αρκετές φωνές να ζητούν τη χρονική μετάθεση της αποεπένδυσης ώστε να μειωθούν οι ζημιές του Δημοσίου.

Παράλληλα το αστραφτερό συμπέρασμα του ΚΕΠΕ περί απωλειών του Δημοσίου της τάξης των των 43 δισ. ευρώ δίνει νέα τροφή σε διάφορες ανορθολογικές προσεγγίσεις για τη διάσωση των τραπεζών με πακτωλό κρατικών δισεκατομμυρίων, θεωρίες που ασπάζεται μεγάλο μέρος του πολιτικού προσωπικού από όλα τα κόμματα.

Η αθέατη πλευρά του φεγγαριού

Και μπορεί η ανάλυση του ΚΕΠΕ να ισχυρίζεται ότι παρουσιάζει την «αθέατη πλευρά του φεγγαριού για τις ζημιές του Δημοσίου», ωστόσο το συμπέρασμα περί απωλειών 42 με 43 δισ. αποτελεί μια επιπόλαιη προσέγγιση που βασίζεται σε εντελώς απλοϊκή και πρόχειρη λογιστική που περιλαμβάνει μόνο μια αριθμητική πράξη: την αφαίρεση της τρέχουσας αξίας των τραπεζών από το συνολικό ύψος των ανακεφαλαιοποιήσεων. Δηλαδή 3 δισ. μείον 46 δισ. ίσων -43 δισ.

Πράγματι το συνολικό ποσό που διοχετεύθηκε στο τραπεζικό σύστημα, μέσω ανακεφαλαιοποιήσεων και εξυγιάνσεων, ήταν 46 δισ. ευρώ ωστόσο αυτό ήταν αποτέλεσμα κατά κύριο λόγο της χρεοκοπίας του Δημοσίου και της μη πληρωμής των ομολόγων.

Το Ελληνικό Δημόσιο υποχρέωσε τις εγχώριες τράπεζες να συμμετάσχουν στο PSI, και το κούρεμα των ομολόγων κατά -53,5%. Έτσι οι τράπεζες υπέστησαν ζημιά ύψους -37,7 δισ. ευρώ από την μείωση της αξίας των ομολόγων του δημοσίου στα οποία είχαν επενδύσει κεφάλαια καταθετών και μετόχων. Δηλαδή, το δημόσιο «πήρε» από τους ισολογισμούς των τραπεζών 37,7 δις. ευρώ στο πλαίσιο της συμφωνίας για την μείωση του χρέους.

Η δυσθεώρητη ζημιά ύψους -37,7 δισ. ευρώ λόγω του PSI είχε ως αποτέλεσμα όχι μόνο να χαθούν το σύνολο των κεφαλαίων των μετόχων των τραπεζών αλλά οι τράπεζες να βρεθούν με αρνητικά ίδια κεφάλαια ύψους -15 δισ. ευρώ καθιστώντας απολύτως αναγκαία την ανακεφαλαιοποίηση του κλάδου προκειμένου να παραμείνουν βιώσιμες και να μην χαθούν οι καταθέσεις των πολιτών.

Και είναι παντελώς άστοχη κάθε σύγκριση με τα προγράμματα διάσωσης τραπεζών σε ΗΠΑ - Ηνωμένο Βασίλειο, καθώς αυτά εφαρμόστηκαν εξαιτίας αδιέξοδων οικονομικών προβλημάτων των τραπεζών που οφείλονται σε αποφάσεις των διοικήσεων και όχι σε χρεοκοπίες των κρατών, όπως συνέβη με τη χρεοκοπία του Ελληνικού Δημοσίου και των γιγαντιαίων ζημιών που προκάλεσε στις τράπεζες το PSI.

Έτσι, αν αφαιρεθούν τα 37,7 δισ. που το Δημόσιο έλαβε από τις τράπεζες μέσα από το «κούρεμα» των ομολόγων, η «καθαρή» κεφαλαιακή ενίσχυση του δημοσίου προς τις τράπεζες περιορίζεται στο λιγότερο φανταχτερό νούμερο των 8,3 δις. ευρώ.

Επιπλέον, υπάρχουν δυο ακόμα αθέατες διαστάσεις που δεν έχουν αναδειχθεί ιδιαίτερα στον δημόσιο διάλογο και συνδέονται με επιπρόσθετες ζημιές που ακούσια προκάλεσε το κράτος.

Δισεκατομμύρια κερδών για το Δημόσιο από το ELA

Η μια αθέατη διάσταση είναι η συμβολή του έκτακτου μηχανισμού χρηματοδότησης (ELA) των τραπεζών στην κερδοφορία της Τράπεζας της Ελλάδος, κερδοφορία που στο μεγαλύτερο μέρος της αποδίδεται στο Ελληνικό Δημόσιο, σημείο που ανέδειξε ο διοικητής της ΤτΕ, Γιάννης Στουρνάρας, μιλώντας στον Κύκλο Ιδεών την περασμένη Τρίτη.

Το PSI, η καταβαράθρωση των πιστοληπτικών αξιολογήσεων της Ελληνικής Δημοκρατίας σε καθεστώς junk (σκουπίδι) οδήγησαν στην απώλεια της πρόσβασης των εγχώριων τραπεζών από την χρηματοδότηση της ΕΚΤ σε μια περίοδο που οι εκροές καταθέσεων ήταν τεράστιες. Το μόνο εργαλείο του Ευρωσυστήματος ήταν η έκτακτη διαδικασία χρηματοδότησης ELA, το οποίο όμως λογίζεται ως εθνικό χρέος και χορηγείται (μετά από έγκριση από την ΕΚΤ) από την Τράπεζα της Ελλάδας και επιβαρύνεται με πολύ υψηλότερο επιτόκιο σε σχέση με την κανονική χρηματοδότηση της ΕΚΤ.

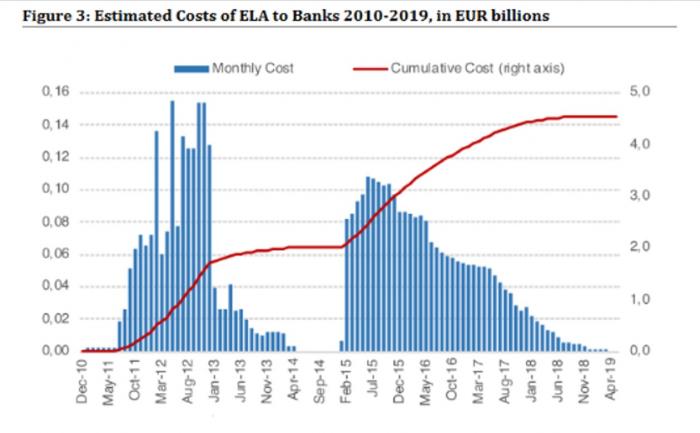

Το ELA στις ελληνικές τράπεζες άρχισε να δίνεται το 2011. Κορυφώθηκε στα 123 δισ. τον Νοέμβριο του 2012, το 2014 υποχώρησε αισθητά (λόγω της γενικότερης βελτίωσης της ελληνικής οικονομίας) και εκτινάχθηκε και πάλι το 2015 με κορύφωση στα περίπου 90 δισ. τον Ιούνιο του 2015. Απαιτήθηκαν 4 ακόμα χρόνια και στο πρώτο εξάμηνο του 2019 είχαν εξοφληθεί όλα τα υπόλοιπα ELA από τις τράπεζες.

Το συνολικό κόστος για τις τράπεζες όλη αυτή την περίοδο, δηλαδή οι τόκοι που κατέβαλαν στην Τράπεζα της Ελλάδος για το ELA, υπολογίζεται σε 4,5 δισ. ευρώ! Αυτά τα 4,5 δισ. είναι τα παραπάνω χρήματα που πλήρωσαν οι τράπεζες επειδή αντλούσαν χρηματοδότηση από την ΕΚΤ.

Αν το ποσό των τόκων του ELA (που ενίσχυσε τα κρατικά ταμεία) αφαιρεθεί από τα 8,3 δισ. της κρατικής ενίσχυσης (χωρίς το PSI) τότε η καθαρή κρατική ενίσχυση προς τις τράπεζες συρρικνώνεται στα 3,8 δισ. δηλαδή όσο θα εισπράξει το δημόσιο από τις πωλήσεις των μετοχών των τραπεζών από το ΤΧΣ.

Πηγή: "Greece: Emergency Liquidity Assistance", Corey N. Runkel, Yale School of Management

Οι τόκοι αυτοί οδήγησαν σε υπερδιπλασιασμό και υπερτριπλασιασμό των σχετικών εσόδων της ΤτΕ. Τα καθαρά έσοδα τόκων της ΤτΕ από 500 – 700 εκατ. (2007 – 2008) εκτινάχθηκαν στα 1,45 δισ. το 2011 σε 2,88 δισ. το 2012, σε 1,4 δισ. το 2013 κοκ λόγω των επιβαρύνσεων του ELA. Έτσι το 2020 έτος που οι τράπεζες δεν έκαναν χρήση του ELA (το ELA μηδενίστηκε τον Ιούνιο του 2019) τα καθαρά επιτοκιακά έσοδα της ΤτΕ «προσγειώθηκαν» στα 515 εκατ. ευρώ.

Το άλμα των επιτοκιακών εσόδων οδήγησε σε πολλαπλασιασμό της κερδοφορίας της ΤτE η οποία από το επίπεδο των 225 εκατ. (2008) και 284 εκατ. (2007) εκτινάχθηκε στα 318 εκατ. το 2012, στα 831 εκατ. το 2013, στα 654 εκατ. το 2014 (έτος σταθεροποίησης και ανάκαμψης της οικονομίας), στα 1,162 δισ. το 2015, στα 1,092 δισ. το 2016, σε 941 εκατ. το 2017 και 657 εκατ. το 2018.

Στο διάστημα 2012 – 2018 το Ελληνικό Δημόσιο εισέπραξε για τον προϋπολογισμό συνολικά κέρδη 6 δισ. από την ΤτΕ, το μεγαλύτερο μέρος των οποίων οφείλονται στους υψηλούς τόκους του ELA (4,5 δισ.) που επιβάρυναν τις εμπορικές τράπεζες.

Όπως σημείωσε ο διοικητής της ΤτΕ, Γιάννης Στουρνάρας, το Δημόσιο «έχει πάρει τα τεράστια μερίσματα από την Τράπεζα της Ελλάδος, που έχουν προκληθεί από το ELA».

Ο κ. Στουρνάρας, απαντώντας έμμεσα και στην ανάλυση του ΚΕΠΕ, τόνισε ότι υπάρχει μια μεγάλη παρεξήγηση αναφορά με τα χρήματα που διέθεσε το Δημόσιο στις τράπεζες υπογραμμίζοντας ότι είναι λάθος τα νούμερα που διακινούνται. «Μεγάλο λάθος και ως Διοικητής της Κεντρικής Τράπεζας, οφείλω ν’ αποκαταστήσω την αλήθεια», σημείωσε τονίζοντας τις επιπτώσεις στο τραπεζικό σύστημα του PSI και του ELA..

Η κρατική συμβολή στα «κόκκινα» δάνεια

Η δεύτερη αθέατη διάσταση για τις γιγαντιαίες ζημιές στις τράπεζες τα χρόνια της κρίσης συνδέεται με έμμεσες και άμεσες επιλογές του πολιτικού συστήματος που οδήγησαν σε μια χωρίς προηγούμενο εκτόξευση των μη εξυπηρετούμενων δανείων στο 50% των συνολικών χορηγήσεων δανείων.

Σε μακροοικονομικό επίπεδο η πολιτική αστάθεια, η πόλωση και η υπονόμευση της εκάστοτε κυβέρνησης οδήγησαν σε μια χωρίς προηγούμενο, σε καιρό ειρήνης, «βουτιά» της οικονομίας (-25%) με αναπόδραστες επιπτώσεις όπως εκτόξευση ανεργίας, δραματική μείωση εισοδημάτων, κατάρρευση της αγοράς ακινήτων και μεγάλη μείωση των εργασιών των επιχειρήσεων. Επιπτώσεις που οδήγησαν πολλά νοικοκυρια και επιχειρήσεις σε αδυναμία εξυπηρέτησης υποχρεώσεων.

Επιπλέον σε επίπεδο πολιτικών ο κομματικός δαγκωνισμός με υποσχέσεις για Σεισάχθειες, διαγραφές υποχρεώσεων κλπ συνέβαλαν καθοριστικά στην χαλάρωση των συναλλακτικών ηθών. Επιπρόσθετα το πολυετές πάγωμα των πλειστηριασμών και η θέσπιση νόμων που δεν μπορούσαν να εφαρμοστούν από το δικαστικό σύστημα, όπως ο Νόμος Κατσέλη, οδήγησαν σε μεγάλη αύξηση των στρατηγικών κακοπληρωτών αλλά και σε εξωπραγματικές προσδοκίες στους δανειολήπτες ότι στο τέλος θα «καθαρίσουν» με ένα πολύ μεγάλο κούρεμα οφειλής.

Δεν είναι τυχαίο ότι μόνο σε δυο κλάδους της οικονομίας, τράπεζες και ενέργεια (ΔΕΗ) τα απλήρωτα δάνεια και οι απλήρωτοι λογαριασμοί ανήλθαν σε δυσθεώρητα επίπεδα, καθώς υπήρξε μεγάλη πολιτική σπέκουλα με προτροπές «δεν πληρώνω» κ.α.

Έτσι τα μη εξυπηρετούμενα δάνεια ανήλθαν στο εξωπραγματικό 50% και απαιτήθηκε μια δεκαετία προσπαθειών προκειμένου να εξυγιανθούν οι τραπεζικοί ισολογισμοί από το τεράστια αυτό πρόβλημα, προβλημα που σήμερα διαχειρίζονται οι servicers.

Δεν υπάρχει καμία αμφιβολία ότι το μοντέλο ανάπτυξης των τραπεζών τη δεκαετία του 2000 δεν ήταν βιώσιμο. Χωρίς αποτελεσματικά εργαλεία (Λευκός – Μαύρος Τειρεσίας), με δανειοδοτήσεις χωρίς σοβαρά πιστοδοτικά κριτήρια και πολύ επιθετικές πολιτικές για το μπουστάρισμα των κερδών ο κλάδος κάποια στιγμή θα βρίσκονταν σε κρίση (αν στο μεταξύ δεν άλλαζαν πολιτικές).

Ωστόσο αυτή η στιγμή δεν ήρθε καθώς το 2010 χρεοκόπησε η Ελληνική Δημοκρατία συμπαρασύροντας στην άβυσσο τα πάντα.