Μεταξύ των ευρωπαϊκών ομίλων που ξεχωρίζουν κατατάσσει τις ελληνικές τράπεζες ο οίκος αξιολόγησης DBRS σε έκθεσή του, όπου εξετάζει πιο προσεκτικά τις πρόσφατες ανακοινώσεις μεγεθών γ’ τριμήνου/9μηνου για το σύνολο του κλάδου στη Γηραιά Ήπειρο.

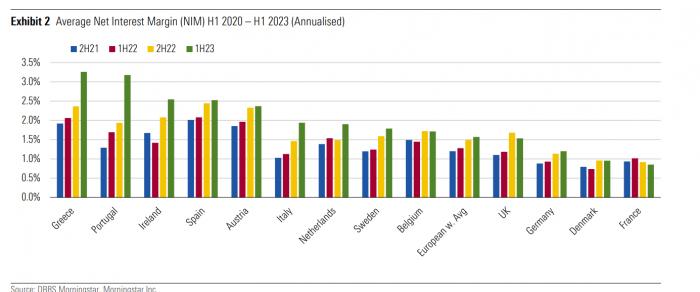

Σύμφωνα με τους αναλυτές του οίκου οι τράπεζες στην Ελλάδα, όπως και στην Πορτογαλία, στην Ιρλανδία και στην Ισπανία, εμφανίζουν τα υψηλότερα επιτοκιακά περιθώρια και έχουν ορισμένα ή όλα τα ακόλουθα χαρακτηριστικά:

- Δραστηριοποιούνται σε αγορές με υψηλό ποσοστό δανείων με κυμαινόμενο επιτόκιο και έχουν ήδη ανατιμήσει μεγάλο μέρος, αν όχι όλο το δανειακό τους χαρτοφυλάκιο.

- Δεν έχουν μεταβιβάσει μεγάλο μέρος των αυξήσεων των επιτοκίων στους καταθέτες.

- Οι τοκοφόρες καταθέσεις ως ποσοστό των συνολικών καταθέσεων τείνουν να είναι χαμηλές.

Εκτός από χώρες με δάνεια κυρίως με κυμαινόμενο επιτόκιο όπως η Πορτογαλία ή η Ελλάδα, στις περισσότερες χώρες τα δάνεια εξακολουθούν να ανατιμώνται, γεγονός που αναμένεται να υποστηρίξει το NIM (περιθώριο επιτοκίου) το 2024. Ωστόσο, η ανατιμολόγηση επιβραδύνεται, ενώ το beta καταθέσεων αυξάνεται. Σε ορισμένες χώρες, όπου τα beta καταθέσεων είναι χαμηλά και τα δάνεια εξακολουθούν να ανατιμολογούνται, όπως η Ιρλανδία και η Ισπανία, τα οφέλη αναμένεται να επεκταθούν έως το 2024.

Η πορεία των ευρωπαϊκών τραπεζών

Ο οίκος αναφέρει ότι εκτός ελάχιστων εξαιρέσεων οι ευρωπαϊκές τράπεζες «είδαν» την κερδοφορία τους να εκτινάσσεται το 2023, λόγω της ισχυρής αύξησης των εσόδων από τόκους, ενώ ο πιστωτικός κίνδυνος έχει παραμείνει χαμηλός. Για το 2024 αναμένει ότι η κερδοφορία θα παραμείνει ισχυρή, αλλά σε χαμηλότερα επίπεδα σε σύγκριση με το 2023, λόγω των πιέσεων που θα ασκηθούν στα επιτοκιακά περιθώρια και τη μείωση του ρυθμού χρηματοδότησης, αλλά και εξαιτίας υψηλότερων δαπανών και πιστωτικού κόστους.

Η ποιότητα του ενεργητικού θα επιδεινωθεί σταδιακά εν μέσω υψηλότερων επιτοκίων και συνεχιζόμενης αδυναμίας στις περισσότερες ευρωπαϊκές οικονομίες, με τον αντίκτυπο να γίνεται πιο ορατός στα χαρτοφυλάκια εταιρικών δανείων των τραπεζών, καθώς οι εταιρείες δυσκολεύονται ολοένα και περισσότερο να μετακυλίσουν υψηλότερα κόστη στους πελάτες σε ένα περιβάλλον ασθενούς ζήτησης. Τα νοικοκυριά θα μπορούσαν επίσης να βιώσουν κάποια πίεση σε χώρες όπου τα στεγαστικά δάνεια με κυμαινόμενο επιτόκιο είναι συνήθης πρακτική

Η πιθανότητα πίεσης στη ρευστότητα των τραπεζών είναι εξαιρετικά χαμηλή, καθώς η ζήτηση δανείων παραμένει συγκρατημένη εν μέσω υψηλότερων επιτοκίων και αδύναμων οικονομιών. Οι δείκτες κεφαλαίου συνεχίζουν να επωφελούνται από τη δημιουργία ισχυρών κερδών των τραπεζών, η οποία αντισταθμίζει σε μεγάλο βαθμό την πίεση για αύξηση των πληρωμών μερισμάτων και επαναγοράς μετοχών.

Οι παράγοντες που στηρίζουν τα κέρδη

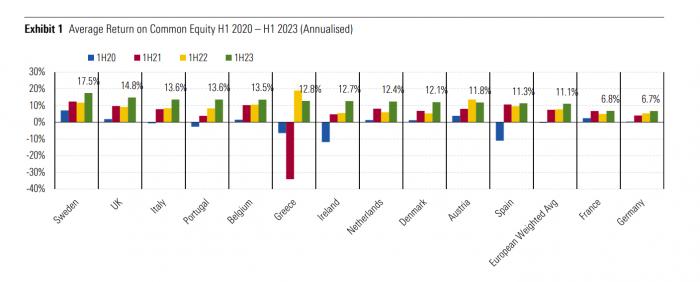

Οι ευρωπαϊκές τράπεζες επωφελήθηκαν από μια σημαντική βελτίωση στην κερδοφορία το πρώτο εξάμηνο του 2023, αναφέροντας ετήσια αύξηση της μέσης απόδοσης ιδίων κεφαλαίων (ROE) κατά 11,1% από 7,7%, με ορισμένες τράπεζες σημαντικά πάνω από αυτό το επίπεδο. Αυτό οφείλεται κυρίως στη σημαντική άνοδο των καθαρών εσόδων από τόκους των τραπεζών, ενώ το πιστωτικό κόστος παρέμεινε χαμηλό.

Ο οίκος εκτιμά ότι το περιβάλλον των υψηλών επιτοκίων θα συνεχίσει να υποστηρίζει τα κέρδη των τραπεζών το 2024, ειδικά σε χώρες όπου τα δάνεια εξακολουθούν να ανατιμώνται. Ωστόσο, βλέπει και διάφορους «αντίθετους ανέμους» στον ορίζοντα.

Δεδομένης της σταδιακής κάλυψης των επιτοκίων καταθέσεων, περισσότερες τράπεζες υποδεικνύουν ότι έχει επιτευχθεί μια κορύφωση για τα καθαρά περιθώρια επιτοκίου. Επιπλέον, η αύξηση των δανείων στην Ευρώπη έχει επιβραδυνθεί σημαντικά. Ταυτόχρονα, παράγοντες όπως τα υψηλότερα επιτόκια και η αποδυνάμωση της οικονομίας είναι πιθανό να οδηγήσουν σε υψηλότερες απώλειες δανείων και αυξημένο πιστωτικό κόστος, ενώ ο πληθωρισμός των μισθών συνεχίζει να αυξάνει τα έξοδα.

Η βελτιωμένη κερδοφορία στον τραπεζικό τομέα έχει ήδη προκαλέσει κάποια κυβερνητικά μέτρα με διάφορες μορφές. Αυτό συνέβη για την Ισπανία, την Ιταλία και την Ελλάδα, και πιο πρόσφατα την Πορτογαλία και την Ολλανδία και ήταν κυρίως με τη μορφή πρόσθετων φόρων ή εισφορών. Τέλος, στις 20 Σεπτεμβρίου 2023 η ΕΚΤ μείωσε την αποζημίωση για τα ελάχιστα αποθεματικά στο μηδέν, συμβάλλοντας σε περαιτέρω πίεση στα περιθώρια.

Λαμβάνοντας υπόψη τις ακόμα αδύναμες οικονομικές προοπτικές για το 2024, η DBRS δεν αναμένει ότι η αύξηση των δανείων θα συμβάλει στην αύξηση των Μη Εξυπηρετούμενων Ανοιγμάτων τα επόμενα τρίμηνα. Όπως φαίνεται στον πίνακα, η αύξηση τόσο των δανείων των νοικοκυριών όσο και των εταιρικών δανείων έχουν φτάσει στο χαμηλότερο επίπεδο από το 2015 στην Ευρωζώνη, με την αύξηση των εταιρικών δανείων να γίνεται αρνητική.

Η ταχεία και μεγάλη άνοδος των επιτοκίων έχει εκτοπίσει πολλούς αγοραστές από την αγορά στεγαστικών δανείων και αυτό αντανακλάται στη σημαντική πτώση τους. Οι προσαρμογές των τιμών έχουν ξεκινήσει αλλά δεν επαρκούν ακόμη για να αντιστρέψουν την τάση. Ωστόσο, οι μειώσεις των τιμών σε συνδυασμό με τις αυξήσεις των μισθών θα μπορούσαν να οδηγήσουν σε ανάκαμψη του δανεισμού κατά τη διάρκεια του 2024, εάν τα μακροπρόθεσμα επιτόκια δεν αυξηθούν περαιτέρω.

Από την πλευρά των επιχειρήσεων, υπάρχει υψηλότερος βαθμός διασποράς σε όλη την Ευρώπη, καθώς οι οικονομικές δομές διαφέρουν. Η DBRS αναμένει ότι η οικονομική επιβράδυνση σε συνδυασμό με τα υψηλά επιτόκια θα επηρεάσει αρνητικά τη ζήτηση δανεισμού επιχειρήσεων σε όλες τις αγορές το 2024, αν και σε διαφορετικό βαθμό.

Πολλές ευρωπαϊκές τράπεζες εφαρμόζουν μέτρα εξοικονόμησης κόστους, τα οποία συνέβαλαν στη μείωση των επιπτώσεων από τον πληθωρισμό των μισθών τα τελευταία δύο χρόνια. Επίσης, τα ρυθμιστικά βάρη έχουν μειωθεί για πολλές τράπεζες. Ο πληθωρισμός μειώνεται σταδιακά στην Ευρώπη, ωστόσο, οι μισθοί τείνουν να καθυστερούν τον πληθωρισμό, επομένως, η DBRS αναμένει ότι οι δαπάνες προσωπικού θα αυξήσουν τις δαπάνες το 2024. Επιπλέον, οι δαπάνες πληροφορικής τείνουν να παραμένουν υψηλές για τις περισσότερες ευρωπαϊκές τράπεζες.

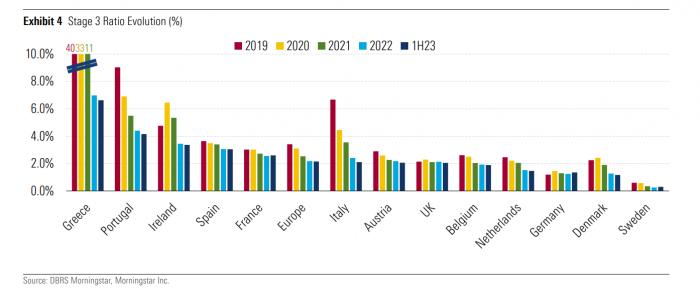

Το χαμηλό πιστωτικό κόστος μέχρι σήμερα αντικατοπτρίζει τις μετρήσεις της ποιότητας των ανθεκτικών περιουσιακών στοιχείων που αναφέρουν οι ευρωπαϊκές τράπεζες. Όπως εξηγείται παρακάτω, η DBRS πιστεύει ότι έχει επιτευχθεί ένα σημείο καμπής και αναμένει κάποια επιδείνωση των μετρήσεων ποιότητας του ενεργητικού το 2024, με αποτέλεσμα υψηλότερο πιστωτικό κόστος.

Ωστόσο, πολλές τράπεζες έχουν θέσει σε εφαρμογή προβλέψεις για ζημίες δανείων με τη μορφή «επικαλύψεων διαχείρισης», ως διασφάλιση έναντι πιθανών απωλειών δανείων από την πανδημία και τις συνέπειες της εισβολής της Ρωσίας στην Ουκρανία. Ορισμένες από αυτές τις επικαλύψεις διαχείρισης εξακολουθούν να ισχύουν, δεδομένης της αβεβαιότητας μετά τις αυξήσεις επιτοκίων και την χαμηλή οικονομική δραστηριότητα. Ως αποτέλεσμα, η DBRS αναμένει ότι το κόστος του κινδύνου θα αυξηθεί το 2024, αλλά με σταδιακό ρυθμό.

Όταν τα κέρδη των τραπεζών άρχισαν να αυξάνονται την ίδια στιγμή που τα νοικοκυριά εξακολουθούσαν να αντιμετωπίζουν υψηλό πληθωρισμό και υψηλότερα επιτόκια, η Ισπανία ήταν η πρώτη χώρα που εφάρμοσε έναν απροσδόκητο φόρο. Στην Ελλάδα, όπου τα στεγαστικά δάνεια είναι ως επί το πλείστον με κυμαινόμενα επιτόκια, εφαρμόστηκε ανώτατο όριο επιτοκίων από τον Μάιο του 2023 για διάρκεια 12 μηνών για να αποφευχθούν περαιτέρω αυξήσεις στα επιτόκια των στεγαστικών δανείων. Η Πορτογαλία βρίσκεται επίσης στη διαδικασία εφαρμογής μέτρων για την προστασία των νοικοκυριών.

Στην Ελλάδα, το ποσοστό των στεγαστικών δανείων στους ισολογισμούς των τραπεζών είναι χαμηλό, γύρω στο 20%, και τα ανώτατα όρια έχουν εφαρμοστεί σε σχετικά υψηλό επίπεδο, περιορίζοντας επίσης τις δυσμενείς επιπτώσεις στα κέρδη. Ωστόσο, εάν τα επιτόκια των καταθέσεων αυξάνονταν, αυτό θα μπορούσε να έχει πιο έντονη επίδραση στα κέρδη.