Περαιτέρω υποχώρηση του δολαρίου, μετά την κατάκτηση υψηλών 20 ετών το 2022 αναμένουν οι αναλυτές, όπως δείχνει νέα έρευνα του πρακτορείου Bloomberg, καθώς εκτιμούν ότι οι αγορές δεν αποτιμούν με τον ορθό τρόπο τις κινήσεις της Fed.

Το 87% των 331 ειδικών που συμμετείχαν στην έρευνα MLIV Pulse του αμερικανικού πρακτορείου, εκτιμούν ότι η Fed θα μειώσει τα επιτόκια στο 3% ή και χαμηλότερα, με το 40% να προβλέπει ότι οι μειώσεις θα μπορούσαν να αρχίσουν και εντός του 2023. Αυτή η εκτίμηση είναι εντελώς αντίθετη από την αγορά η οποία «βλέπει» το βασικό επιτόκιο της Fed κοντά στο 3,05% την επόμενη 2ετία.

Αντίστοιχα, οι επαγγελματίες επενδυτές είναι αρνητικοί για το δολάριο, με μια διαφορά 17 ποσοστιαίων μονάδων μεταξύ «αρκούδων» και «ταύρων». Πολλοί δηλώνουν ρητά ότι αναμένουν πτώση για το αμερικανικό νόμισμα επειδή η πορεία των αποδόσεων, όπως έχει τιμολογηθεί, είναι πολύ υψηλή. Είναι ενδιαφέρον ότι η δεύτερη πιο δημοφιλής απάντηση είναι ότι οι πιέσεις του τραπεζικού τομέα θα περιοριστούν σε μεγάλο βαθμό στις ΗΠΑ, γεγονός που υποδηλώνει περαιτέρω ότι η Fed θα αναγκαστεί να είναι πιο χαλαρή από τις υπόλοιπες κεντρικές τράπεζες.

Όσο παράξενο και αν φαίνεται με την πρώτη ματιά, υπάρχει πράγματι ιστορικό προηγούμενο για τη Fed να μειώνει απότομα χωρίς να ακολουθούν το παράδειγμά της άλλες κεντρικές τράπεζες. Κατά τη διάρκεια της τεχνολογικής κατάρρευσης στις αρχές της δεκαετίας του 2000 και το έτος που προηγήθηκε της κατάρρευσης της Lehman Brothers, η νομισματική πολιτική των ΗΠΑ απέκλινε ριζικά από αυτές άλλων χωρών. Πριν τη χρηματοπιστωτική κρίση, η Fed προχώρησε σε μείωση κατά 325 μονάδες βάσης μεταξύ Αυγούστου 2007 και Απριλίου 2008, ενώ η Ευρωπαϊκή Κεντρική Τράπεζα προκάλεσε την περιβόητη αύξηση κατά 25 μονάδες βάσης τον Ιούλιο του 2008 - και το δολάριο ήταν πολύ αδύναμο κατά τη διάρκεια αυτής της περιόδου πριν από τη Lehman.

Αλλά η απαισιοδοξία για το δολάριο δεν είναι καθαρά προϊόν των προβλημάτων των ΗΠΑ. Μια ιδιαίτερα μεγάλη ομάδα επενδυτών πιστεύει ότι είτε η ανατίμηση του γεν είτε η ανατίμηση του γουάν θα είναι η κύρια αιτία της πτώσης του δολαρίου.

Γιατί αυτές οι απόψεις αποτελούν έκπληξη; Πρώτον, ο νέος διοικητής της Τράπεζας της Ιαπωνίας Kazuo Ueda έχει κάνει μέχρι στιγμής ό,τι μπορεί για να είναι όσο το δυνατόν πιο «βαρετός», προσφέροντας λίγες ελπίδες σε όσους ποντάρουν στο τέλος της υπερ-χαλαρής πολιτικής που έχει οδηγήσει στην αδυναμία του γεν. Ως εκ τούτου ο Ueda έχει τη δυνατότητα για να καταργήσει τον έλεγχο της καμπύλης αποδόσεων, ενώ υπάρχει ελάχιστη πίεση στις τοπικές αγορές επιτοκίων. Εάν επιλέξει να δράσει, αυτό θα οδηγήσει πιθανότατα σε σημαντική ανατίμηση του γεν - υπάρχουν στοιχεία ότι ακόμη και μικρές αλλαγές στην πολιτική της BOJ μπορούν να έχουν υπερβολικά μεγάλο αντίκτυπο στο νόμισμα.

Δεύτερον, ο δείκτης οικονομικής έκπληξης της Citigroup για την Κίνα αυξήθηκε κοντά στο υψηλότερο επίπεδο από το 2006 αυτό το μήνα και παρόλα αυτά το γουάν έχει αυξηθεί μόνο κατά περίπου 1% έναντι του σταθμισμένου στο εμπόριο καλαθιού του μέχρι στιγμής το 2023. Το γουάν θα έπρεπε να αυξηθεί, αλλά είναι ανησυχητικό το γεγονός ότι το νόμισμα παραμένει «απαθές» στις καλές ειδήσεις, καθώς είναι δύσκολο να φανταστεί κανείς τι περισσότερο μπορεί να κάνει η Κίνα ώστε να εντυπωσιάσει τις αγορές. Πέρα από τον συνεχιζόμενο γεωπολιτικό κίνδυνο, μπορεί απλώς οι επενδυτές να χρειάζονται χρόνο για να συνηθίσουν στην ιδέα ότι το εμπόριο της Κίνας έχει επιστρέψει.

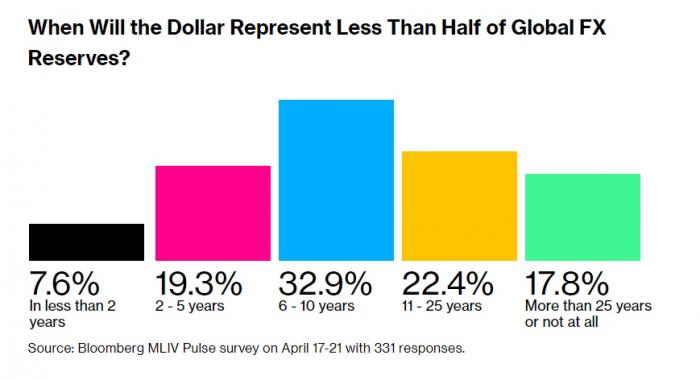

Ο κίνδυνος μιας πιο γενικευμένης στροφής μακριά από το δολάριο είναι κάτι που οι επενδυτές εξετάζουν σοβαρά. Η πλειονότητα των ερωτηθέντων βλέπει το δολάριο να αποτελεί λιγότερο από το ήμισυ των παγκόσμιων αποθεμάτων εντός μιας δεκαετίας. Από την άλλη πλευρά, εξακολουθούν να υπάρχουν υποστηρικτές του δολαρίου, ιδίως μεταξύ της κοινότητας των retail investors. Μια σαφής πλειοψηφία αυτών των «εραστών» του δολαρίου πιστεύει ότι η πορεία των επιτοκίων της Fed είναι στην πραγματικότητα υποτιμημένη.

Είναι ενδιαφέρον ότι ο κίνδυνος μιας χρεοκοπίας με την οροφή του χρέους περνά σχεδόν απαρατήρητος. Ωστόσο, λίγοι θα αμφισβητούσαν ότι το σημερινό πολιτικό περιβάλλον είναι εξαιρετικά δύσκολο και οι κίνδυνοι είναι τόσο υψηλοί όσο δεν ήταν εδώ και πολλά χρόνια. Η σύγκριση με το 2011 είναι το καλύτερο πρότυπο για να κριθεί η πιθανή αντίδραση της αγοράς σε ένα σοβαρό ατύχημα. Τότε, οι αποδόσεις υποχώρησαν σημαντικά, ωστόσο το δολάριο σημείωσε ράλι κατά τη διάρκεια αυτής της περιόδου, καθώς η αποστροφή κινδύνου κυριαρχούσε στις σκέψεις των επενδυτών.

Μειώνεται το μερίδιο του δολαρίου στα συναλλαγματικά αποθέματα